Chào nhà đầu tư, cổ đông và bản thân tôi!

5 năm là một con số ngắn, nhưng vô cùng ý nghĩa kể từ khi tôi mở cửa Happy-fund. Cứ mỗi năm tôi lại viết một lá thư để gửi đến bạn: những NĐT cá nhân đi tìm con đường đầu tư, những NĐT theo dõi Happy-fund, những người ủy thác, và cả bản thân tôi.

Có lẽ, mỗi năm tôi viết một lá thư – nó cũng thể hiện một quá trình phát triển của Happy-fund và tôi: những sai lầm, những thay đổi chiến thuật, những niềm vui & cả những thăng trầm.

Sau tất cả, người được lợi nhất từ những bức thư là bản thân tôi. Bởi đó là cơ hội tôi nhìn lại bản thân mình để chỉnh sửa, hoàn thiện và phát triển.

Nó cũng thể hiện con đường từng chút một từ một nhà đầu tư tí hon đến nhà đầu tư có thể sống tốt và vui vẻ với nghề: Tự do, vui vẻ & làm giàu từ từ.

Chính chứng khoán, chính Happy-fund đã thay đổi tôi với góc nhìn rộng lớn hơn, so với nếu tôi chỉ là nhà đầu tư cá nhân đơn lẻ. Bởi quá trình hình thành là quá trình mô phỏng, tôi đầu tư như 1 quỹ đầu tư, có một phong cách, quy trình và nguyên tắc riêng để hoạt động.

Happy-fund đã được hình thành 5 năm. Nên lá thư này không chỉ là dành riêng cho 2020 mà còn là 1 chặng đường phát triển 5 năm của Happy-fund.

A. Tình hình thị trường và hoạt động của Happy-Fund

I.Năm 2020: Năm của dịch bệnh và những thay đổi bất ngờ.

1.Đối với Vn-Index:

Chứng khoán là vô thường, và chính sự bất định này là điểm hấp dẫn của thị trường chứng khoán mà tôi thấy hứng thú.

Đầu năm Vn-Index ở mức: 960.67 – và kết thúc năm Vn-Index lên mức 1103.87, tương ứng với mức tăng 14.91% – mức tăng khá ổn đối với thị trường chung. Tuy nhiên, biến động năm 2020 thật kích thích và đáng chú ý: Điểm cao nhất năm/điểm thấp nhất năm = 1108.8/649.1, tương ứng mức chênh lệch: 70.8%

Khi dịch bệnh Covid-19 diễn ra, một dòng tiền bán tháo rất mạnh xảy ra, giảm từ 991.5 về 649.1 tương ứng với mức giảm 34.5%. Rồi vô tình kích hoạt 1 dòng tiền mới, chưa từng có trong 20 năm đầu tư đẩy thị trường tăng từ 649.1 lên 1103.87 điểm.

Năm 2020, là sự chuyển hướng đột ngột giữa sự hoang mang (tháng 3), đến sự vui sướng (tháng 11-12). Khiến cho thị trường từ u ám, trở nên tươi sáng một cách lạ kỳ. Từ sự bi quan cực độ đến sự hấp dẫn cực kỳ, thanh khoản kỷ lục.

Chứng khoán luôn bất ngờ và không thể dự đoán.

2.Đối với Happy-fund:

Đây là năm tăng tốt của Happy-fund, dù có những thời điểm suy giảm cùng với lúc thị trường chung đi xuống giai đoạn bán tháo vì dịch bệnh. Như những năm trước, tôi không nêu ra kết quả 1 năm, bởi không muốn thi đua và đánh giá kết quả trong 1 năm. Nó đơn giản chỉ là dao động!

Happy-fund mục tiêu là nắm giữ 100% cổ phiếu toàn thời gian (dù thực tế theo tính toán của tôi, tỷ lệ cổ phiếu/tiền mặt của Happy-fund trung bình năm tầm 85-90% cổ phiếu, 10-15% là tiền mặt), ngoại trừ tôi không tìm kiếm được mã nào đáp ứng tiêu chí.

II. 2016-2020: Một chặng đường 5 năm.

1. Đối với Vn-Index:

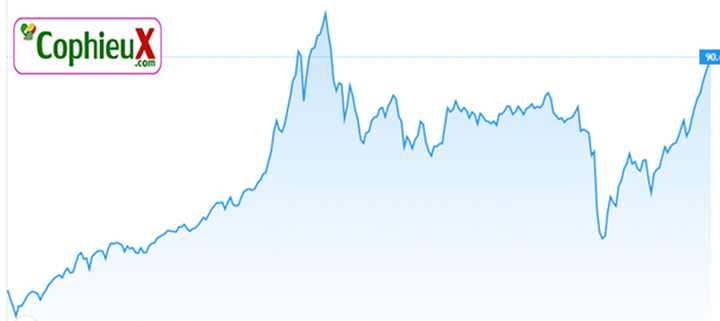

5 năm qua, Vnindex tăng 90.64%/5 năm, tương đương với mức tăng 13.77%/năm – Đây cũng là mức tăng tốt trong giai đoạn 5 năm qua.

Tuy nhiên nếu nhìn sâu hơn: Vn-Index đã tăng rất tốt giai đoạn 2,5 năm đầu tiên (01/2016-03/2018) và 9tháng cuối giai đoạn này (04/2020-12/2020). Cùng với điều đó, Vnindex cũng có 2 lần giảm hơn 25% so với đỉnh mức trước đó, bởi việc định giá quá cao, và ảnh hưởng bởi dịch bệnh Covid-19

Nhìn vào đồ thị, ta thấy rằng Vn-index, một chỉ số trung bình đại diện cho thị trường chung đã dao động rất mạnh trong suốt 5 năm qua. Tất nhiên đối với cổ phiếu riêng lẻ, biến động sẽ lớn hơn – Tạo cơ hội cho nhà đầu tư biết nắm bắt.

2. Đối với Happy-Fund:

a.Hiệu quả đầu tư

5 năm qua, mức sinh lời của Happy-fund là 262.55%/5 năm, tương đương với mức lãi 29.38%/năm. Đây là một mức tăng quá tốt so với kỳ vọng! Và điều này có thể không xảy ra trong chu kỳ 5 năm tiếp theo, và cả các chu kỳ sau đó nữa.

Bởi khi chúng ta đạt lãi ở mức cao, chúng ta thường đẩy mục tiêu của mình xa rời thực tế. Và vô hình, ta bước vào lãnh địa của rủi ro. Tôi thích đặt mục tiêu không bị áp lực trong đầu tư để không giảm đi tính lý trí của mình.

Ngay cả lúc ban đầu, tôi từng đặt mục tiêu là trung bình 20%/năm trong 10 năm đầu. Và điều này sẽ không thay đổi, do đó mức sinh lời mục tiêu cần đạt còn lại chỉ là 11.3%/năm cho 5 năm tiếp theo!

Cho nên ai đặt kỳ vọng cao, sẽ tiếp tục cao trong tương lai là viễn vong và ảo tưởng. Và kỳ vọng cao sẽ gây nguy hiểm cho tính toàn cục của danh mục trong thời gian dài hạn. Lòng tham là lý do hàng đầu để dẫn đến thất bại.

b.Diễn biến danh mục

Happy-fund trong 4 năm đầu thường ưu tiên để tiền mặt, tôi dự tính đến gần 30% là tiền trong danh mục. Từ cuối năm 2019, Happy-fund đã đổi dần qua chiến lược nắm cổ phiếu nhiều hơn với mục tiêu 100% cổ phiếu, nhưng thực tế tỷ lệ nắm cổ phiếu của Happy-fund chỉ là 85-90%. Tất nhiên trong tương lai gần 5 năm tiếp theo, tôi vẫn là người ưu tiên nắm giữ cổ phiếu – mục tiêu hướng đến là 100% là cổ phiếu.

Nhìn lại chuyển động 5 năm của Happy-fund, tôi có lợi thế hơn ở thị trường giảm điểm. Tức sẽ giảm ít hơn khi thị trường chung đi xuống, điều này đã được chứng minh qua 2 lần sụt giảm trên 25% của Vn-index– tuy nhiên nó cũng là chưa đủ để kết luận tính an toàn hơn so với thị trường.

Happy-fund thực sự gặp khó khi thị trường chung tăng nhanh, tăng mạnh. Sau tất cả, tôi hiểu rằng mình nên hài lòng với chiến lược đầu tư giảm thiểu rủi ro của mình.

Và kết quả chung cuộc 5 năm đã thể hiện là Happy-fund thực sự hiệu quả hơn đáng kể so với thị trường chung.

Khi đặt lên bàn cân Happy-fund đã đè bẹp thị trường không thương tiếc: 262.55%/5 năm so với 90.64%/5 năm của Vnindex.

c.Lấy hiệu quả tuyệt đối làm chuẩn thay vì hiệu quả tương đối.

Happy-fund không đặt mục tiêu so sánh hiệu quả tương đối so với thị trường chung năm riêng lẻ, bởi chẳng vui vẻ gì nếu thị trường chung giảm 20% mà bạn tự hào chỉ giảm 10%.

Tôi đặt mục tiêu tuyệt đối, với kỳ vọng là kiếm tiền và phớt lờ Vn-index. Vn-Index có thể tăng 50%, nếu tôi chỉ lãi 30% – thì tôi cũng (phải, nên) hài lòng với kết quả đó, miễn là nó giữ vững phòng tuyến và góc nhìn dài hạn của tôi.

Thị trường chung sẽ luôn có sự tương quan nhất định kết quả của Happy-fund. Lúc Vn-Index tăng đẹp thì danh mục cũng sẽ tăng, và Vn-index giảm thì Happy-fund cũng giảm theo. Tuy nhiên, tôi mạnh dạn loại bỏ diễn biến của thị trường trong quyết định chọn mã cổ phiếu của mình. Tôi mua cổ phiếu khi nó đạt tiêu chuẩn của riêng tôi, nếu nó không đạt tôi sẽ dừng mua và chờ đợi.

Tất nhiên, sẽ có những năm tôi thua lỗ và không hiệu quả dù xét theo kết quả tương đối, hay là tuyệt đối. Nhưng về lâu dài, Happy-fund thực sự hiệu quả, và đảm bảo tính hiệu quả! Đó mới là điều mà tôi hướng đến.

Kết quả ngắn hạn chỉ là dao động, kết quả dài hạn mới mang tính thực tế. Ngắn hạn ở đây không chỉ là 1 năm – 3 năm, mà thậm chí đến 5 năm, 10 năm.

Tôi muốn hướng đến một kết quả dài hơi hơn đó là định hướng 50 năm. Dù suy nghĩ thật xa chẳng dễ dàng gì, nhưng đó là điều cần thiết đối với sự tồn tại và phát triển của Happy-fund trong tương lai.

B. Học hỏi từ sai lầm!

I.Hiểu hơn về việc sai lầm:

Ngài John Templeton từng nói: “Có một cách để tránh sai lầm là không đầu tư – Nhưng đó lại là sai lầm lớn nhất.”

Chắc chắn rằng, nếu đầu tư bạn sẽ phạm phải những sai lầm. Và tôi cũng đã và sẽ tiếp tục phạm nhiều sai lầm. Nhưng nó, cũng dẫn đến một góc nhìn quản trị danh mục, để đảm bảo bạn sẽ không bị mất nhiều vốn khi sai, và vẫn sẽ tiếp tục chiến đấu.

“Tôi thường thích nói nhiều hơn về điều mà tôi sai lầm, bởi vì tôi học được từ chúng.” Jim Rogers

Do đó, thay vì chia sẻ những gì tôi làm được, tôi muốn chia sẻ những sai lầm của mình. Với mong muốn bạn sẽ rút ra được điều gì đó, và tôi cũng sẽ học được từ chúng:

1. Bị ảnh hưởng bởi vài line mà vụt mất cơ hội.

Tìm một mã đáp ứng tiêu chuẩn không phải là phổ biến. Tuy nhiên, dù lý trí mách bảo nếu cổ phiếu đạt tiêu chuẩn thì 1%- 2% – 5% không phải là điều đáng ngại. Giá cổ phiếu lúc 20.000 đồng, 20.500 đồng hay 21.000 đồng – thì chẳng khác nhau. Tuy nhiên khi nhìn thấy sự chênh lệch này tâm lý tôi lại bị chùn bước.

Khi bán, tôi không dám bán giá thấp hơn, và khi mua tôi lại không dám mua với giá cao hơn. Rõ ràng, tôi bị ảnh hưởng bởi vài line mà vụt đi nhiều cơ hội.

Điều đáng nên làm, tôi nên mua cổ phiếu, khi nó đáp ứng những tiêu chuẩn của mình. Bị ảnh hưởng vài line là một sai lầm, đặc biệt với số tiền đầu tư ngày càng lớn.

Đây là một sai lầm rất con người, và nhà đầu tư mới càng dễ phạm phải. Nhưng nó cũng là sai lầm của tôi trong 5 năm đầu tư vừa qua.

2. Vượt quá vòng tròn năng lực của mình.

“Một quyết định sai nữa của tôi gây ra một loại sai lầm khác và lỗi này đã khiến tôi mất một số tiền lớn. Sai lầm của tôi là vượt qua những kỹ năng trong giới hạn kinh nghiệm. Tôi bắt đầu đầu tư ngoài ngành mà tôi tin là mình am hiểu, có hoạt động kinh doanh khác biệt; những trường hợp mà tôi không có những thông tin nền để đối chiếu. – Phil Fisher

Và đây cũng là một sai lầm của tôi, tôi đã từng mua một vài mã ở mức độ thử nghiệm, nó có lời lỗ, và tôi học được nhiều từ nó, để kiểm tra và mở rộng dần sự hiểu biết, dù vòng tròn năng lực bản chất mở ra rất chậm – tôi thích tận hưởng sự chậm chạm này.

Tuy nhiên, có một mã lúc đầu tôi mua mục đích thử nghiệm, và sau đó giá giảm xuống và dù những tiêu chí đã vỡ, đáng lẽ tôi nên bán đi, nhưng khi bị thua lỗ và giá thấp hơn, trong khi tôi nắm giữ khá nhiều tiền mặt. Và tôi bèn mua thêm, và dẫn đến đến sự thua lỗ to hơn. Một sai lầm khi mua số lượng nhiều cổ phiếu mà mình không nắm rõ.

Tất nhiên, nó cũng có vài ích lợi, khi lật ngược vấn đề khi một mã mà tôi nắm rõ, thấy cực kỳ hấp dẫn, tôi sẽ nắm nhiều hơn trung bình. Và sau này nó cũng được đền đáp.

3. Nỗi sợ thua lỗ & góc nhìn bó hẹp.

Đây là một vấn đề tôi từng đề cập riêng trong thư năm 2019. Rõ ràng chúng ta dễ nhìn thấy những kết quả ngắn hạn, trong từng thương vụ hơn là một kết quả tổng kết.

Chúng ta thấy rủi ro trong những mã đầu tư cụ thể, nhưng lại quên rằng nếu cổ phiếu đáp ứng trong chiến lược tổng thể, và chiến lược đó mang lại tiền. Thì về lâu dài nó sẽ mang lại tiền nhiều hơn nữa.

Vì nỗi sợ thua lỗ, chúng ta có xu hướng bán sớm cổ phiếu lời mà vẫn đáp ứng tiêu chí của mình. Hoặc không dám bán cổ phiếu thua lỗ nhưng nó không còn đáp ứng tiêu chí của mình nữa.

Tất nhiên ở mức độ nào đó, tôi vẫn còn sai lầm bởi nỗi sợ thua lỗ và góc nhìn bó hẹp.

4. Bị ảnh hưởng bởi thị trường chung.

Vì Happy-fund định hướng theo lợi nhuận tuyệt đối. Tôi mua không phải vì thị trường ở mức nào, thị trường sẽ tăng hay giảm.

Mà tôi mua vì tôi tin rằng cổ phiếu ấy sẽ mang lại lợi nhuận, Tôi mua cổ phiếu vì nó đáp ứng tiêu chí lựa chọn cổ phiếu của mình.

Khi thị trường tăng nhanh ta cảm thấy háo hứng, và khi thị trường ảm đạm ta lại cảm thấy sợ hãi. Mặc dù khi thị trường tăng nhanh tôi thấy khó tìm kiếm mã cổ phiếu hơn, và khi thị trường ảm đạm thì sẽ có nhiều mã cổ phiếu để đầu tư hơn.

Nhưng thực tế, dù muốn hay không, tôi cũng bị ảnh hưởng bởi thị trường chung. Tức là cũng vui, và bị thúc dục mua khi thị trường lên, và chùn tay khi thị trường ảm đạm.

Và tất nhiên, còn rất nhiều sai lầm khác nữa. Và tiếp tục mắc những sai lầm cũ lẫn mới!

II. Tổng kết sai lầm:

Sau tất cả, không biện bạch gì cả, hiện tại tôi hiện vẫn mắc các sai lầm trên và sẽ tiếp tục mắc sai lầm. Tôi nhận thức được và sẽ giảm thiểu những sai lầm đó trong tương lai, chứ không có ý định loại bỏ. Tôi học hỏi, chứ không phải trốn tránh.

Tôi sẽ học cách chung sống với sai lầm bởi vì tôi là con người. Có lẽ, tôi có kết quả tốt hơn thị trường, bởi tôi nhận thức và lỗi lầm nó nhẹ hơn cả về cường độ lẫn số lượng so với số đông.

Thật là tốt, khi tỷ phú đầu tư Michael Steinhardt từng chia sẻ: “Tất cả những gì tôi mang đến đây là 28 năm sai lầm.”

Trong chứng khoán, sai lầm là điều không thể tránh khỏi, và Happy-fund sẽ tiếp tục phạm những sai lầm. Miễn tôi cần đảm bảo là sai lầm đó không khiến ta khốn đốn.

Buffett từng chia sẻ: Chúng tôi sẽ phạm phải rất nhiều sai lầm ở Berkshire. Chúng tôi đã phạm phải nó ở quá khứ, và chúng tôi sẽ phạm phải nó ở tương lai. Bạn biết đấy, nếu mọi cú đánh gôn của bạn đều vào lỗ –trò chơi sẽ sớm mất hứng thú.

“… một điều thực kỳ quan trọng: Bạn phải sẵn sàng sai lầm thường xuyên – chẳng có gì là sai với điều đó.” Bruce Kovner

Happy-fund, tôi đã phạm những sai lầm và sẽ tiếp tục phạm những sai lầm. Và tôi phải và sẽ cảm thấy vui, và ý nghĩa bởi sai lầm nhỏ, để đảm bảo tính toàn vẹn trong lâu dài.

C. Chứng khoán năm 2021.

Đây là phần cá nhân tôi chủ yếu muốn ghi chú lại, để đánh giá xem thị trường ở đâu dành để lưu niệm và nghiên cứu.

Đừng hỏi tôi quan điểm về thị trường cổ phiếu 2021 sẽ như thế nào, Vn-index sẽ ở mức nào! Suốt 5 năm qua tôi lại nhắc lại 1 lần nữa:

“Có 2 loại loại người dự báo trong TTCK: những người không biết gì và những người không biết họ không biết gì.” John Kenneth Galbraith

Vì thực sự điều tôi biết là tôi không thể dự đoán được thị trường! Nhưng thị trường sẽ đi về đâu là điều thôi thúc muốn biết của nhà đầu tư cá nhân, cũng như được cung cấp nhiệt tình bởi một số người có “chức sắc” ở các tổ chức tài chính.

Khi nhiều bạn yêu cầu nói dự đoán, năm 2019, tôi dự đoán Vn-index 2020 sẽ ở “đoạn giữa giảm 20% và tăng 25%! – Và tôi hoàn toàn có thể sai!” và tôi thực tế suýt sai khi thị trường từng giảm điểm mạnh, may mắn kết thúc năm thị trường tăng 14.2%.

Tôi chỉ muốn chia sẻ: Thị trường không thể đoán định – thị trường chứng khoán là vô thường!

Một số thông tin về thị trường chung:

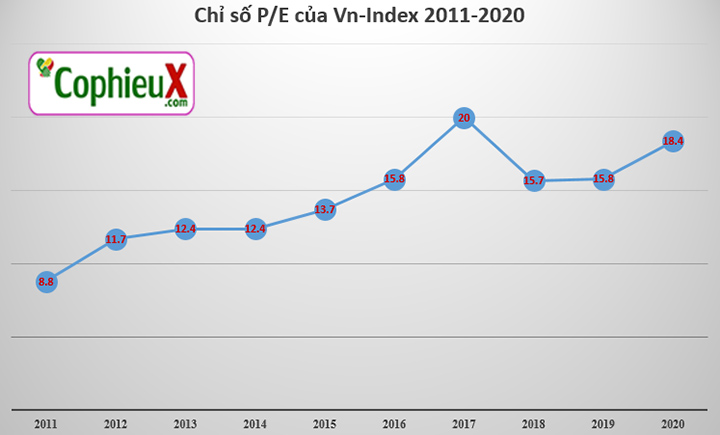

Năm 2019: Chỉ số P/E = 15.8, P/B = 2.29, P/S = 1.50

Năm 2020: Chỉ số P/E = 18.4, P/B = 2.38, P/S = 1.89

Kết thúc ngày 31/12/2020, thị trường có P/E là 18.4 – dù bạn biện minh rằng lãi suất giảm đi nữa. Thị thực tế nó đã cao hơn trung bình quá khứ của nó – báo hiệu những rủi ro nhất định trong đầu tư.

Năm 2021 –Mục tiêu tôi là giữ cho Happy-fund đầu tư cho thật vui và giữ nó cho thật đơn giản. Và đó mới là điều cần thiết để kiếm lãi ở thị trường chứng khoán.

Chúc bạn luôn giữ cho mình 1 tư duy sắc bén!

- Happy-fund: Thử gửi cổ đông, nhà đầu tư cuối năm 2019

- Happy-fund: Thư gửi cổ đông, nhà đầu cuối năm 2018

- Happy-Fund: Thư gửi cổ đông bán niên 2018

- Happy-Fund: Thư gửi cổ đông cuối năm 2017

- Happy-fund: Thư gửi cổ đông bán niên 2017

- Happy-fund: Thư gửi cổ đông quý 1 năm 2017

- Happy-fund: Thư gửi cổ đông cuối năm 2016

- Happy-fund: Thư gửi cổ đông bán niên 2016

- Happy-fund: Thư gửi nhà đầu tư cuối năm 2015

- Graham mách bạn cách chọn quỹ đầu tư (Phần 1)

- Graham mách bạn cách chọn quỹ đầu tư (Phần 2)

Nguyễn Hữu Ngọ

Đào tạo chứng khoán & Tư vấn đầu tư

SĐT – Zalo: 096.774.6668

Chat Messenger: TẠI ĐÂY

Chat Zalo: TẠI ĐÂY

Cộng tác viên

Cộng tác viên

Minh muon đăng ký hoc chung khoán

Anh có thể liên hệ Ngọ qua Zalo: 0967746668 hoặc FB: Fb.com/Ngo500dong để được tư vấn rõ hơn. Chúc anh luôn sức khỏe!