Khi bạn tham gia chứng khoán, nhiều thuật ngữ sẽ làm khó nhà đầu tư như NAV/CCQ là gì, tác dụng của NAV… Thật là khó hiểu!

Ngọ thấy kiểu giống như người mới bắt đầu xem bóng đá, không hiểu thuật ngữ “việt vị” là gì. Hay mới chơi cờ vua, ta không hiểu cụm từ “bắt tốt qua đường”, “đòn xiên”, “cột mở”, “cột nửa mở”.

Đừng lo! Chuyện này nhỏ như quả nho! Trong bài viết này, chúng ta sẽ khám phá chi tiết khái niệm NAV, NAV/CCQ là gì. Những điều tạo nên việc chọn một quỹ đầu tư giúp bạn X2 tài khoản.

Tất cả những thắc mắc của bạn sẽ được giải quyết trong bài viết này. Và xa hơn là CophieuX là trang web giá trị cho nhà đầu tư nhỏ.

Ta bắt đầu bằng câu hỏi đơn giản:

NAV là gì? NAV/CCQ là gì?

NAV là gì?

NAV – tức là Giá trị tài sản ròng – Tiếng Anh: Net Asset Value.

NAV là giá trị ròng của một thực thể. NAV được tính bằng tổng giá trị tài sản của đơn vị TRỪ đi tổng giá trị nợ phải trả.

NAV được sử dụng phổ biến nhất trong bối cảnh quỹ đầu tư, quỹ tương hỗ hoặc quỹ ETF.

Đầu tư bền vững & Lợi nhuận vượt trội!

Người ủy thác cho Ngọ đã có mức lãi TRUNG BÌNH MỖI NĂM GẤP 2.5 LẦN so với lợi nhuận kỳ vọng (CAPM). Happy Fund đã có mức lãi 8.5 LẦN trong 9 năm kể từ lúc bắt đầu hoạt động!

Khám phá hoạt động ủy thác hiệu quả này ngay! ⇒ Đọc bài chi tiết

NAV được tính như thế nào?

Để hiểu cách thức hoạt động của NAV, trước tiên chúng ta sẽ phải biết các quỹ tương hỗ, họ đầu tư vào đâu và chi phí phát sinh trong khi quản lý quỹ.

Một quỹ tương hỗ huy động tiền từ các nhà đầu tư như bạn. Sau đó, số tiền này được đầu tư vào thị trường chứng khoán – và quản lý dựa trên mục tiêu đầu tư của quỹ.

Khoản đầu tư này bao gồm: trái phiếu, công cụ nợ, vàng và cổ phiếu. Các tài sản này tạo nên danh mục đầu tư của quỹ.

Danh mục đầu tư có thể chỉ có 1 loại ví dụ là cổ phiếu, ở Việt Nam có quỹ ETF VN30. Gần như 100% là cổ phiếu.

NAV của quỹ sẽ phụ thuộc vào giá trị của danh mục đầu tư. Nếu giá chứng khoán xuống thì NAV sẽ xuống. Nếu giá chứng khoán tăng thì NAV sẽ tăng.

Ngoài ra:

NAV của quỹ cũng phụ thuộc vào các chi phí phát sinh trong quá trình quản lý quỹ. Để điều hành, các quỹ đầu tư phải chịu nhiều loại chi phí được coi là Nợ phải trả của quỹ.

Các chi phí này là phí quản lý, phí lưu ký, tiền môi giới, chi phí tiếp thị …

Vì vậy, khi những chi phí (hoặc nợ phải trả) này được trừ khỏi các tài sản nói trên. Thứ cuối cùng của giá trị danh mục trừ các khoản đầu tư sẽ là giá trị tài sản ròng. Đó là NAV.

NAV/CCQ là gì?

Các công ty trên thị trường thì phát hành và giao dịch cổ phiếu. Ví dụ: Cổ phiếu VNM (Vinamilk), Cổ phiếu HPG (cổ phiếu Hòa Phát).

Thì các quỹ đầu tư trên thị trường sẽ phát hành và giao dịch chứng chỉ quỹ. CCQ là viết tắt của chứng chỉ quỹ.

Nên đối với công ty là giá cổ phiếu ABC, đối với các quỹ đầu tư, sẽ là giá chứng chỉ quỹ.

Ngắn gọn: Chứng chỉ quỹ là cổ phiếu của công ty quản lý quỹ. Các công ty quản lý tài chính này người ta không gọi là cổ phiếu mà gọi là CCQ, chứng chỉ quỹ.

Do đó, NAV/CCQ tức giá trị tài sản ròng của một chứng chỉ quỹ. Điều này giống chỉ chỉ số Giá trị sổ sách của 1 cổ phiếu.

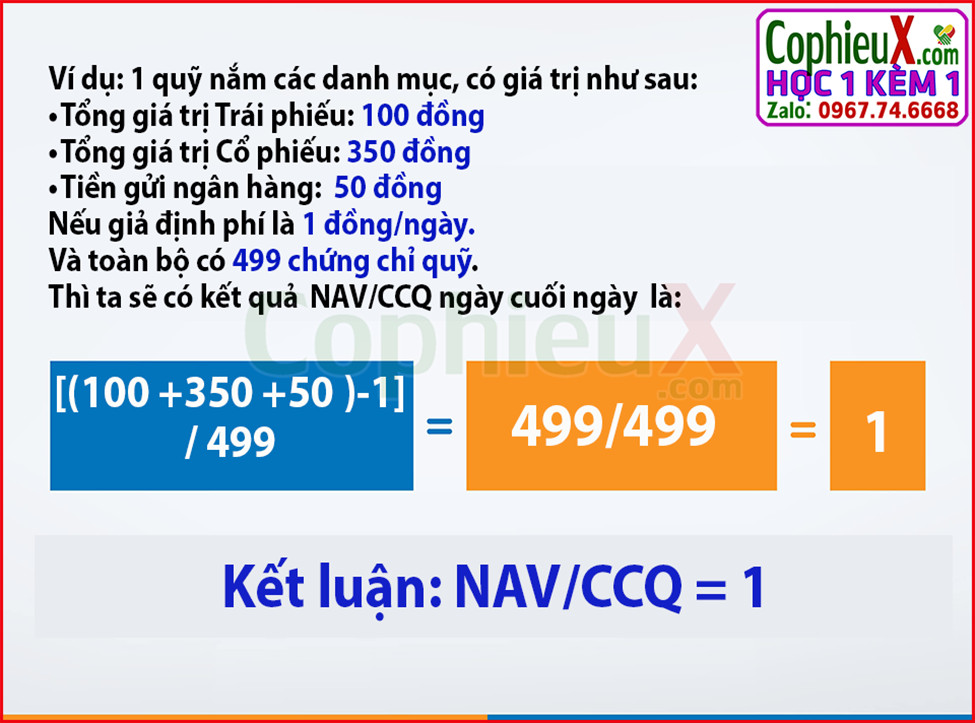

Ví dụ: 1 quỹ nắm các danh mục, có giá trị như sau:

- Tổng giá trị Trái phiếu: 100 đồng

- Tổng giá trị Cổ phiếu: 350 đồng

- Tiền gửi ngân hàng: 50 đồng

Khi đó tổng tài sản của quỹ sẽ là: 100 + 350 + 50 = 500 đồng!

Để tính NAV, con số tổng tài sản là chưa đủ. Ta cần xem chi phí trích từ tổng tài sản để tìm ra con số NAV.

Con số này, quỹ thường tính theo tỷ lệ % trên tài sản nắm giữa gọi là tỷ lệ chi phí. Giả sử chi phí là 2%/năm, để thuận tiện ta tính tuyến tính, thì số 2% sẽ sẽ được chia cho 365 ngày; để tìm ra phần trăm được khấu trừ dưới dạng chi phí mỗi ngày.

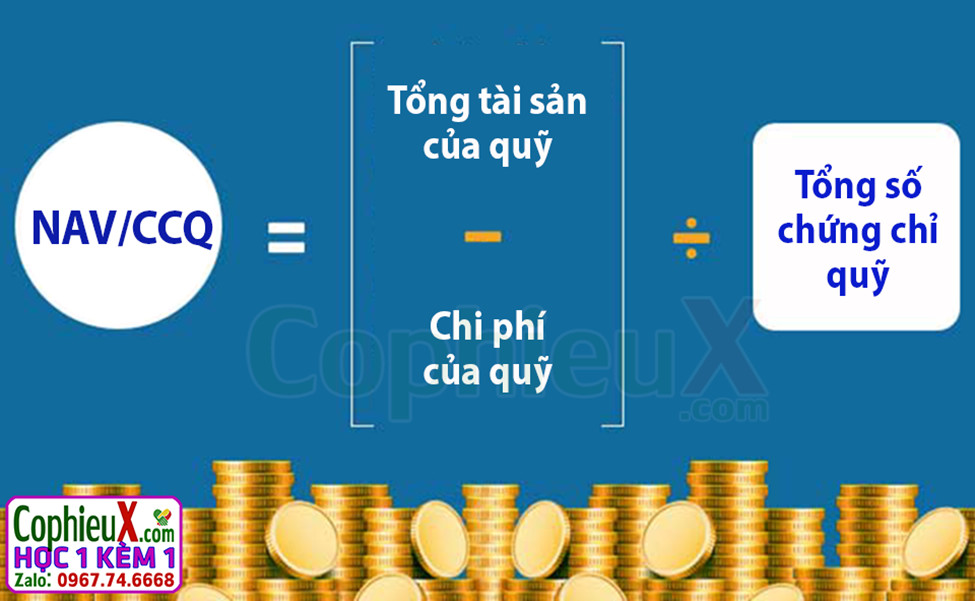

NAV/CCQ = Giá trị tài sản ròng/Tổng chứng chỉ quỹ

Con số NAV/CCQ của quỹ sẽ được tính cụ thể tại 1 ngày, hoặc 1 giờ cụ thể.

Ví dụ:

Cùng với mẫu phân tích trên, Tổng tài sản = 500 đồng. Nếu giả định phí là 1 đồng/ngày. Và toàn bộ có 499 chứng chỉ quỹ. Thì ta sẽ có kết quả sau:

NAV/CCQ = (500 – 1)/499 = 1 đồng/CCQ

NAV và NAV/CCQ được dùng để xác định cơ hội đầu tư tiềm năng trong các quỹ đầu tư, ETF, hoặc quỹ chỉ số.

Người ta cũng có thể sử dụng giá trị tài sản ròng để xem các khoản nắm giữ trong danh mục đầu tư của họ.

Do đó, đến giờ phút này, bạn đã hiểu được NAV, NAV/CCQ là gì rồi đấy.

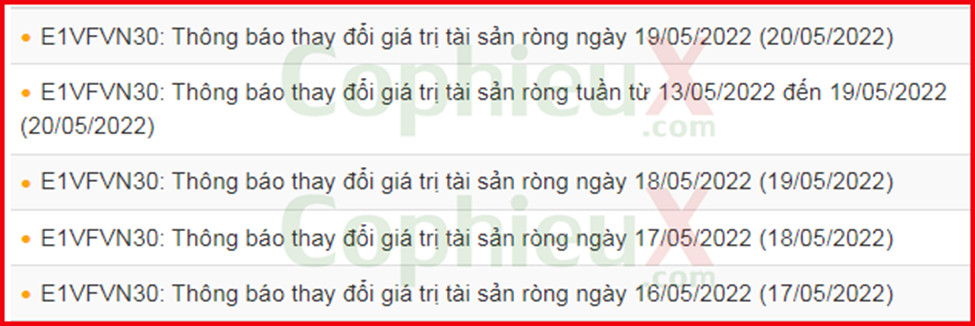

NAV và NAV/CCQ được các quỹ đầu tư tính hàng ngày. Đây là lý do?

NAV và NAV/CCQ của quỹ phụ thuộc vào giá trị của tài sản mà quỹ đầu tư vào. Các tài sản này được giao dịch trên sàn chứng khoán, và nó thay đổi từng phút, thậm chí là từng giây. Do đó, không thể tính NAV theo thời gian thực trên thị trường, và không nhiều ý nghĩa.

Đó là lý do tại sao NAV được tính vào cuối mỗi ngày giao dịch.

Trong mắt nhà đầu tư, Điều quan trọng của NAV và NAV/CCQ là gì?

Nhiều nhà đầu tư mới có xu hướng đưa ra quyết định đầu tư bằng cách chỉ nhìn vào NAV. Thiếu kiến thức khiến họ nghĩ rằng quỹ có NAV cao hơn là quỹ tốt hoặc ngược lại.

Hoặc họ thích mua những mã NAV/CCQ thấp vì chỉ cần bỏ cùng 1 lượng tiền thì mua được số lượng chứng chỉ quỹ CCQ nhiều hơn.

Cách đó là cảm tính và sai lầm!

Thành thật mà nói, NAV hay NAV/CCQ không phải là thước đo khi đánh giá quỹ. Nó chỉ nên được coi là một con số cung cấp thông tin, hiện mức giá nó như thế nào.

Mua cổ phiếu chỉ nhìn NAV, hay NAV/CCQ chẳng qua giống nhìn vào vốn chủ sở hữu hay giá cổ phiếu.

Trong chứng khoán thì 9 người 10 ý. Mà thực tế 10 ý thì hơn 9 ý là chứa đựng điều sai. Đó là lý do đến hơn 90% nhà đầu tư là thua lỗ.

Nếu bạn so sánh các quỹ dựa vào NAV hoặc NAV/CCQ!. Có 2 loại nhà đầu tư đều phạm sai lầm dạng này: Một người họ nghĩa quỹ có NAV hoặc NAV/CCQ cao thì 1 lựa chọn tuyệt vời vì là nó lớn hơn. Một là một số nhà đầu tư NAV thấp hơn thì tốt hơn vì sinh lợi nhiều hơn.

Xem ví dụ sau:

Bạn đầu tư 100 đồng vào 2 quỹ A & B. Nếu quỹ A có NAV/CCQ = 2 đồng, thì bạn có 50 CCQ. Trong khi nếu quỹ B có NAV/CCQ = 1 đồng, thì bạn sẽ 100 CCQ.

Bây giờ, sau 1 năm, nếu cả hai quỹ đều tạo ra lợi nhuận là 20%.

- Thì giá chứng chỉ quỹ A sẽ là 2 X (1 + 20%) = 2.4 đồng. Bạn có 50 chứng chỉ quỹ A thì bạn sẽ có là: 2.4 đồng X 50 = 120 đồng.

- Còn giá chứng chỉ quỹ B sẽ là 1 X (1 + 20%) = 1.2 đồng. Bạn có 100 chứng chỉ quỹ B thì bạn sẽ có là: 1.2 đồng X 100 = 120 đồng.

Do đó, cả 2 chứng chỉ quỹ này khi bạn mua, vẫn tạo mức sinh lời giống nhau.

Cách chọn quỹ đầu tư để X2 tài khoản

Đây là 5 đặc điểm chung đề cập trong cuốn sách Nhà đầu tư thông minh của Benjamin Graham – cha đẻ của đầu tư giá trị. 5 đặc điểm này giúp nhà đầu tư chọn quỹ hiệu quả nhất:

Nhà quản lý quỹ đó là những cổ đông lớn nhất

“Ăn chung cùng mâm” hoặc “da thịt trong trò chơi”. Nếu nhà quản lý quỹ không chú tâm đầu tư, khiến quỹ làm ăn thua lỗ. Thì nhà quản lý quỹ đó phải là người chịu thiệt hại lớn nhất.

Điều này liên quan đến trách nhiệm trong quản lý quỹ. Nếu quản lý quỹ là cổ đông lớn thì bạn sẽ an tâm là lợi ích của bạn sẽ gắn với lợi ích của họ.

Các quỹ lớn, các nhà quản lý quỹ sẽ có ít nhất 1% quỹ; quỹ nhỏ có thể 5-20%.

Chúng rẻ

Thông thường 1 quỹ sẽ thu phí 2% NAV + 20% lợi nhuận. Nó quá nhiều! Bạn nên chọn phí rẻ thì bạn sẽ đảm bảo hiệu quả đầu tư thực tế của bạn nhiều nhất.

Buffett thu phí quản lý là 33% cho phần vượt 6%.

Khi đó, Buffett chỉ thu được nhiều phí hơn khi mang lại 30% lợi nhuận trên năm. Nếu ít hơn 30% lợi nhuận/năm, quỹ bình thường thu nhiều phí hơn.

Chúng dám làm khác

Peter Lynch mua bất cứ thứ gì có vẻ rẻ. Không quan tâm người ta chỉ trích ông sở hữu 1 tỷ hay 13 tỷ.

Khi người ta nghi ngờ quỹ ông quá lớn để thành công (vì thường tài sản sẽ tỷ lệ nghịch với suất sinh lời), ông quản lý bất chấp thị trường, bất chấp trào lưu, bất chấp tất cả dù họ chửi rủa hay phê bình.

Chúng đóng cửa

Quỹ tốt nhất khi phát triển đến mức độ nào đó, chúng sẽ đóng cửa với NĐT mới. Bởi theo thông lệ, nếu quản lý càng nhiều tiền thì quỹ càng thu nhiều phí.

Nhưng những quỹ hoạt động vì lợi ích của cổ đông, thường sẽ đóng quỹ, chỉ cho nhà đầu tư cũ tham gia thôi.

Philip Fisher (tác giả sách: Cổ phiếu thường, lợi nhuận phi thường) – ông chỉ quản lý 12 khách hàng lớn và trung thành.

Chúng không quảng cáo

Khi quảng cáo, khiến quỹ tốn thêm chi phí mà lợi ích nhà đầu tư sẽ giảm. Đồng thời họ không tập trung quảng cáo mà lấy quản trị rủi ro, thành tích nói lên thành quả rõ hơn.

Tổng kết NAV/CCQ là gì?

NAV/CCQ cũng giống như giá mỗi cổ phiếu của công ty. Nó đo lường giá trị của mỗi đơn vị quỹ. NAV tăng có nghĩa là giá trị đơn vị của bạn đã tăng lên và ngược lại.

Vì vậy, biết về những điều kỳ diệu của NAV có thể giúp bạn đưa ra quyết định đầu tư tốt hơn.

Bây giờ bạn đã biết NAV, NAV/CCQ là gì rồi đấy. Điều quan trọng là ứng dụng vào thực tiễn. Khi bạn rõ ràng và thấu hiểu, chứng khoán sẽ trở thành cây ATM tiền cho bạn & gia đình.

Khi ấy, chúc mừng bạn! Bạn đã có 1 cuộc sống tuyệt vời và thảnh thơi!

Nguyễn Hữu Ngọ

Đào tạo chứng khoán & Tư vấn đầu tư

SĐT – Zalo: 096.774.6668

Chat Messenger: TẠI ĐÂY

Chat Zalo: TẠI ĐÂY

Học chứng khoán từ người thực chiến – Lãi 100 lần trong 25 năm!

Với chiến lược đầu tư thực chiến, bạn có thể gia tăng lợi nhuận 100 lần trong 25 năm. Cam kết 100% bạn biết cách đơn giản để đứng trong TOP 1% đến 5% nhà đầu tư giỏi nhất.

Cộng tác viên

Cộng tác viên