The Happiness Fund – CophieuX xuất bản bài viết mới lúc 7h45 sáng Thứ Ba.

Dành cho những ai muốn đọc khi thị trường còn chưa ồn ào.

NĐT kiếm lời từ thị trường chứng khoán thì cần học cách đọc và hiểu các báo cáo tài chính của các công ty. Báo cáo tài chính là công cụ để đánh giá sức khỏe tài chính của doanh nghiệp, như: doanh nghiệp có ăn nên làm ra, có lợi thế cạnh tranh hay đang bị ăn mòn lợi nhuận.

Có ba loại báo cáo tài chính chính: Bảng cân đối kế toán, báo cáo kết quả hoạt động kinh doanh và báo cáo lưu chuyển tiền tệ. Ngoài ra còn có báo cáo của ban giám đốc, báo cáo của ban kế toán và thuyết minh báo cáo tài chính.

“Bạn phải đọc hàng tỉ báo cáo thường niên và báo cáo tài chính của các doanh nghiệp’’. Warren Buffett

Báo cáo kiểm toán độc lập

Bạn đọc mục ý kiến của kiểm toán viên

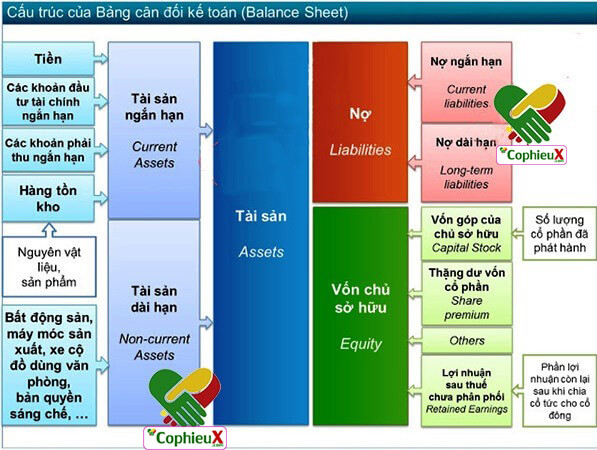

I. Bảng cân đối kế toán – Balance sheet

Bảng cân đối kế toán thường được coi là quan trọng nhất trong báo cáo tài chính. Vì Bảng cân đối kế toán có thể được sử dụng để xác định sức khỏe của doanh nghiệp.

Một công ty có thể tạo được một bảng cân đối kế toán cho bất kỳ ngày nào trong năm, thể hiện những gì công ty đang sở hữu, những gì đang nợ và giá trị tài sản ròng cho ngày lập ra Bảng cân đối kế toán.

Giờ thì, ta cùng bước sang chương mới: The Happiness Fund - CoPhieuX

nơi lợi nhuận, tự do và hạnh phúc… đi chung một đường.

Bảng cân đối kế toán cho chúng ta biết công ty có bao nhiêu tiền trong ngân hàng và đang nợ bao nhiêu.

Tổng tài sản = tổng nợ + vốn chủ sở hữu. Phương trình này với nhau, và đó là lý do tại sao chúng ta gọi là bảng cân đối kế toán.

Phần thứ nhất là toàn bộ tài sản, được chia thành nhiều loại khác nhau. Tài sản có thể là tiền mặt, đất đai, tài sản, hàng tồn kho, …

Tài sản

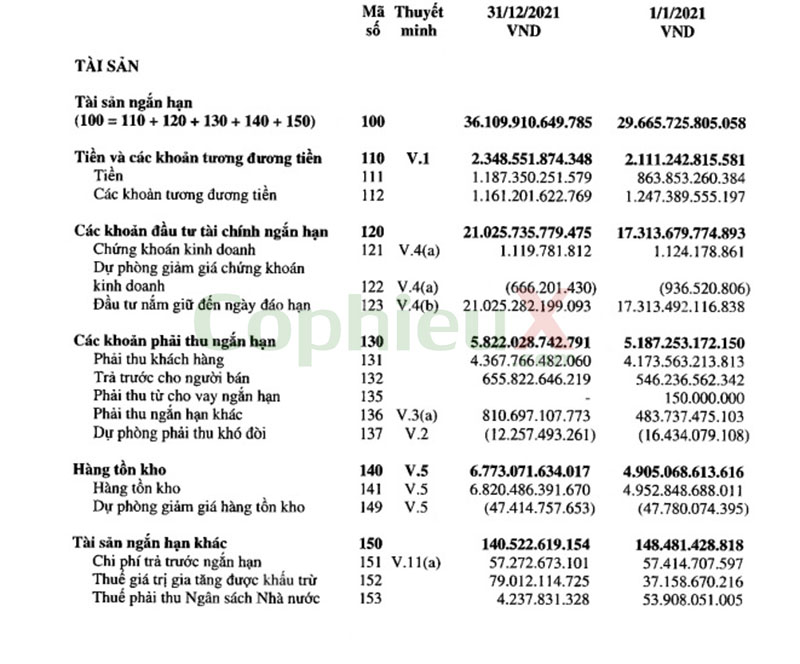

Tài sản ngắn hạn (current assets)

Là những tài sản có thể thanh lý thành tiền mặt trong vòng 12 tháng. Ví dụ: tiền và các khoản tương đương tiền, hàng tồn kho, khoản phải thu, …

Vòng quay của tiền: Tiền mặt -> Hàng tồn kho -> Các khoản phải thu -> Tiền mặt.

Theo quy định, các loại tài sản được liệt kê theo thứ tự thanh khoản. Nghĩa là thời gian để chuyển sang tiền mặt trong bao lâu.

Tiền và tương đương tiền: gồm tiền mặt và tiền gửi ngân hàng. Đây là loại tài sản có tính thanh khoản cao nhất và ít bị tác động bởi kế toán.

Các khoản phải thu ngắn hạn: là số tiền mà khách hàng chưa thanh toán cho doanh nghiệp. Đây là tiền thuộc sở hữu của công ty, nhưng đang bị người khác nợ.

Hàng tồn kho: sản phẩm của công ty đã nhập kho chờ bán cho các nhà cung cấp. Vì bảng cân đối kế toán luôn là của một ngày cụ thể nên số tiền trong mục hàng tồn kho trên bảng là giá trị hàng tồn kho của công ty ở ngày hôm đó.

Đối với nhiều doanh nghiệp, hàng tồn kho còn có nguy cơ bị lỗi thời. Nhưng một số doanh nghiệp khác, hàng tồn kho không bao giờ lỗi thời.

Chi phí trả trước ngắn hạn: Hàng hóa dịch vụ mà doanh nghiệp đã trả tiền nhưng chưa nhận được.

Tài sản dài hạn

Đây là những tài sản mất hơn 12 tháng để chuyển đổi thành tiền mặt.

- Tài sản hữu hình: Đất đai, tài sản, thiết bị, đầu tư dài hạn

- Tài sản vô hình: bằng sáng chế, bản quyền, thương hiệu, …

Đất đai, nhà xưởng sản xuất và thiết bị của một công ty, cùng với giá trị tổng hợp của chúng được ghi nhận trên bảng cân đối kế toán như một tài sản. Chúng được ghi nhận theo chi phí ban đầu, trừ đi khấu hao lũy kế.

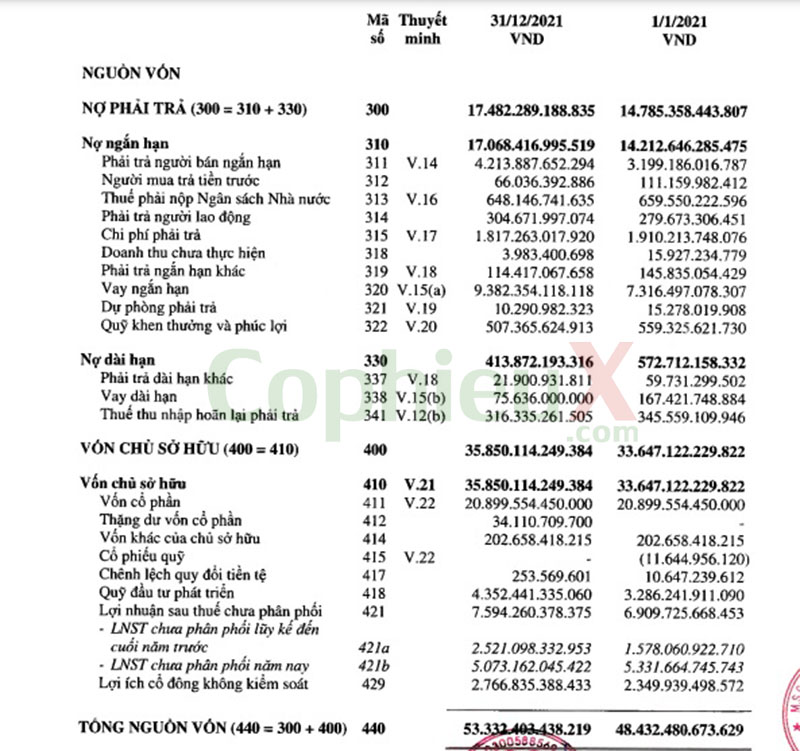

Nợ và vốn chủ sở hữu

Trong phần nợ, chúng ta có hai phân mục: Nợ ngắn hạn và Nợ dài hạn.

Nợ ngắn hạn là tiền nợ đến hạn trong vòng 12 tháng, dùng để bù đắp cho các khoản Tiền mặt và Các khoản đầu tư ngắn hạn, Tổng hàng tồn kho, Tổng các khoản phải thu và Chi phí phải trả.

Nợ dài hạn là nợ đến hạn sau 12 tháng, và bao gồm cả tiền nợ đối với các nhà cung cấp hàng hóa, thuế chưa trả, vay dài hạn.

Mặc dù bảng cân đối kế toán trông có vẻ phức tạp, tuy nhiên, khi đã tìm hiểu cấu trúc cơ bản, NĐT sẽ dễ dàng hiểu được cách đọc báo cáo tài chính của một công ty.

Vốn chủ sở hữu

Vốn chủ sở hữu = Tổng tài sản – Tổng nợ phải trả

Ý nghĩa của bảng cân đối kế toán

Tổng tài sản đóng vai trò rất quan trọng trong việc xác định công ty sử dụng tài sản hiệu quả đến đâu. Để đánh giá hiệu quả, các nhà phần tích đã đi đến Tỷ suất lợi nhuận trên tổng tài sản ROA, được tính bằng cách lấy lợi nhuận thuần chia cho tổng tài sản.

Hệ số thanh toán hiện hành (Curent ratio)

Tính tỷ lệ hiện tại để đảm bảo công ty có đủ tài sản ngắn hạn để trang trải các nghĩa vụ nợ ngắn hạn hay không. Công thức tính:

Hệ số thanh toán hiện hành = Tài sản ngắn hạn / Nợ ngắn hạn

Tỷ lệ hiện tại phải trên 2,0 và không thấp hơn 1,5. Điều này giúp chứng minh rằng công ty có đủ tiền mặt để trang trải mọi khoản nợ đến hạn trong vòng 12 tháng tới.

Hệ số thanh toán hiện hành nên được so sánh với các đối thủ cạnh tranh và ngành.

Hệ số tổng nợ trên tổng tài sản

Hệ số D/A… là một tỷ số tài chính đo lường năng lực sử dụng và quản lý nợ của doanh nghiệp.

Tỷ số tổng nợ trên tổng tài sản (D/A) là một loại tỉ lệ đòn bẩy xác định tổng số nợ liên quan đến tài sản, cho phép so sánh mức đòn bẩy được sử dụng giữa các công ty khác nhau.

Tỷ lệ D/A càng cao thì công ty có mức độ đòn bẩy (DoL) càng cao và do đó, rủi ro tài chính càng lớn.

Nợ/ Tài sản = (Nợ ngắn han + Nợ dài hạn)/Tổng Tài sản

Tỷ số này cho biết có bao nhiêu phần trăm tài sản của doanh nghiệp là từ đi vay. Qua đây biết được khả năng tự chủ tài chính của doanh nghiệp.

Tỷ số này mà quá nhỏ, chứng tỏ doanh nghiệp vay ít. Điều này có thể hàm ý doanh nghiệp có khả năng tự chủ tài chính cao. Song nó cũng có thể hàm ý là doanh nghiệp chưa biết khai thác đòn bẩy tài chính, tức là chưa biết cách huy động vốn bằng hình thức đi vay.

- Tỷ số Nợ/Tài sản >= 50%: có nghĩa là tài sản của DN được tài trợ bởi các khoản nợ nhiều hơn

- Tỷ số Nợ/Tài sản =< 50%: có nghĩa là tài sản của DN được tài trợ chủ yếu bởi nguồn vốn chủ sở hữu.

Các nhà đầu tư lớn thích Nợ/Tài Sản =<50%

Khi tỷ số này cao quá hàm ý doanh nghiệp không có thực lực tài chính mà chủ yếu đi vay để có vốn kinh doanh. Điều này cũng hàm ý là mức độ rủi ro của doanh nghiệp cao hơn.

Khi dùng tỷ số này để đánh giá cần so sánh tỷ số của một doanh nghiệp cá biệt nào đó với tỷ số bình quân của toàn ngành.

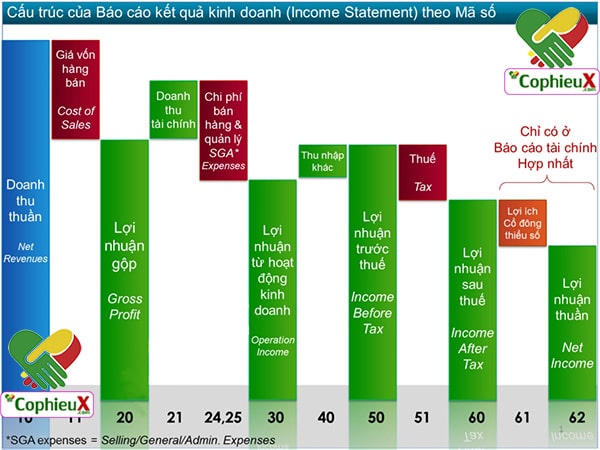

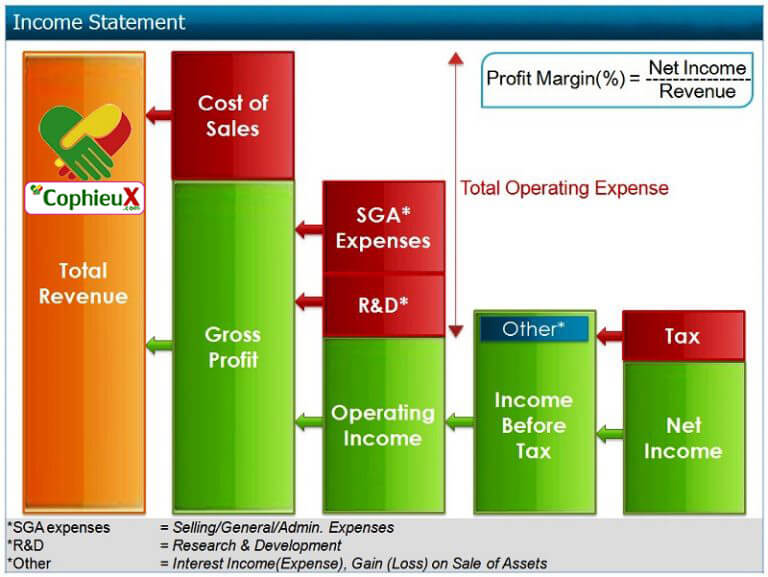

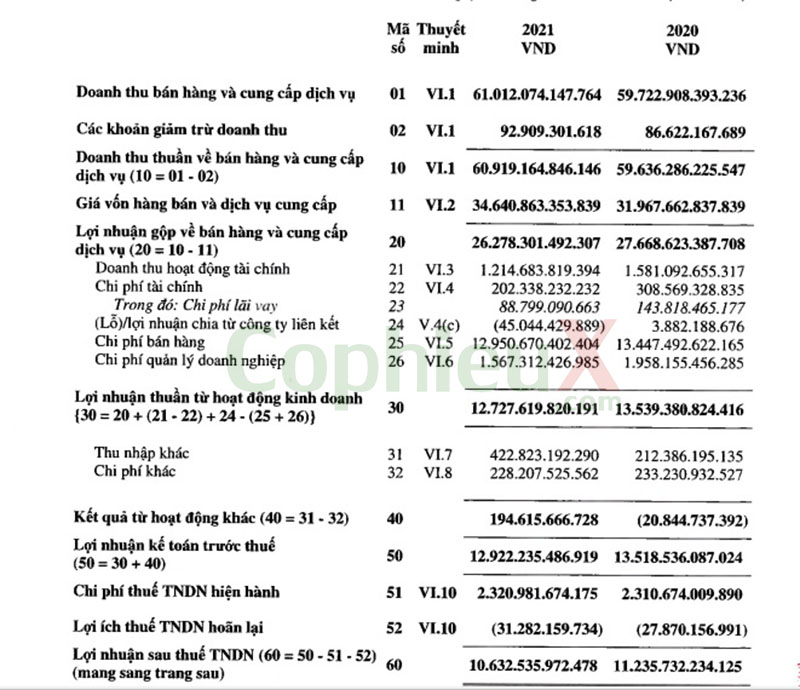

II. Báo cáo kết quả hoạt động kinh doanh – Income statement

Còn gọi là báo cáo lãi lỗ

Báo cáo này cho chúng ta biết công ty đã kiếm được bao nhiêu tiền trong một khoảng thời gian.

Thông thường công ty công bố báo cáo kết quả hoạt động kinh doanh với các cổ đông theo mỗi quý và theo cả năm tài chính. Ví dụ như Báo cáo kết quả kinh doanh từ 01/01/2022 đến 31/12/2022.

Báo cáo KQKD bao gồm: Hoạt động kinh doanh chính, Hoạt động tài chính và Hoạt động khác.

Hoạt động kinh doanh chính

Doanh thu thuần về bán hàng và cung cấp dịch vụ:

Doanh thu thuần BH CCDV = Doanh thu BH CCDV –các khoản giảm trừ doanh thu

Các khoản giảm trừ doanh thu bao gồm chiết khấu thương mại, giảm giá hàng bán và hàng bán bị trả lại.

Giá vốn hàng bán

Gọi là Giá vốn hàng bán nếu là công ty sản xuất hay Chi phí của doanh thu nếu công ty cung cấp dịch vụ

Đây là tất cả các chi phí liên quan TRỰC TIẾP đến việc sản xuất bất kỳ sản phẩm nào mà công ty đang bán hoặc dịch vụ mà công ty đang thực hiện.

Giá vốn hàng bán là: chi phí mua hàng để công ty bán lại hoặc là chi phí nguyên vật liệu và lao động được sử dụng để làm ra hàng hóa.

Chi phí bán hàng, chi phí quản lý doanh nghiệp

Các chi phí này bao gồm lương quản lý, chi phí quảng cáo, chi phí đi lại, lệ phí pháp lý, hoa hồng, tất cả chi phí lương và những khoản tương tự.

Doanh thu hoạt động tài chính

Doanh thu tài chính: có từ các nguồn như: lãi tiền gửi, lãi từ nhận đầu tư, lãi chênh lệch tỷ giá…

Chi phí tài chính: gồm có chi phí lãi vay, lỗ chênh lệch tỷ giá, dự phòng các khoản đầu tư tài chính,… phát sinh trong kỳ báo cáo của doanh nghiệp.

Trong đó: Chi phí lãi vay và Lỗ chênh lệch tỷ giá là 2 loại chi phí quan trọng mà bạn cần chú ý.

Chi phí lãi vay phản ánh tổng nợ mà công ty đang có trong sổ sách. Thông thường, công ty càng có nhiều nợ bao nhiêu thì sẽ phải trả nhiều tiền lãi bấy nhiêu.

Lợi nhuận thuần từ hoạt động kinh doanh = Lợi nhuận gộp – Chi phí BH QLDN + (Doanh thu TC – Chi phí TC )

Hoạt động khác

Những thứ không nằm trong hoạt động kinh doanh chính và hoạt động tài chính thì sẽ nằm hết ở đây.

Thu nhập khác: lãi thanh lý, nhượng bán tài sản, được bồi thường hợp đồng…

Chi phí khác: lỗ thanh lý, nhượng bán tài sản, phải bồi thường vi phạm hợp đồng…

Lợi nhuận khác = Thu nhập khác – Chi phí khác

Lợi nhuận trước thuế, lợi nhuận sau thuế

Lợi nhuận trước thuế là lợi nhuận của một công ty sau khi khấu trừ tất cả chi phí, nhưng trước khi trừ thuế thu nhập doanh nghiệp.

Lợi nhuận trước thuế = Lợi nhuận thuần từ hoạt động kinh doanh + Lợi nhuận khác

Lợi nhuận sau thuế (Net Profit) = Lợi nhuận trước thuế – Thuế TNDN

Con số lợi nhuận sau thuế trong một năm đơn lẻ thường có ít ý nghĩa. Cần xem xét lợi nhuận ròng có xu hướng tăng trưởng trong dài hạn hay không.

Lãi cơ bản trên cổ phiếu EPS

Lãi cơ bản trên cổ phiếu là lợi nhuận ròng của công ty tính trên cơ sở từng cổ phiếu cho một khoảng thời gian nhất định.

EPS = Net profit / số cổ phiếu đang lưu hành.

EPS cũng nên được so sánh với quá khứ của chính công ty đó. Công ty có EPS ổn định với xu hướng tăng là dấu hiệu cho thấy cổ phiếu tốt. Ngược lại, công ty có EPS tăng giảm thất thường hoặc có xu hướng giảm là dấu hiệu xấu.

Các chương trình mua cổ phiếu quỹ sẽ giúp tăng EPS bằng cách giảm số lượng cổ phiếu đang lưu hành. Do đó, EPS có thể tăng mặc dù Net profit không tăng, thậm chí là giảm.

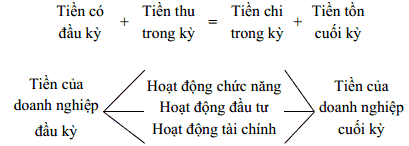

III. Báo cáo lưu chuyển tiền tệ – Cash Flow Statement

Báo cáo lưu chuyển tiền tệ cho thấy dòng tiền vào hoặc dòng tiền ra từ 3 hoạt động chính:

- Kinh doanh: bán hàng, hàng tồn kho, khoản phải thu, khoản phải trả

- Đầu tư: mua bán tài sản và thiết bị

- Tài chính: bán trái phiếu, cổ phiếu và trả nợ

Nếu một hoạt động dẫn đến dòng tiền chảy vào công ty, sẽ được hiển thị dưới dạng số dương.

Nếu một hoạt động khiến tiền mặt chảy ra khỏi công ty, sẽ được hiển thị dưới dạng số âm và được đặt trong ngoặc đơn.

Bất kể trong kinh doanh lợi nhuận thế nào đi nữa, thì dòng tiền là thứ giúp công ty mở rộng, phát triển sản phẩm mới, mua lại cổ phiếu, trả cổ tức, trả nợ.

Do đó, rất nhiều nhà đầu tư coi trọng dòng tiền. Đặc biệt là dòng tiền từ hoạt động kinh doanh OCF – hơn bất kỳ các chỉ số tài chính khác kể cả lợi nhuận. Việc tối ưu hóa được doanh thu, chi phí, sự hiệu quả trong hoạt động có tác động mạnh đến dòng tiền.

Nếu dòng tiền âm, mà đặc biệt OCF âm, bắt buộc công ty phải phát hành bán cổ phiếu mới dẫn đến pha loãng cổ phiếu làm giảm giá trị cổ phiếu hoặc vay thêm tiền cho hoạt động kinh doanh, tiềm tàng những rủi ro nguy hiểm trong kinh doanh, dẫn đến giá cổ phiếu giảm.

Tuy nhiên, điều quan trọng cần lưu ý việc OCF âm không phải lúc nào cũng là điều xấu. Ví dụ công ty chi tiền để xây dựng thêm nhà máy để phát triển hơn và từ đó sinh ra tiền nhiều hơn; nhưng nếu OCF âm do công ty hoạt động không tốt hoặc đầu tư không tốt thì lợi ích lâu dài sẽ không có!

Những nhà đầu tư thường tìm kiếm những cổ phiếu của công ty có OCF cao và tăng trưởng nhưng giá cổ phiếu thấp như P/E, P/B thấp – điều này ngụ ý là cổ phiếu sẽ sớm tăng trở lại.

Cụ thể:

OCF > 0: Doanh nghiệp đủ tiền cho các hoạt động của nó, nên nó có thể dùng tiền tái đầu tư vào doanh nghiệp mở rộng hoạt động hoặc trả cổ tức.

OCF < 0: Doanh nghiệp phải lấy tiền từ bên ngoài bằng cách biện pháp tài chính, dẫn đến nguy hại cho doanh nghiệp.

Ví dụ: Một công ty có lợi nhuận lớn nhưng OCF âm hoặc quá thấp. Tại sao lại có tình trạng đó xảy ra?

Có thể là công ty đang gặp khó khăn ở khoản phải thu, tức mà bán mà không thu được tiền về tương ứng, hoặc do việc doanh nghiệp tích trữ nguyên vật liệu, sản phẩm quá nhiều (do khó bán ra).

Ngược lại, một công ty báo cáo lợi nhuận thấp nhưng dòng tiền thuần từ hoạt động kinh doanh OCF cao. Có thể công ty đang thực hiện khấu hao nhanh, hoặc đang giải quyết được dần nút thắt khó khăn của mình như giảm được hàng tồn khó quá lớn, khoản phải thu giảm nên thu được tiền về.

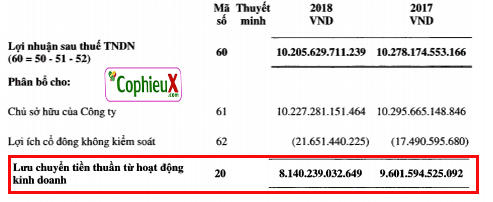

Ví dụ: Đánh giá mối quan hệ giữa OCF với Lợi nhuận sau thuế của VNM

Ta nhận thấy:

- OCF năm 2018: 8.140 tỷ => Con số rất lớn và tích cực

- OCF của VNM năm 2018 giảm 15% so với 2017 (tức giảm từ 9.601 tỷ về 8.140 tỷ): => Tiêu cực

- OCF/ LNST 2018 = 80% tương đối tốt, nhưng giảm so với OCF/LNST 2017 = 93%

Kết luận: Xét về dòng tiền thuần thì công ty Vinamilk là công ty rất mạnh, tính thanh khoản cao và hoạt động rất tốt, nhưng Vinamik năm 2018 kém hơn Vinamilk 2017. Đây là 1 trong nhiều lý do khiến giá Vinamilk năm 2018 diễn biến tiêu cực so với VNM năm 2017.

Nguyễn Hữu Ngọ

Đào tạo chứng khoán & Tư vấn đầu tư

SĐT – Zalo: 096.774.6668

Chat Messenger: TẠI ĐÂY

Chat Zalo: TẠI ĐÂY

"Thị trường không thưởng cho người nhiều mẹo. Nó thưởng cho người ra quyết định đúng. Bạn đang học cách làm điều đó – Bắt đầu tại đây."

Nguyễn Hữu Ngọ

Founder CophieuX & The Happiness Fund

Nền tảng Toán – Kinh tế – Tâm lý giáo dục, với hơn 13 năm nghiên cứu và đầu tư thực tế.

Tôi theo đuổi đầu tư dựa trên xác suất, kỷ luật, kiên nhẫn và giá trị.

CophieuX.com được xây dựng để giúp nhà đầu tư ra quyết định hiệu quả và có cơ sở.

Cộng tác viên

Cộng tác viên