The Happiness Fund – CophieuX xuất bản bài viết mới lúc 7h45 sáng Thứ Ba.

Dành cho những ai muốn đọc khi thị trường còn chưa ồn ào.

Trong cuộc sống, Ngọ thấy những hình thức lừa đảo và chống lừa đảo giống như một cuộc chạy đua vũ trang. Bài viết này Ngọ CophieuX chỉ cách nhận diện lừa đảo trong chứng khoán bằng KHOA HỌC!

Ví dụ: Bên A phát triển hệ thống tên lửa 1.0; thì bên B sẽ phát triển hệ thống chống tên lửa 1.0. Thì A tiếp tục nghiên cứu hệ thống tên lửa mới mang tên 2.0, buộc bên B phải nghiên cứu hệ thống chống tên lửa mới… và trò chơi cứ mãi tiếp diễn.

Và cuộc chơi giữa “chính” và “tà” luôn là một cuộc đấu trí thú vị, giống như 2 bên hacker mũ trắng (bên chính nghĩa) và hacker mũ đen (bên tà đạo).

Vậy nên, qua bài này CophieuX và bạn sẽ hiểu về:

- Lựa đảo trong giáo dục tài chính bằng hiệu ứng tiến sĩ FOX

- Lừa đảo bởi sự ngẫu nhiên chơi chứng khoán

Sự lừa đảo tài chính có muôn hình vạn trạng, từ mức độ người bị hại có thể là một con người, hoặc cả một hệ thống. Và bên chủ mưu cũng có thể là con người hoặc là hệ thống.

Giờ thì, ta cùng bước sang chương mới: The Happiness Fund - CoPhieuX

nơi lợi nhuận, tự do và hạnh phúc… đi chung một đường.

Trong một thị trường tự do cao như ngày nay, có những câu chuyện lừa đảo mà tính hệ thống cao, bạn có thể đọc cuốn sách: “Fỉnh Fờ Lũ Ngốc – Kinh Tế Học Thao Túng Và Bịp Bợm” – được hai tác giả George Akerlof và Robert Shiller viết. Trong đó George Akerlof đạt giải Nobel kinh tế năm 2001 và Robert Shiller đạt giải Nobel kinh tế năm 2013 – Quyển sách này, Ngọ đã đọc rồi!

Tuy nhiên, ở một bài viết mang tính hướng đến cá nhân và chuyên ngành chứng khoán, Ngọ CophieuX sẽ chia sẻ với bạn những câu chuyện lừa đảo, nguyên lý lừa đảo khi chơi chứng khoán mà Ngọ nghiên cứu trong chục năm chinh chiến.

Trò lừa đảo chơi chứng khoán và giáo dục tài chính.

Giáo dục tài chính – Sử dụng hiệu ứng tiến sĩ FOX

Trong tài chính, Ngọ CophieuX còn thấy nhiều người còn đa cấp giáo dục, gắn mác là chuyên gia. Thứ duy nhất họ có là khả năng diễn thuyết, nhưng thứ họ không có là kiến thức thực, rồi thu bội tiền.

Bản thân Ngọ là người dạy về chứng khoán, Ngọ cũng là nhà đầu tư thực tế – thường cũng bị vặn hỏi, bản thân Ngọ thấy đó là câu hỏi vui: “Đầu tư chứng khoán giỏi rồi kiếm được nhiều tiền, thì dạy quái làm gì?”

Thường đến từ 3 nhóm sau:

- Bạn còn mới, và bạn nghĩ chứng khoán là kênh kiếm tiền nhanh.

- Thu nhập bạn còn thấp, và bạn chỉ nghĩ đơn giản mục tiêu con người chỉ là tiền.

- Bạn thích vặn vẹo vậy thôi. (Bạn nghĩ bạn giỏi, hoặc bạn nghĩ Ngọ dở, hoặc không thích Ngọ…vâng vâng mây mây)

Ngọ dễ dàng có thể giải thích được điều này, nhưng trong chuyến xuyên Việt nguyên trong năm 2021 – Ngọ đã đọc được 1 câu khá hay và ngộ ra, dù bạn làm điều gì tốt đẹp thì bạn sẽ được 1/3 người ủng hộ bạn, 1/3 người trung dung với bạn và 1/3 người không thích điều đó.

Cái này ở góc độ tâm lý có tên là Thành Kiến Chứng Thực (Bạn đọc tại đây) – Nếu bạn dành thời gian đọc hết tất cả bài viết ở CophieuX, có thể bạn sẽ hiểu, vì Ngọ & CophieuX chia sẻ khá nhiều. Đầu tư chứng khoán mới là kênh kiếm tiền chủ lực của Ngọ!

Thế giới này có chính thì có tà, có thật thì sẽ có giả… vaccine Covid 19 cũng có vaccine giả nữa. Do đó, bên cạnh sự tốt đẹp của tài chính còn có sự lừa đảo nữa. Nên dạy học cũng không thể thiếu màu sắc của bên chính đạo và bên tà đạo. Có hàng real thì có hàng Fake!

Thậm chí khóa học Ngọ CophieuX cũng có hàng nhái cũng có! Ảnh do học viên cũ cung cấp:

Vậy làm sao 1 người biết chút ít có thể dạy được? Xin thưa, sử dụng hiệu ứng: Tiến Sĩ FOX

Năm 1973, ba nhà tâm lý giáo dục học Naftulin, Ware và Donnelly mời Tiến sĩ Fox, đến giảng với chủ đề: “Lý thuyết trò chơi toán và ứng dụng vào giảng dạy y học” (“Mathematical game theory and its application to physician education”) tại Trường Y ĐH California.

“Tiến sĩ Myron L. Fox, đến từ Đại học Y dược Albert Einstein, là học trò của Von Neumann, chuyên ứng dụng toán học vào hành vi con người, là tác giả của hai quyển sách và nhiều bài báo về chủ đề này.”

Và người nghe ở dưới là chuyên gia & rất nhiều người có hiểu biết về lý thuyết trò chơi rất tốt.

Kết quả sau bài giảng là: “Họ đánh giá rất cao “tiến sĩ Fox:” ai cũng nghĩ rằng tiến sĩ Fox giảng hay, hiểu biết sâu rộng, và họ đã học được rất nhiều điều từ bài giảng của ông!”

SỰ THẬT là:

Tiến sĩ Fox này chỉ là một anh diễn viên được 3 nhà tâm lý học nói trên thuê về!

Anh diễn viên chỉ được “mớm” cho một số vấn đề cơ bản về lý thuyết trò chơi, còn lại bài giảng chủ yếu là những chiêu trò diễn thuyết.

Theo như chính tác giả của thí nghiệm, thì bài giảng đầy những câu nói nước đôi, thuật ngữ mới hay thuật ngữ “chế”? và lối lập luận cực kỳ phi logic, nhưng được chêm vào nhiều đoạn gây hài và thu hút sự chú ý khá đúng chỗ!

Shark Bình (trong Shark Tank Vietnam): “Cá nhân tôi đã xây xẩm mặt mày, thậm chí choáng váng, khi nghe startup Dr.Expedia nói về: AI, Big Data, Blockchain, 5G…”. Và nếu 1 ngày Shark mà cũng “nói kiểu ấy, những thứ quá phi thường” với bạn, thì cũng đừng tin Shark.

Đó là hoạt động chém thuật ngữ – “để tỏ ra nguy hiểm trong mắt nhà đầu tư”.!

Để đầy đủ hơn, mời bạn đọc bài: Tiến sĩ Fox – Nhận diện và tránh xa sự hấp dẫn “thầy dỏm”

Chơi chứng khoán: Trò lừa bởi sự ngẫu nhiên

Đây là phần mới mẽ nhất mà có lẽ bạn google cũng khó ra, trừ những người nghiên cứu chuyên sâu hoặc hay đọc sách. Bởi trong nhiều trang website chỉ là xào qua xào lại, copy và cắt dán mà không dành thời gian để nghiên cứu.

Để viết 1 bài có thể mất 1-2 ngày, nhưng để copy hoặc cắt ghép chỉ cần vài chục phút hoặc vài giờ. Có lẽ viết phần này Ngọ CophieuX hứng thú nhất, đơn giản bạn googe đôi khi hổng có ra.

Ngọ cảm ơn Warren Buffett và Nassim Nicholas Taleb – bởi 2 người là nguồn cảm hứng cho Ngọ viết phần này.

Chúng ta có thể xem xét điều này dưới góc độ Toán học là xài mô phỏng Monte Carlo. Nói đơn giản: Cho thực nghiệm bằng máy tính ngẫu nhiên và tính các khả năng xác suất xảy ra của từng biến số theo các giai đoạn.

Giúp hiểu về tính ngẫu nhiên, bạn nên đọc sách: “Trò đùa của sự ngẫu nhiên”, tác giả: Nasim Nicholas Taleb. Tất cả những cuốn sách đề cập trong bài viết Ngọ đều đã đọc qua rồi nhé.

Ta sẽ xem câu chuyện sau: Một nhân viên môi giới X, của một tổ chức tài chính XX, thu thập thông tin của 10.000 người, và khuyến nghị về chứng khoán phái sinh, cổ phiếu, forex, giá vàng…cũng được.

- Vào tháng 1, khuyến nghị mua với 5.000 người – và đồng thời khuyến nghị bán với 5.000 người còn lại. Sau 1 tháng sẽ có 5000 người sẽ nhận khuyến nghị đúng, họ có thể nghi ngờ.

- Rồi tháng 2, trong 5000 người nhận khuyến nghị đúng, nhân viên X đó là khuyến nghị 2500 người là mua và 2.500 người bán.

- Sẽ có 2.500 người thấy đúng liên tục 2 lần – bây giờ người nhận sẽ cảm nhận bây giờ mình sẽ theo dõi thằng X xem sao.

- Sau tháng 3, sẽ còn 1250 người đúng 3 lần liên tiếp và người nhận khuyến nghị sẽ thấy thằng X này khá đây.

- Sau tháng 4 sẽ còn 625 người và nghĩ thằng X thật giỏi.

- Sau tháng 5 sẽ còn 313 người và nghĩ thằng X thật xuất sắc.

X đã phím cho bạn 5 lần liên tục đều đúng! 313 người này sẽ tôn X là thánh và tin theo X! – Và nếu muốn tiếp tục và chính xác như vậy, hãy tham gia vào X! Phần còn lại, X sẽ nghĩ mình xài tiền của “con mồi” như thế nào đây.

Một người có hiểu biết về Toán học, thì bạn cũng biết thừa rằng: Ngay cả 1 con khỉ cũng có thể phán chính xác 5 lần liên tiếp.

Nếu có 10.000 con khỉ ban đầu, thì có đến 10 con khỉ phán chính xác 10 lần liên tiếp!

Điều này, có thể dẫn đến 2 hình thức lừa đảo vô tình:

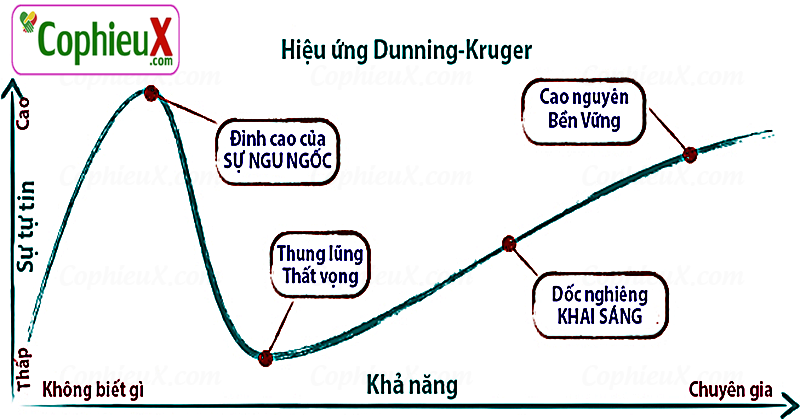

Trừ những người đã có dã tâm lừa đảo, bằng hình thức ngẫu nhiên này, những “tên ngốc may mắn”, kết hợp với hiệu ứng Hiệu ứng Dunning-Kruger.

Vô tình trở thành “chuyên gia” và đi lừa người khác.

Khi ở giai đoạn “Đỉnh cao của sự Ngu Ngốc”, con người xu hướng Tự tin thái quá nhưng sự hiểu biết ở mức hạn chế. Vì ở giai đoạn này, sự tự tin chảy trong từng huyết mạch nên khi nói chuyện tính thuyết phục sẽ rất cao.

Do đó, những người làm ngành tài chính vì tự biến mình thành “tên ngốc may mắn”, khuyến nghị bạn mua cổ phiếu XYZ, làm môi giới, làm giáo viên chứng khoán… đầy hấp dẫn và cuốn hút. Do đó, dù họ vô tình “lừa đảo” mọi người bởi sự ngẫu nhiên.

Giống như bạn mua vé số và trúng vé số, và bạn sẽ thuyết giảng: “Nghệ thuật chọn vé số trúng giải Vietlott”. Dù một người hiểu biết chút Toán học cũng hiểu rằng, một con khỉ bốc số cũng có thể có kết quả tương tự.

Vậy làm sao để tránh những “Tên Ngốc May Mắn” và “Những chuyên gia ăn may” này. Không có gì là tuyệt đối, nhưng sau đây là những cách Ngọ CophieuX áp dụng trong mọi lĩnh vực.

- Màn lọc kinh nghiệm tối thiểu 5 năm

Ngọ CophieuX thường yêu cầu tối thiểu 1 người có 5 năm kinh nghiệm trong ngành. Nhiều người thấy người khác “trên thông thiên văn, dưới tường nghề nghiệp”, cảm giác ngưỡng mộ, nhưng xin thưa bạn đang tự lừa mình. Họ là từng là môi giới bất động sản, là chủ quán ăn, dân sales hàng tiêu dùng… cái gì cũng chắp vá dưới 5 năm, thì họ sẽ khó mà hiểu được cái lõi của vấn đề.

Rồi nói, kinh doanh X ngon đấy. Bất động sản thật thơm. Chứng khoán hấp dẫn… Tất cả lời nói đó đều không đáng tin cậy. Bởi chẳng ai thấy nó thơm mà bỏ cả, trừ khi họ thấy mảng khác thơm hơn – mà ngay cả lĩnh vực ban đầu thơm, thì họ cũng giàu có rồi.

Ngọ CophieuX yêu cầu kinh nghiệm tối thiểu 5 năm bởi nó liên quan đến Hiệu ứng Lindy: là một lý thuyết cho rằng tuổi thọ trong tương lai của những thứ không hư hỏng (công nghệ hoặc ý tưởng, kiến thức, loại thức uống, nội dung cuốn sách…), nếu nó tồn tại 5 năm nó sẽ tồn tại tiếp 5 năm nữa, nó tồn tại 50 năm, nó tồn tại tiếp 50 năm nữa. Càng ít kinh nghiệm thì sự tin cậy càng thấp.

- Da thịt trong trò chơi.

Thấy cuộc sống Ngọ cứ ung dung, mà chẳng thấy đi làm mà chơi suốt… thế là có người giới thiệu “làm môi giới bất động sản ngon đấy” – mày làm thử đi.

Ngọ phản biện: “Sao ngon vậy mà bạn không làm?”

Đây mà triết lý mà Ngọ học được, bạn phải có tính da thịt trong trò chơi. Đó là lý do khi mua cổ phiếu Ngọ vẫn muốn người chủ tịch, tổng giám đốc công ty nắm một lượng cổ phiếu đáng kể.

Người làm công trong công ty, sẽ khác người làm chủ! Bởi có tính da thịt trong trò chơi!

Người làm công kể cả CEO, nếu công ty thất bại họ nhảy qua công ty khác và tiếp tục sự nghiệp CEO của mình. Còn người làm chủ nếu thất bại họ cũng lụn bại theo.

- Sự thành công của người nói

Chúng ta hay bàn chuyện đông tây kim cổ, kiểu như hiểu biết mọi chuyện trên đời, từ chăm con, xây nhà, công việc, kinh doanh.

Thậm chí phải biết quý trọng sức khỏe, biết bĩnh tĩnh khi gặp khó khăn, phải siêng năng, biết yêu thương…

Xin thưa, đối với Ngọ những điều đó thật là giáo điều và ngán ngẫm. Những câu nói đó không sai, nhưng đó là điều ai cũng biết (maybe lên mức level hiểu nữa), nhưng số đông không thực hiện, không chịu làm.

Bạn có kinh nghiệm kỹ sư và bạn có năng lực hơn so với kỹ sư khác, Ngọ muốn nghe tham vấn của bạn. Bạn là xe ôm, Ngọ sẵn sàng nghe chuyện xe ôm của bạn.

Phần còn lại, kỹ sư nói chuyện xe ôm, hay xe ôm nói về công việc kỹ sư. Thì ôi ôi, xin tha cho Ngọ!

Bởi “người mù không thể chỉ đường người mù” – và chỉ khi ai đó làm tốt trong công việc của họ hay thành công trong ngành của họ thì mới hiểu được những điều quan trọng nhất.

Tất nhiên, nếu bạn thích thú lĩnh vực nghiên cứu giống Ngọ CophieuX, có thể đòi hỏi yêu cầu tính khoa học (kiến thức hàn lâm) ở những nhận định trên, hoặc những người xuất sắc (những người giỏi kiến thức đường phố) về vấn đề trên.

Vô tình lừa đảo chính mình!

Ô hay! Sao lại lừa đảo bản thân được cơ chứ! – Nhưng đây là thực sự là kẻ lừa đảo lớn nhất đối với cuộc đời bạn!

“Tâm là tên lừa đảo lớn nhất. Người khác có thể dối bạn nhất thời, tâm dối gạt bạn suốt đời”. – Trích 66 câu Phật học

Ở đây Ngọ mở rộng từ Tâm gồm: Tâm lý, Tâm thức, Nhân Cách!

Nếu bạn đọc cuốn sách Tư duy nhanh và chậm (Tác giả: Daniel Kahneman – người đạt giải Nobel 2002), thì con người phạm sai lầm đến cỡ nào, và có thể hệ thống hóa được.

Và nếu bạn không thích về học thuật, mà nói về ứng dụng: “Nếu bạn đúng nhiều hơn sai, cuộc sống tại sao lại vất vả đến thế?” Với tư cách phần đông, câu nói trên sẽ đúng, để nói chính xác thì ta cần phương trình, Hiệu số = Kết quả đạt được X số lần đúng – Hậu quả trả giá X số lần sai!

Thật sự khó mà thừa nhận mình sai – và bạn biết không? Một trong những điều Ngọ cảm thấy tuyệt vời trong cuộc sống là: “Ngọ cảm nhận được Ngọ không hề thông minh, không một chút nào cả”– đó là 1 trong những thời khắc bừng tĩnh, và tuyệt hảo.

Đối với nhiều người, thật khó chịu khi mà thấy mình làm sai. Tuy nhiên, mỗi lần phát hiện mình sai, nó còn cho Ngọ cảm giác hạnh phúc hơn việc làm đúng. Vì nó cho Ngọ sửa sai, hoặc giảm lỗi sai cho phần đời còn lại.

Ngọ CophieuX đã từng hỏi vài người:

Tình huống 1: Nếu chơi tung đồng xu, và nếu sấp em thua 150.000 đồng, và ngửa em thắng 100.000 đồng. Và em chấp nhận cuộc chơi – và kết quả là em thắng 100.000 đồng! Thì quyết định chơi đó, của em là đúng hay sai?

Và ngược lại:

Tính huống 2: Nếu chơi tung đồng xu, và nếu sấp em thắng 150.000 đồng, và ngửa em thua 100.000 đồng . Và em chấp nhận cuộc chơi – và kết quả là em thua 100.000 đồng! Thì quyết định chơi đó, của em là đúng hay sai?

Nhiều người phạm sai lầm khi đánh đồng kết quả và xem nó là đúng/sai chỉ trong 1-2 sự kiện mà quên rằng đó là ngẫu nhiên.

Lý luận ở đây là: Nếu chúng ta nhân 1 tình huống lên 10.000 lần, chúng ta sẽ thấy 1 kết quả khả dĩ và góc nhìn đầy đủ hơn! Đây được xem là tư duy hệ thống!

Do đó, ở ví dụ trên trong tình huống 1, dù thắng 100.000 vẫn là 1 quyết định sai. Và trong tình huống 2, dù thua 100.000 thì vẫn là 1 quyết định đúng. Thử chơi 10.000 lần là biết kết quả liền!

Đó là lý do, Ngọ không bao giờ tham gia mua vé số, không chơi cờ bạc… đó là dù bạn có thể thắng 1 vài ván, nhưng về lâu dài, bạn sẽ mất hết.

Và đó cũng là lý do: Tham gia đầu tư, không phải đánh bạc trên thị trường chứng khoán, đối với Ngọ chứng khoán chỉ là Toán, và để an toàn Ngọ xài Toán lớp 4.

Rõ ràng, sẽ có những mã cổ phiếu, năm nào đó thua, nhưng về lâu dài Ngọ sẽ thắng! Người thắng chung cuộc – miễn là Ngọ tuân thủ phương pháp đúng.

Trong Toán học để minh họa cho phép tính Cộng và Trừ, ta có câu: “Bạn của bạn là bạn, Thù của bạn là thù, thù của thù là bạn, bạn của thù là thù” – Bạn có thể thay từ Bạn thành dấu Cộng, và Thù bằng dầu Trừ.

Do đó,

- Bỏ qua cơ hội Tốt là Mình Lừa mình

- Chấp nhận Cơ hội Tốt là Mình Yêu Mình

- Bỏ qua Cơ hội Xấu là Mình Yêu Mình

- Chấp Nhận cơ hội Xấu là Mình Lừa mình

Suy cho cùng, giả sử cuộc đời còn lại 1 người là 35 năm sống nữa. Nếu mỗi ngày con người chỉ có 1 quyết định thôi, thực tế có thể đến 10-200 quyết định lớn nhỏ, có nên đọc bài CophieuX sáng nay không cũng là 1 quyết định.

Thì ta sẽ có 1 quyết định X 35 năm X 365 ngày = 12.775 quyết định! Có thể đến 120 ngàn quyết định.

Một cuộc đời trọn vẹn chúng ta ra ít nhất 20.000 – 300.000 quyết định/cuộc đời.

Đó là trò chơi của sự ngẫu nhiên, có đúng và có sai!

Chấp nhận có thể sai nhỏ để đúng lớn, thì cuộc đời mình có thể thay đổi tốt hơn mãi mãi!

Nếu bạn thích bài này, bạn có thể thích bài: Mô hình lừa đảo Ponzi: Cách tiền TĂNG 400.000 lần

Học chứng khoán cũng là 1 quyết định. Chọn thầy để học chứng khoán cũng là 1 quyết định. “Tự mình làm thầy mình” hay cần Ngọ dạy chứng khoán cũng là 1 quyết định. Cuộc đời bạn sẽ do những quyết định bạn tạo thành.

Nguyễn Hữu Ngọ

Đào tạo chứng khoán & Tư vấn đầu tư

SĐT – Zalo: 096.774.6668

Chat Messenger: TẠI ĐÂY

Chat Zalo: TẠI ĐÂY

Học chứng khoán từ người thực chiến – Lãi 100 lần trong 25 năm!

Với chiến lược đầu tư thực chiến, bạn có thể gia tăng lợi nhuận 100 lần trong 25 năm. Cam kết 100% bạn biết cách đơn giản để đứng trong TOP 1% đến 5% nhà đầu tư giỏi nhất.

Cộng tác viên

Cộng tác viên

1 bài viết tâm huyết, đầy sự đầu tư về kiến thức, tư duy logic của chủ thớt.

Xin chân thành cảm ơn Thầy Ngọ

Cảm ơn bạn, chúc bạn luôn thành công và sức khỏe nhé!

Một bài viết rất hay của người có nghiên cứu, đào sâu tư duy khoa học, và tâm lý học. Bài viết rất đáng để các nhà đầu tư thiếu kinh nghiệm học hỏi, tránh được cái bẫy lừa đảo trên TTCK

Cảm ơn anh Nhân nhiều. Chúc anh luôn có những trải nghiệm thú vị trên thị trường chứng khoán; và đầu tư thắng lợi bền vững!

Ngọ đọc sách nhiều nên bài viết nào cũng hay và chất lượng. Tks Ngọ rất nhiều!

Cảm ơn Liêm nhé! Chúc Liêm luôn đầu tư thắng lợi, và bám sát vào những gì đã học nhé!