I. Vốn hóa thị trường là gì?

Vốn hóa thị trường là số tiền bỏ ra mua toàn bộ 1 doanh nghiệp trong thời điểm hiện tại.

Hãy tưởng tượng: 1 công ty là 1 thùng bia và mỗi lon bia là 1 cổ phiếu.

Giá 1 lon bia là 10.000 đồng ( ~ 1 cổ phiếu) thì giá trị của 1 doanh nghiệp (1 thùng bia 20 lon) sẽ là 10.000 x 20 lon = 200.000 đồng. Ta gọi 200.000 đồng là vốn hóa thị trường của doanh nghiệp.

Tuy nhiên, doanh nghiệp không chỉ là 20 cổ phiếu mà là hàng triệu đến hàng tỷ cổ phiếu!

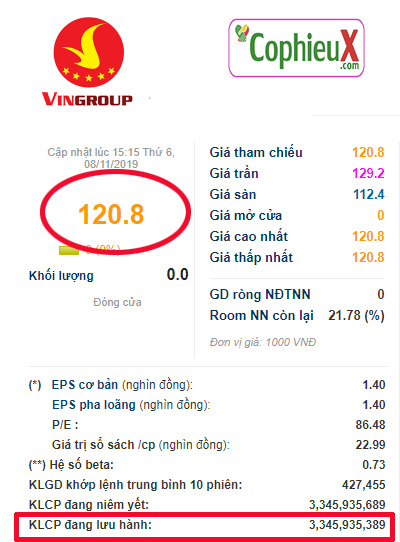

Ví dụ: Mã VIC (Tập đoàn Vingrroup) ở trên (ảnh: CafeF):

Ta có giá mỗi cổ phiếu: P = 120.800 đồng (Vòng Elip màu ĐỎ)

Số lượng cổ phiếu lưu hành: KLCP = 3.345.935.389 cổ phiếu. (thuật ngữ chứng khoán: Số lượng cổ phiếu đọc là khối lượng cổ phiếu).

Đầu tư bền vững & Lợi nhuận vượt trội!

Người ủy thác cho Ngọ đã có mức lãi TRUNG BÌNH MỖI NĂM GẤP 2.5 LẦN so với lợi nhuận kỳ vọng (CAPM). Happy Fund đã có mức lãi 8.5 LẦN trong 9 năm kể từ lúc bắt đầu hoạt động!

Khám phá hoạt động ủy thác hiệu quả này ngay! ⇒ Đọc bài chi tiết

Khi đó ta có:

Vốn hóa thị trường của tập đoàn Vingroup (VIC) là:

Giá X KLCP = 120.800 X 3.345.935.389 = 404.188.994.991.200 đồng!

(Xấp xỉ 404.200 tỷ đồng = 17 tỷ USD)

Dựa vào ví dụ trên…

Ta có công thức tính vốn hóa thị trường (giá trị vốn hóa):

Vốn hóa = Giá 1 cổ phiếu X số lượng cổ phiếu đang lưu hành.

Ví dụ như mã MWG (Thế giới di động):

- Giá cổ phiếu MWG là: P = 125.300 đồng/CP

- Số lượng cổ phiếu lưu hành là: KLGD: 442.780.596 cổ phiếu

- Khi đó:

Vốn hóa = P X KLGD =125.300 đồng/CP x 442.780.596 CP = 55.480.408.678.800 đồng

(Tương đương với 55.480 tỷ đồng = 2,4 tỷ USD)

- Bạn có để ý Ô MÀU TÍM:

Vốn hóa thị trường (tỷ đồng): 55,480. — trùng khớp với kết quả mà chúng ta tính toán!

Ô màu HỒNG TÍM chính là VỐN HÓA THỊ TRƯỜNG của cty Thế giới Di động (MWG) đã được Cafef tính toán sẵn!

Tương tự: Vốn hóa thị trường bạn có thể tìm thấy nó có ghi sẵn trên các website chứng khoán như:

Cafef.vn, cophieu68.com, vietstock.vn và website các công ty chứng khoán. Bạn chỉ cần đọc cái mục nào có chữ vốn hóa thị trường hay vốn hóa là được. Lưu ý: Các website có thể có sai khác nhỏ khi tính toán vốn hóa các mã cổ phiếu.

II. Nhìn tổng thể vốn hóa thị trường của toàn bộ TTCK.

1. Vốn hóa thị trường chứng khoán Việt Nam

Mỗi công ty niêm yết đều có giá trị vốn hóa riêng của mỗi công ty. Vốn hóa thị trường là mức giá cộng đồng đầu tư xem xét và giao dịch tại một thời điểm, nó phụ thuộc vào biến động giá cổ phiếu!

Giá cổ phiếu thì phụ thuộc vào: Lợi nhuận, mức độ rủi ro, tài sản, triển vọng, và cả tâm lý đám đông… Do đó, tùy thuộc vào hoạt động của doanh nghiệp mà mức vốn hóa thị trường thay đổi.

Ngoài ra, vốn hóa thị trường còn phụ thuộc vào sự phát hành thêm cổ phiếu ra công chúng của doanh nghiệp.

Vốn hóa thị trường toàn bộ thị trường chứng khoán Việt Nam hiện tại 7/11/2019 là 190 tỷ USD! (Chiếm tầm 70% nền kinh tế Việt Nam)

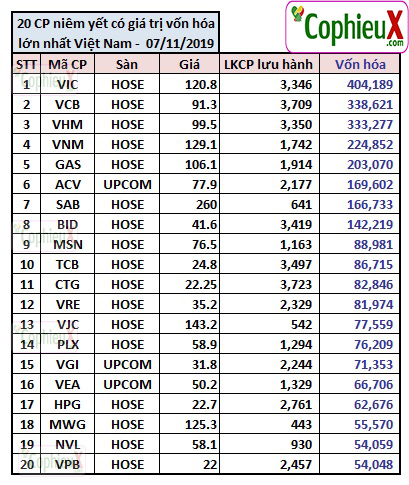

2. Top 20 công ty có vốn hóa thị trường lớn nhất Việt Nam

Nhận xét:

Trong tất cả công ty đang niêm yết trên sàn chứng khoán:

VIC (Tập đoàn Vingroup) là công ty có vốn hóa Việt Nam với 404 ngàn tỷ đồng .

Những công ty vốn hóa cao tiếp theo gồm: Ngân hàng Vietcombank, Công ty cổ phần Vinhomes (Cty do Vingroup nắm 70% cổ phần), Sữa Vinamilk, Cty khí Việt Nam (GAS).

Tuy TTCK Việt Nam có 1600 công ty đã niêm yết, tuy nhiên chỉ với 20 công ty vốn hóa lớn nhất đã chiếm 64% giá trị toàn bộ vốn hóa toàn thị trường (chiếm 122 tỷ trong 190 tỷ vốn hóa)

Có đến 17/20 công ty vốn hóa lớn nhất toàn TTCK Việt Nam là nằm ở sàn Hồ Chí Minh (HOSE), còn lại 3/20 mã nằm ở sàn Upcom. Vì những yêu cầu nghiêm ngặt, và cao hơn nên thường các công ty lớn hay được niêm yết tại sàn HOSE. Dù ở Việt Nam có đến 3 sàn gồm HOSE, HNX, UPCOM tuy nhiên đối với nhà đầu tư nước ngoài đều lấy chỉ số Vn-Index (sàn HOSE) coi là đại diện chỉ số thị trường Việt Nam

3. Vốn hóa thị trường toàn cầu 2018.

Theo Knoema tính toán, vốn hóa thị trường chứng khoán toàn cầu ước tính là 67.600 tỷ USD trong năm 2018.

Trong đó:

Vốn hóa thị trường tại Hoa Kỳ là 30.436 tỷ USD, chiếm 45,02% vốn hóa toàn thế giới. Trong đó, 5 quốc gia đứng đầu gồm Mỹ (30,4 ngàn tỷ USD), Trung Quốc (6,3 ngàn tỷ USD), Nhật Bản (5,2 ngàn tỷ USD), Hồng Kong (3,8 ngàn tỷ USD), Pháp (2,4 ngàn tỷ USD) chiếm 71.37% vốn hóa thế giới!

Ở Đông Nam Á năm 2018, xét về vốn hóa Singapore đứng đầu 687 tỷ USD, tiếp theo gồm Thái Lan (500 tỷ USD), Indonesia (486 tỷ USD), Malaysia (398 tỷ USD), Philipine (258 tỷ USD), Việt Nam (133 tỷ USD)

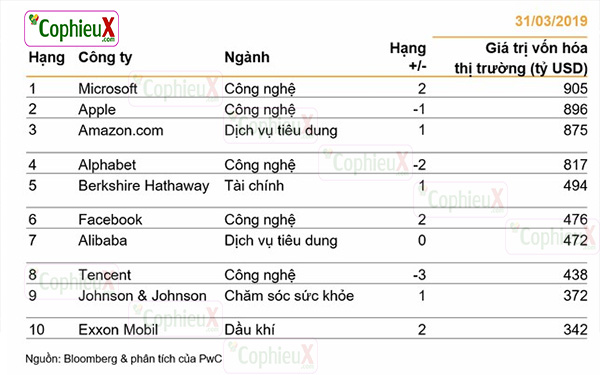

4. Top 10 cổ phiếu có vốn hóa cao nhất thế giới (cập nhật 31/03/2019)

Lưu ý:

- Hạng 1,2,3: Là Microsoft, Apple, Amazon

- Hạng 4: Alphabet chính là công ty mẹ của GOOGLE.

- Hạng 5: Bershire Hathaway là công ty đầu tư của Warren Buffett.

- Có 8/10 công ty có vốn hóa lớn nhất là ở Mỹ, có 2 công ty là ở Trung Quốc, 5/10 công ty là công ty công nghệ!

Vốn hóa là giá trị thay đổi hàng ngày (thậm chí là giây), nó phụ thuộc vào biến động cổ phiếu. Khi giá cổ phiếu tăng lên thì vốn hóa cổ phiếu tăng lên, khi giá cổ phiếu giảm xuống thì vốn hóa thị trường của ông ty giảm xuống!

Ta thấy ở bảng trên: Mycrosoft đã tăng 2 bậc, và tại ngày 31/03/2019 là công ty có giá trị vốn hóa cao nhất thế giới với 905 tỷ USD, tiếp theo sau là: Apple với giá trị vốn hóa là 895 tỷ USD.

CẬP NHẬT là bài này 07/11/2019:

- Thì vốn hóa thị trường của: Mycrosoft là: 1101 tỷ USD, Apple là: 1153 tỷ USD, Amazon là 887 tỷ, Alphabet là: 901 tỷ, Berkshire Hathaway là: 544 tỷ USD

- Theo vốn hóa thì ngày 07/11/2019 có 2 công tỷ vượt qua 1000 tỷ USD và Apple đã giành lại ngôi vương của mình, do đó, hiện tại Apple là công ty có giá trị lớn nhất thế giới

- Bạn hãy tưởng tượng, chỉ riêng Mycrosoft hay Apple đã bằng 5,5 lần so với toàn bộ vốn hóa TTCK Việt Nam!

III. Cách phân chia các công ty theo giá trị vốn hóa thị trường

Cách phân chia nhóm vốn hóa trên thế giới

Hiện tại, không có chuẩn mực nào phân loại vốn hóa thị trường của từng doanh nghiệp, tuy nhiên ở mức độ tương đối, trên thế giới chia vốn hóa doanh nghiệp thành 6 nhóm:

- Mega Cap: trên 200 tỷ USD (Amazon : >700 tỷ USD, Google >700 tỷ USD, Bershire Hathaway của cụ Buffett là 500 tỷ USD và nhiều công ty khác nữa)

- Big/Large Cap: 10 đến 200 tỷ USD

- Mid Cap: 2 đến 10 tỷ USD

- Small Cap: 300 triệu đến 2 tỷ USD

- Micro Cap: 50 triệu đến 300 triệu USD

- Nano Cap: dưới 50 triệu USD

Các con số này cũng sẽ thay đổi theo thời gian, bởi thị trường chứng khoán về dài dạn sẽ luôn tăng giá và vốn hóa các công ty sẽ ngày càng lớn.

Cách phân nhóm vốn hóa ở thị trường chứng khoán Việt Nam

Ở thị trường chứng khoán Việt Nam, bạn sẽ thường nghe nói các từ Blue-chip, Midcap, Penny… Ở khía cạnh nào đó nó cũng thể hiện mức vốn hóa của cổ phiếu.

Dù không có những thừa nhận chính thức hay khoa học về cách chia nhưng ở thị trường Việt Nam bạn có thể chia:

- Công ty có vốn hóa lớn (Large Cap): Vốn hóa > 10.000 tỷ đồng

- Công ty có vốn hóa trung bình (Mid-cap): 1.000 tỷ < Vốn hóa < 10.000 tỷ.

- Công ty có vốn hóa nhỏ (Small-Cap): 100 tỷ < Vốn hóa < 1.000 tỷ.

- Công ty có vốn hóa siêu nhỏ (Micro Cap): Vốn hóa < 100 tỷ.

Cách phân nhóm vốn hóa ở thị trường chứng khoán Việt Nam

P/S: Cách đánh giá trên chỉ mang tính tương đối.

Sở giao dịch chứng khoán Hồ Chí Minh (HOSE) cũng xây dựng các rổ cổ phiếu dựa vào vốn hóa thị trường cụ thể:

- VN30: Nhóm Large-Cap: Là chỉ số vốn hóa đo lường sự tăng trưởng 30 công ty có vốn hóa thị trường lớn nhất và thanh khoản lớn nhất thị trường, nhóm VN30 chiếm tầm 70% toàn thị trường.

- VNMidcap: Là chỉ số vốn hóa đo lường sự tang trưởng của 70 công ty vốn hóa cỡ vừa của ở Việt Nam.

- VN100: Là sự kết hợp 100 công ty gồm 30 công ty ở nhóm VN30 và 70 công ty nhóm VNMidcap.

- VNSmallCap: Thiết kế để đo lường sự tăng trưởng quy mô ở những công ty nhỏ.

IV. Ý nghĩa của vốn hóa thị trường

Vốn hóa thị trường thể hiện quy mô lớn nhỏ của một công ty nên điều này được đánh giá là quan trọng.

Đối với các quỹ đầu tư và nhiều nhà đầu tư thì vốn thị trường là yếu tố quyết định cơ bản cần quan tâm, vì lý do thanh khoản, và rủi ro.

Vốn hóa thị trường là thứ rất dễ tính toán và hiệu quả để đánh giá thước đo rủi ro từng doanh nghiệp. Những công ty có vốn hóa càng cao thì rủi ro có xu hướng thấp hơn và ngược lại. Do đó, các quỹ và nhà đầu tư sẽ đề ra biện pháp để đa dạng hóa danh mục sao cho tối ưu và mang lại lợi nhuận cao, trong mức rủi ro chấp nhận.

- Các công ty vốn hóa lớn (Large cap) thường được thành lập lâu. Khi đầu tư vào công ty lớn, thường không mang lại lợi nhuận lớn trong ngắn hạn; tuy nhiên về lâu dài, các công ty thường tăng giá nhất quán về giá cổ phiếu và được chi trả cổ tức.

- Các Công ty có vốn hóa ở mức vừa (Mid Cap) được thành lập hoạt động trong ngành dự kiến sẽ có sự tăng trưởng nhanh chóng, và đang trong quá trình mở rộng. Nên những công ty này thường có rủi ro cao hơn các công ty lớn, và chúng hấp dẫn vì tiềm năng phát triển của chúng.

- Các công ty vốn hóa nhỏ (Small Cap) nó thể hiện ở độ trẻ, cũng như ngách thị trường, ngành công nghiệp mà họ hướng đến. Công ty nhỏ được xem là rủi ro hơn do quy mô, thị trường họ phục vụ, chúng cũng nhạy cảm với nền kinh tế hơn. Do đó, công ty vốn hóa nhỏ rủi ro hơn, và giá cổ phiếu cũng dễ biến động tăng hay giảm hơn.

Dù ở TTCK, thì những công ty vốn hóa lớn là đối tượng được chú ý của hầu hết nhà đầu tư, nên nó thành hạt nhân trong danh mục đầu tư của họ.

Ở Việt Nam, 30 mã trong rổ VN30 (Nhóm Large Cap – Vốn hóa lớn) chiếm tới 80% giao dịch của toàn bộ thị trường – Trong khi hơn 1500 mã còn lại chỉ chiếm 20% lượng chú ý!

V. Định giá thị trường của một quốc gia dựa theo Vốn hóa thị trường/GNI (Chỉ số Buffett).

Ngoài việc định giá cổ phiếu đắt rẻ thông qua các chỉ số tài chính như P/E, P/B, P/S… thì Warren Buffett sử dụng tỷ số Vốn Hóa Thị Trường/GDP (GNI) nhằm đánh cổ phiếu của một đất nước là đắt hay rẻ.

Muốn biết cổ phiếu ở một nước như Mỹ, Nhật, Đức, Thái Lan, Việt Nam là đắt hay rẻ thì hãy cứ đêm chỉ số Vốn Hóa toàn bộ thị trường/GDP ra mà tính.

Khi so sánh tỷ lệ Vốn hóa Thị Trường/GDP của 1 quốc gia với mức trung bình lịch sử, sẽ ước tính được mức định giá hiện tại và lợi nhuận dự kiến của 1 đất nước.

Ở quốc tế, chúng ta hay sử dụng chỉ số GNI để chính xác hơn.

GNI = GDP + Thu nhập ròng từ nước ngoài.

GNI được tính thu nhập dựa vào quốc tịch và GDP dựa vào lãnh thổ!

Ví dụ: Một công ty Hàn Quốc kinh doanh tại Thái Lan thì được tính GNI cho Hàn Quốc và GDP cho Thái Lan.

P/S: Nếu bạn không có số liệu GNI thì hãy sử dụng chỉ số thay thế GDP (đây là con số gần bằng GNI nhất)

Đánh giá chỉ số Vốn hóa thị trường/GDP một số quốc gia trên thế giới:

Như chúng ta thấy Ô màu ĐỎ ảnh trên,

Số âm thể hiện tương quan nghịch. Tức là khi chỉ số Vốn hóa thị trường/GNI càng cao so với trung bình lịch sử thì lợi nhuận mang lại của thị trường trong 3 năm tiếp theo càng thấp. Và khi vốn hóa thị trường/GNI càng thấp thì hiệu quả đầu tư chứng khoán của thị trường càng cao!

Khi nhìn vào ô màu XANH BIỂN, ta thấy:

Chỉ số Vốn hóa thị trường/GNI thấp nhất ở giai đoạn cuối năm 2012, đó là tiền đề TTCK thế giới nói chung tăng trưởng tốt trong 3 năm tiếp theo, và những năm sau này.

Tuy nhiên, khi đánh giá Vốn hóa thị trường/GNI vào thời điểm 30/6/2019, thì hầu hết đang ở mức cao hơn rất nhiều so với trung bình lịch sử… Và kết quả hứa hẹn, kênh đầu tư chứng khoán sẽ không hấp dẫn như những năm trước. Ví dụ ở Mỹ, dòng đầu tiên, năm 2012 chỉ số vốn hóa/GNI là 102%, nhưng hiện tại là 170%!

Trong số đó, một số nước rẻ hơn tương đối như Anh, hay Đức…

VI. Những sự khác biệt của vốn hóa thị trường và giá trị thị trường

Khác biệt giữa vốn hóa thị trường và giá trị thị trường!

Vốn hóa thị trường (Market Capitalization) và Giá trị thị trường (market value), đều để đánh giá tài sản, giá trị của công ty. Tuy nhiên có khác nhau nhiều ở góc độ tính toán và cả tính chính xác.

- Vốn hóa thị trường = số lượng cổ phiếu đang lưu hành X giá hiện tại của một cổ phiếu. Nên nó phụ thuộc vào Giá cổ phiếu và số lượng cổ phiếu lưu hành

- Giá trị thị trường nhìn chung cũng hay được dùng thay cho vốn hóa thị trường ở những công ty niêm yết. (nhưng nó không phải là thuật ngữ trùng nhau)

Tuy nhiên, bản chất chung là nó thể hiện phụ thuộc vào các yếu tố liên quan đến doanh nghiệp từ vĩ mô, lợi nhuận, ROE, triển vọng… thường liên quan đến định giá cổ phiếu hơn.

VII. Chiến lược đầu tư dựa vào vốn hóa.

Trên thế giới, có những quỹ đầu tư chuyên tập trung vào các dạng cổ phiếu vốn hóa lớn vừa và nhỏ, tùy vào mục đích và chiến lược của từng quỹ.

Ở Dragon Capital thường săn những công ty lớn. Ngay cả các huyên thoại đầu tư cũng có những chiến lược đầu tư như Buffett thường mua các công ty vững mạnh có vốn hóa lớn. Trong khi, Peter Lynch thích đầu tư vào những công ty tăng trưởng vốn hóa nhỏ.

Thường thì theo thời gian, các cổ phiếu vốn hóa lớn, vừa hay vốn hóa nhỏ sẽ lần lượt dẫn đầu thị trường vì nhóm cổ phiếu thường bị ảnh hưởng và nhạy cảm với từng gia đoạn phát triển thị trường hoặc kinh tế.

Đó là lý do tại sao nhiều nhà đầu tư đa dạng hóa, duy trì sự pha trộn của các công ty có vốn hóa thị trường khác nhau trong danh mục đầu tư của họ.

Khi các cổ phiếu lớn đang giảm giá, rất có thể các cổ phiếu nhỏ hoặc midcap đang tăng lên và có khả năng giúp bù đắp những tổn thất.

Để xây dựng danh mục đầu tư với sự pha trộn giữa các cổ phiếu có vốn hóa khác nhau. Bạn cần xem xét:

- Mục tiêu tài chính của bạn

- Khả năng chịu đựng rủi ro

- Thời gian đầu tư

- Sự hiểu biết và kiến thức của bạn

Một danh mục đầu tư đa dạng có chứa nhiều nhóm vốn hóa thị trường sẽ giúp có thể giúp giảm rủi ro đầu tư trong bất kỳ lĩnh vực nào, và giúp cho bạn theo đuổi mục tiêu tài chính trong tương lai của mình.

Tính hiệu quả về mặt dài hạn, khi bạn theo đuổi chiến lược vốn hóa:

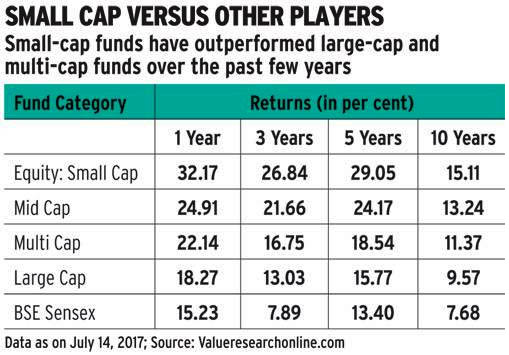

Hiệu quả chiến lược vốn hóa trong 10 năm gần nhất. – Như chúng ta thấy ở bảng trên, ta có:

Yếu tố lịch sử vài chục, trăm năm: Mua rổ công ty vốn hóa nhỏ cho suất sinh lời hơn so với rổ những công ty lớn.

Tuy nhiên, bạn cũng cần chú ý là chiến lược vốn hóa cũng có tính chu kỳ của nó.

Để giải thích tại sao những cố phiếu vốn hóa nhỏ ở trên TTCK có hiệu quả hơn xét trong lâu dài thì ta có:

- Thường công ty vốn hóa nhỏ nên khi nhà đầu tư lớn, hay quỹ muốn mua cổ phiếu thì dễ tác động đến giá và giá sẽ tăng lên.

- Những công ty nhỏ có khả năng tăng trưởng nhanh hơn. Một công ty có doanh thu 100 tỷ để tăng lên 200 tỷ thì dễ dàng hơn một công ty 10.000 tỷ lên 20.000 tỷ

- Những công ty nhỏ rủi ro hơn, như Ngọ chia sẻ ở trên thì công ty nhỏ sẽ rủi ro hơn, tức là dễ tăng nhanh và giảm nhanh hơn; vì chịu đựng rủi ro cao hơn, nên nó thường có mức sinh lời cao hơn.

VIII. Chiến lược đầu tư vốn hóa thị trường cho nhà đầu tư nhỏ lẻ.

Bất cứ chiến lược đầu tư nào đều nên xuất phát từ sự hiểu biết cụ thể của bản thân nhà đầu tư. Một bạn tuổi trẻ sẽ có những điểm khác với nhà đầu tư lớn tuổi. Một nhà đầu tư tiền tiết kiệm 100 triệu/tháng, 40 triệu/tháng hay 5 triệu/tháng sẽ có những chiến lược khác nhau.

Ở Việt Nam, đa số nhà đầu tư tham gia thị trường đều có số tiền nhỏ: Dưới 1 tỷ! (Có thể vài tỷ).

Thì dường như nhà đầu tư đánh giá cổ phiếu một cách toàn diện hơn. Theo thống kê, tới 75%-80% giá trị giao dịch cổ phiếu tập trung vào 30 mã cổ phiếu lớn nhất;

Tuy nhiên với số tiền nhỏ ( cỡ 5 tỷ trở xuống) bạn hoàn toàn “quét” toàn bộ thị trường để tìm ra những cổ phiếu ưng ý nhất để mang lại suất lợi nhuận cao. Bạn lưu ý cho:

- Về lâu dài, nếu bạn chọn những công ty nhỏ có triển vọng sẽ mang lại nhiều lợi nhuận hơn so với những công ty lớn.

- Nếu các yếu tố như nhau thì bạn nên chọn công ty vốn hóa cao hơn sẽ tốt hơn.

- Nếu sử dụng phân tích kỹ thuật không nên chọn những công ty vốn hóa quá nhỏ

IX. Tổng kết và chú ý

Tổng kết:

- Vốn hóa = Giá 1 cổ phiếu X số lượng cổ phiếu đang lưu hành.

- 20 cổ phiếu vốn hóa lớn nhất chiếm 64% toàn bộ thị trường và 30 cổ phiếu lớn nhất chiếm 80% vốn hóa toàn thị trường.

- Vốn hóa thị trường được chia làm 3 nhóm: Vốn hóa lớn (Large cap), vốn hóa vừa (mid cap), và vốn hóa nhỏ (small cap).

- Những công ty vốn hóa lớn ít rủi ro hơn và dài hạn lợi nhuận cũng ít hơn, những công ty nhỏ rủi ro nhiều hơn và lợi nhuận nhiều hơn.

- Muốn định giá cổ phiếu đắt hay rẻ ở một quốc gia ta có thể xem chỉ số Vốn hóa thị trường/GNI hay Vốn hóa thị trường/GDP

Chú ý:

Những vấn đề thường thấy ở nhà đầu tư cá nhân:

- Không có 1 chiến lược đầu tư đúng (sai đường thì chạy cũng vô ích).

- Không có 1 chiến lược đầu tư phù hợp với nghề nghiệp, sự hiểu biết, thời gian… của nhà đầu tư.

- Bị loạn kiến thức và thông tin, chưa kể bị nhiễu kiến thức (sai mà nghĩ là đúng, tẩu hỏa nhập ma)

- Mong muốn giàu nhanh, bất chấp rủi ro và kiến thức.

- Tâm lý không phù hợp, vững vàng; bị ảnh hưởng tâm lý đám đông.

Hãy yên tâm, những điều trên sẽ không còn là vấn đề của bạn nữa. Khóa học của Ngọ được thiết kế cho bạn lợi nhuận bền vững và chỉ cần chưa đến 15 phút/tuần!

Nguyễn Hữu Ngọ

Đào tạo chứng khoán & Tư vấn đầu tư

SĐT – Zalo: 096.774.6668

Chat Messenger: TẠI ĐÂY

Chat Zalo: TẠI ĐÂY

Học chứng khoán từ người thực chiến – Lãi 100 lần trong 25 năm!

Với chiến lược đầu tư thực chiến, bạn có thể gia tăng lợi nhuận 100 lần trong 25 năm. Cam kết 100% bạn biết cách đơn giản để đứng trong TOP 1% đến 5% nhà đầu tư giỏi nhất.

Cộng tác viên

Cộng tác viên