Trong đầu tư chứng khoán, rất nhiều nhà đầu tư sử dụng đòn bẩy tài chính (margin). Vậy margin là gì và làm thế nào để sử dụng margin tối ưu. Bài viết này bạn sẽ biết toàn diện về lý thuyết margin nhằm giúp nhà đầu tư nhận biết và hiểu rõ về margin. Qua đó gia tăng khả năng thắng lợi khi tham gia thị trường chứng khoán!

I. Margin là gì? Giao dịch ký quỹ là gì?

1. Margin là gì?

Margin hay đòn bẩy tài chính là vay tiền của công ty chứng khoán để đầu tư vào chứng khoán. Nhà đầu tư dùng đồn bẩy nhằm gia tăng lợi nhuận tuy nhiên phải chịu mức rủi ro cao hơn.

Margin (giao dịch ký quỹ) được gọi là đòn bẩy tài chính. Khi sử dụng dịch vụ ký quỹ bạn có thể được mua số lượng cổ phiếu cao hơn nhiều so số tiền thực sự bạn có.

2. Minh họa việc sử dụng Margin

- Nhà đầu tư A sử dụng 2 tỷ của chính mình để mua cổ phiếu Vinamilk (VNM) trị giá 2 tỷ. Như vậy NĐT A không sử dụng đòn bẩy.

- Nhà đầu tư B sử dụng 2 tỷ của chính mình để mua cổ phiếu Vinamilk trị giá 4 tỷ đồng. NĐT B có sử dụng đòn bẩy, NĐT B nắm giữ 4 tỷ đồng cổ phiếu VNM nhưng tiền vốn thật của ông chỉ có 2 tỷ đồng và vay của công ty chứng khoán 2 tỷ đồng.

Nếu giá của cổ phiếu VNM tăng lên 20%. Khi đó NĐT A sẽ lời 400 triệu đồng (20% X 2 tỷ = 400 triệu, tương ứng với mức sinh lời 20%), và NĐT B sẽ lời 800 triệu đồng (20% X 4 tỷ =800 triệu, tương ứng với mức sinh lời so với vốn gốc là 800 triệu/ 2 tỷ =40%).

Ngược lại, nếu giá cổ phiếu VNM giảm 15%: Khi đó NĐT A sẽ lỗ 300 triệu (tương ứng 15%); NĐT B sẽ lỗ 600 triệu (tương ứng 30%).

Qua ví dụ trên, ta thấy Margin thì phóng đại kết quả phần lời và lỗ của NĐT

II. Tỷ lệ margin là gì? Tỷ lệ giao dịch ký quỹ là gì?

1. Tỷ lệ margin là gì?

Tỷ lệ margin (đồn bẩy) là tỷ lệ cho vay tối đa của công ty chứng khoán.

Tỷ lệ giao dịch ký quỹ là tỷ lệ phần % số tiền thực có trong tổng số tiền tối đa có thể mua.

Đầu tư bền vững & Lợi nhuận vượt trội!

Người ủy thác cho Ngọ đã có mức lãi TRUNG BÌNH MỖI NĂM GẤP 2.5 LẦN so với lợi nhuận kỳ vọng (CAPM). Happy Fund đã có mức lãi 8.5 LẦN trong 9 năm kể từ lúc bắt đầu hoạt động!

Khám phá hoạt động ủy thác hiệu quả này ngay! ⇒ Đọc bài chi tiết

2. Minh họa để hiểu tỷ lệ margin:

Những công ty tốt, thanh khoản cao thường có tỷ lệ cho vay là 50% (đây là mức tối đa mà Ủy ban chứng khoán yêu cầu) , tức là chiếm nửa tải sản đầu tư của bạn, như ví dụ NĐT B trên, có 2 tỷ nhưng có thể đầu tư tới 4 tỷ, khi đó tỷ lệ sử dụng đòn bẩy hay tỷ lệ cho vay giao dịch ký quỹ là 1:2.

- Có 1 đồng mà có thể mua được 1.5 đồng chứng khoán thì tỷ lệ margin là 1:1,5 hay tỷ lệ ký quỹ là 66.6%

- Có 1 đồng mà có thể mua được 2 đồng chứng khoán thì tỷ lệ margin là 1:2 hay tỷ lệ ký quỹ là 50%

Tuy nhiên, một số công ty lách luật chơi kiểu đi đêm, cho vay với tỷ lệ 1:3, 1:4, có nghĩa bạn có 100 triệu bạn có thể đầu tư tới mức 300 triệu, 400 triệu.

Ở trong forex, thỉ lệ đồn bẩy lên tới 1:1000 hay 1:10.000

III. Tỷ lệ giao dịch ký quỹ / Margin tối ưu là gì? Tỷ lệ là bao nhiêu?

1. Tỷ lệ Margin tối ưu là gì?

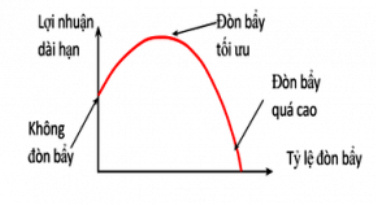

Tỷ lệ margin tối ưu là tỷ lệ margin để lợi nhuận dài hạn lớn nhất

Điều đó có nghĩa không phải cứ margin cao là tốt, hay không đòn bẩy là tốt. Mà là tỷ lệ đòn bẩy hợp lý nhất. Tuy nhiên ở đây xét về góc độ góc độ hiệu quả chung của thị trường; ví dụ mỗi nhà đầu tư trình độ cao thấp sẽ có mức đòn bẩy khác biệt, do mức rủi ro cá nhân khác nhau, nên tổng rủi ro mỗi người dùng đòn bẩy sẽ rất khác.

2. Tỷ lệ đòn bẩy tối ưu

Dưới góc độ học thuật, Theo New York University và AQR Capital Management, thì kết luận:

Tỷ lệ đòn bẩy tối ưu tỷ lệ nghịch với bình phương rủi ro.

Nếu xét: Rủi ro tỷ lệ tuyến tính với hệ số beta – β, theo mô hình CAPM, do vậy đòn bẩy và đòn bẩy tối ưu cũng tỷ lệ nghịch với bình phương beta: beta cao cần đòn bẩy thấp và ngược lại. Rủi ro tăng 2 lần thì tỷ lệ đòn bẩy giảm 4 lần.

Để diễn giải đồn bẩy tối ưu, ta có thế dùng hình ảnh ngay bên dưới:

Khi bạn tham gia thị trường chứng khoán, thì dù bạn lướt sóng hay đầu tư thì kết quả đầu tư của bạn cũng phải thể hiện trong dài hạn. Bạn có thể nhân 4 tài sản vào 2 năm đầu, nhưng mất 90% với năm 3 thì vốn ban đầu bạn từ 1 đồng giờ chỉ còn 0.4 đồng, chẳng bằng mức lợi nhuận 10%/năm.

Vậy nên câu sử dụng đòn bẩy là “Rủi ro cao, lợi nhuận cao” mà nhiều CTCK hay môi giới chứng khoán không hoàn toàn đúng.

Khi vượt qua tỷ lệ đòn bẩy tối ưu thì rủi ro cao lợi nhuận thấp.

- Đăng ký khóa học khoa học – thực chiến chứng khoán/ Ủy thác đầu tư với Ngọ – SĐT: 096.774.6668

- Hỗ trợ, tư vấn chứng khoán miễn phí: Facebook: Ngọ

IV. Những rủi ro khi dùng Margin / Giao dịch ký quỹ là gì?

Bản chất của giao dịch ký quỹ hay Margin là phóng đại kết quả lời và lỗ.

Do đó NĐT cần chú ý đến những rủi ro sau đây:

1. Chi phí vay Margin:

Chi phí vay tiền của các công ty chứng khoán thường 12 -14%. Thường sẽ lớn hơn lãi ngân hàng 5%-8%. Do đó bạn phải có lợi nhuận cao hơn so với mức này thì bạn mới có lãi.

Chi phí cho vay Margin là phần kiếm cơm khá lớn ở các công ty chứng khoán, nó cũng chính bằng phí tổn Margin của bạn khi sử dụng dịch vụ ký quỹ. Ngọ tổng kết 5 công ty chứng khoán thị phần đứng đầu (chiếm 50%) năm 2017, thì phần lãi vay Margin khoảng 1.800 tỷ. Nếu ta ước lượng tuyến tính:

LÃI VAY Margin 2017 Nhà đầu tư đã trả là 3.600 tỷ đồng = 160 triệu USD

2. Rủi ro về giá cổ phiếu:

Khi cổ phiếu tăng bạn sẽ kiếm được nhiều tiền hơn, tuy nhiên khi giá cổ phiếu giảm bạn cũng sẽ bị giảm nhiều hơn. Cách sử dụng Margin là cả phần khoa học và nghệ thuật. Ví dụ bạn lỗ 40% do cổ phiếu giảm 20% và bạn chơi ký quỹ tỷ lệ 1:2. Khi đó mức hòa vốn của bạn cần lời 66% (Khi đó bạn cần tăng thì cổ phiếu phải tăng 33%, tỷ lệ giao dịch ký quỹ là 1:2). Trong khi bạn không dùng Margin thì chỉ cần tăng 25% thôi.

3. Bị động trong giao dịch:

- Margin call: Khi cổ phiếu giảm giá đến mức nào đó, CTCK sẽ margin call bạn, yêu cầu bạn nộp tiền thêm vào hoặc họ sẽ bán cổ phiếu ra và thu tiền cho vay + lãi về.

- Giảm tỷ lệ cho vay Margin bất ngờ, trước tỷ lệ 1:2 giờ còn 1:1.5, bạn có 1 tỷ bạn có thể đầu tư 2 tỷ nhưng giờ bạn chỉ có thể đầu tư 1,5 tỷ, bắt buộc bán 500 triệu; với việc giảm tỷ lệ ký quỹ bạn và nhà đầu tư khác sẽ phải bán cổ phiếu ra khiến giá cổ phiếu giảm đồng loạt và gây thiệt hại kép cho bạn.

4. Rủi ro về mặt chủ quan bản thân nhà đầu tư:

Nhà đầu tư cá nhân Việt Nam không hiểu về tỷ lệ đòn bẩy tối ưu, đa phần họ sử dụng đòn bẩy cao cho những cổ phiếu mang tính rủi ro cao, họ đã chuyển qua dạng: “Rủi ro cao – Lợi nhuận thấp”. Do đó, nếu thị trường trải qua đợt giảm thì máu chảy thành sông, thương tích đầy mình.

Kiến thức lựa chọn cổ phiếu còn yếu kém. Sử dụng Margin đối với họ giống đứa bé nghịch súng có đạn vậy, họ có thể may mắn 2, 3 lần nhưng rồi họ sẽ tự làm hại chính bản thân mình.

5. Rủi ro sử dụng margin trong quản lý quỹ.

Nhiều NĐT cá nhân ủy thác vào các quỹ nhằm tận dụng kiến thức năng lực của nhà quản lý quỹ và ủy thác để tối ưu hóa lợi nhuận. Điều này là xu hướng của thế giới. Tuy nhiên, xét về mặt rủi ro: Nhà Quản lý quỹ thường không bao giờ chịu rủi ro thua lỗ, nên nhiều người ủy thác sẽ thoải mái xài margin và mua 1-3 mã với lý do dễ tìm cổ phiếu, cổ phiếu tốt nhất, tối ưu lợi nhuận… Càng rủi ro thì trong 1 năm họ càng được phần thưởng lớn nhưng phần rủi ro họ lại bắt cổ đông chịu. Nên nếu bạn ủy thác cho ai đó, bạn chỉ nên quan tâm đến những người phong cách rủi ro thấp, hoặc vừa phải, và không sử dụng đòn bẩy.

V. Minh họa về những nhà đầu tư bậc thầy về sử dụng margin

George Sorros: Triết lý đầu cơ của Soros là dựa vào phân tích vĩ mô, cũng như tìm kiếm thời điểm tốt. Ông có thể chờ đợi, rình mồi 5 năm nhưng ra tay trong 1 ngày, nổi tiếng nhất là đánh sập ngân hàng Anh… Ông là tận dụng tối ưu của đòn bẩy nhằm kiếm lợi nhuận.

Warren Buffett: Có thể nhiều NĐT nghĩ Buffett không sử dụng đòn bẩy nhưng ông là bậc thầy trong sử dụng đòn bẩy. Hồi trẻ ông đã từng vay tiền mức lãi 9%/năm dài hạn để đầu tư chứng khoán.

Nhưng giới đầu tư tôn ông thành bậc thầy về đòn bẩy là khi ông mua các công ty bảo hiểm và tận dụng nguồn thu trả trước của công ty bảo hiểm để mua công ty khác. Rõ ràng ông đã kiếm lợi được 2 đầu, vừa phí bảo hiểm, vừa có tiền đầu tư. Ông không cần trả phí cho đòn bẩy tài chính mà lại có nhiều tiền để mua cổ phiếu hơn.

Quỹ Long-Term Capital Management: Tập hợp của hàng loạt các tiến sĩ, có những người đạt giải Nobel, đã kiếm rất nhiều tiền 3 năm đầu với suất sinh lời 34.6%/năm, nhưng tụt dốc không phanh vào năm thứ 4 và phá sản, tỷ lệ đòn bẩy 1:25.

VI. Áp dụng margin vào thị trường chứng khoán Việt Nam.

Hiện nay, thị trường chứng khoán Việt Nam được đánh giá mức rủi ro cao. Áp dụng kiến thức học thuật vào thì với mức rủi ro đó thì không nên sử dụng đòn bẩy. Ở một số mã bluechip hay beta thấp có thể đòn bẩy mức 1:2. Còn với thì trường như forex thì phải cực kỳ cẩn trọng khi xài đòn bẩy.

Với nhà đầu tư cá nhân thường ít kiến thức và với mức lãi Margin khá cao, vậy nên Nhà đầu tư cá nhân không nên sử dụng Margin hoặc xài margin ở mức thấp, hoặc nếu bạn là người ưu rủi ro cũng nên chờ đợi cho mình dày dạn kinh nghiệm.

Chắc viết bài này xong, các công ty chứng khoán và môi giới sẽ ghét Ngọ lắm… Một nguồn thu 160 triệu USD từ phí margin lận! Trong khi ở TTCK Việt Nam tới 93% số lượng công ty có vốn hóa dưới 160 triệu USD.

Tóm lại:

- Margin là vay thêm tiền của công ty chứng khoán để đầu tư.

- Tỷ lệ vay margin là mức cho vay tối đa của công ty chứng khoán

- Tỷ lệ Margin tối ưu tỷ lệ nghịch với bình phương rủi ro.

- Margin là con dao 2 lưỡi, tăng cả lợi nhuận và rủi ro, do đó NĐT nên thận trọng, NĐT mới không nên sử dụng margin.

Bài viết này, Ngọ nghĩ bạn đã hiểu kỹ Margin là gì rồi đấy, tuy nhiên cuộc đời còn dài, bạn không nhất thiết phải chịu rủi ro quá nhiều khi tham gia đầu tư. Có kiến thức Đúng bạn sẽ kiếm được tiền bền vững!

Chúc bạn đầu tư thắng lợi!

- ROE là gì? Hiểu từ A đến Z về chỉ số ROE

- Bong bóng là gì? Góc nhìn thực tế từ lý thuyết Kẻ Ngốc Hơn

- Thành kiến chứng thực: Cách Chuyên nghiệp chứng khoán ngay từ khi mới bắt đầu

- Nến Nhật và các mô hình nến Nhật có độ chính xác nhất

- Tôi đã học được gì từ quyển sách chứng khoán đầu tiên

Nguyễn Hữu Ngọ

Đào tạo chứng khoán & Tư vấn đầu tư

SĐT – Zalo: 096.774.6668

Chat Messenger: TẠI ĐÂY

Chat Zalo: TẠI ĐÂY

Học chứng khoán từ người thực chiến – Lãi 100 lần trong 25 năm!

Với chiến lược đầu tư thực chiến, bạn có thể gia tăng lợi nhuận 100 lần trong 25 năm. Cam kết 100% bạn biết cách đơn giản để đứng trong TOP 1% đến 5% nhà đầu tư giỏi nhất.

Cộng tác viên

Cộng tác viên