Bài viết này Ngọ – CophieuX.com sẽ chia sẻ với bạn về các khía cạnh về quỹ ETF và quỹ VNM ETF là gì

Mục lục:

- Quỹ ETF là gì?

- Lịch sử ra đời & phát triển của quỹ ETF

- Những lợi ích, ưu điểm khi đầu tư vào quỹ ETF

- Nhược điểm hay rủi ro của quỹ ETF

- Quỹ ETF hoạt động như thế nào

- Các quỹ ETF trên TTCK Việt Nam, nói về quỹ VNM ETF và FTSE Vietnam ETF

- Các tiêu chuẩn để xem xét vào các quỹ ETF là gì?

I. Quỹ ETF là gì?

Quỹ ETF (tiếng Anh: Exchange Traded Fund) là hình thức đầu tư thụ động, phỏng theo chỉ số nhất định nào đó.

Quỹ ETF có thể là phỏng theo danh mục cổ phiếu của 1 quốc gia như Mỹ (S&P 500), hay Việt Nam (VN30), hay một nhóm ngành cụ thể như Bất động sản, hàng hóa, dầu mỏ, ngoại tệ, vàng, hay rổ tài sản nào đó… Hoặc có thể quỹ ETF quốc tế mô phỏng chứng khoán toàn thế giới, hay chỉ là nhóm chỉ số dành cho thị trường phát triển, thị trường mới nổi, hay thị trường cận biên.

Quỹ ETF là hình thức đầu tư thụ động (Passive investing), không giả vờ việc đánh giá cổ phiếu này tốt hay xấu, xu hướng tăng hay không? Miễn nó đáp ứng những tiêu chí cơ bản như dễ mua dễ bán (Ví dụ: Vốn hóa thị trường tối thiểu, giá trị giao dịch hàng ngày, tỷ lệ cổ phiếu giao dịch tự do…) là được.

Quỹ ETF là quỹ có công bố rõ ràng những tiêu chí mua bán cổ phiếu dễ dàng, nên nhiều NĐT có thể dự đoán được. Vì quỹ ETF là quỹ đầu tư thụ động, nên nó khác với các quỹ đầu tư chủ động như quỹ tương hỗ, hay các quỹ theo chiến lược đầu tư nào đó như cổ phiếu tăng trưởng, đầu tư giá trị hay các xu hướng…

Vì quỹ ETF là quỹ mô phỏng theo chỉ số nên nó sẽ thường đa dạng hóa cổ phiếu & mô phỏng một chỉ số cụ thể nên nó sẽ biến động cùng chiều với chỉ số mà nó mô phỏng. Ví dụ quỹ VFMVN30 thì giá trị chứng chỉ quỹ của nó sẽ dao động cùng chiều với chỉ số VN30.

Đầu tư bền vững & Lợi nhuận vượt trội!

Người ủy thác cho Ngọ đã có mức lãi TRUNG BÌNH MỖI NĂM GẤP 2.5 LẦN so với lợi nhuận kỳ vọng (CAPM). Happy Fund đã có mức lãi 8.5 LẦN trong 9 năm kể từ lúc bắt đầu hoạt động!

Khám phá hoạt động ủy thác hiệu quả này ngay! ⇒ Đọc bài chi tiết

Khi nhà đầu tư tham gia vào quỹ ETF thì số tiền nhà đầu tư sẽ quy ra chứng chỉ quỹ. Chứng chỉ quỹ của quỹ ETF thì giống như là cổ phiếu của doanh nghiệp, và nó được giao dịch ngay trên sàn. Việc biến động giá của chứng chỉ quỹ phụ thuộc vào tài sản ròng/chứng quỹ quỹ (NAV/CCQ) biến động trong cùng thời gian.

II. Lịch sử ra đời & phát triển của quỹ ETF

Có thể nó quỹ ETF là phát minh của 1 thương nhân người Hà Lan vào năm 1774. Tuy nhiên mọi thứ chỉ là manh nha, thai nghén suốt gần 2 thế kỷ.

Năm 1989, một sự nghiêm túc về ý tưởng về Quỹ ETF ra đời, mô phỏng theo quỹ chỉ số S&P500 ra đời, và bán như cổ phiếu.

Năm 1990, quỹ mô phỏng chỉ số đầu tiên trên thế giới ra đời ở Canada: Quỹ Toronto Index Participation Fund. Quỹ này mô phỏng chỉ số TSE-35 (Mô phỏng chỉ số của 35 công ty có vốn hóa lớn ở Canada), sau này là TSE-100.

Năm 1993, Quỹ ETF mô phỏng theo chỉ số S&P500 ra đời ở Mỹ, đó là quỹ SPDR S&P500. Đây là quỹ ETF lâu đời và thuộc hàng lớn nhất thế giới.

Năm 1999 & Năm 2001, Quỹ ETF lần lượt xuất hiện ở Châu Á (1999) và Châu Âu (2001)

Năm 2002, Giới thiệu quỹ ETF về trái phiếu đầu tiên, để mô phỏng về thị trường trái phiếu. Tổng số lượng quỹ ETF có trên toàn thế giới là 246 quỹ ETF.

Năm 2007, đó là năm đánh dấu sự phát triển vượt bậc của quỹ ETF, riêng ở Mỹ đã có 269 quỹ ETF mô phỏng các chỉ số khác nhau đã được giới thiệu ra công chúng.

Năm 2009, có 1000 quỹ ETF hoạt động trên toàn nước Mỹ.

Năm 2010, Tổng tài sản dưới quyền quản lý của các quỹ ETF đạt mức 1000 tỷ USD.

Năm 2012, Có 81 quỹ ETF được thanh lý & đóng cửa.

Năm 2014, Có hơn 1500 quỹ ETF được thành lập, tổng số tài sản dưới quyền quản lý lên 2.000 tỷ đồng.

Năm 2016, Số lượng quỹ ETF đóng cửa đạt con số kỷ lục mới (128 quỹ ETF đóng cửa).

Năm 2018, Hiện số tài sản của quỹ ETF đã hơn 5000 tỷ USD (tuy nhiên hiện tại số tài sản được nắm giữ bởi quỹ ETF chỉ bằng tầm 1/3 so với các quỹ chủ động).

III. Những lợi ích, ưu điểm khi đầu tư vào quỹ ETF

Nhà đầu tư thường được biết đến quỹ ETF cung cấp việc đa dạng hóa cổ phiếu, chi phí thấp & hiệu quả về thuế (hiệu quả về thuế có vai trò mạnh hơn đối với tổ chức & ở nước ngoài hơn là Việt Nam).

Tuy nhiên, ở nguyên bản về mặt học thuật thì ETF có những lợi ích sau:

Chi phí thấp hơn: So với quỹ tương hỗ nói chung thì quỹ ETF có chi phí thấp hơn. (như có thể không phí mua/bán trong tổ chức), do nó vận hành 1 cách thụ động. Quỹ ETF hưởng phí dựa trên tài sản, có nghĩa bất cứ sự tăng giá hay giảm giá cổ phiếu trong doanh mục quỹ ETF sẽ được hưởng tỷ lệ % nhất định theo tuyên bố.

Linh hoạt khi mua bán cổ phiếu: Chúng ta có thể mua bán chứng chỉ quỹ ETF thông qua tổ chức phát hành hoặc mua bán ngay trên thị trường như cổ phiếu

Hiệu quả về thuế: Các quỹ ETF ít giao dịch, và trong kỳ review chỉ thêm/bớt những cổ phiếu không đảm bảo về tiêu chí của mình (thường chiếm tỷ trọng nhỏ), nên tiết kiệm về chi phí giao dịch

Đa dạng hóa cổ phiếu & thị trường: Quỹ ETF là đầu tư trên diện rộng, về cả số lượng cổ phiếu & cả về mặt địa lý, bạn có thể mua quỹ ETF toàn cầu như là sự đảm bảo về sự tăng giảm tài sản toàn cầu.

Tính minh bạch: Vì quỹ ETF sẽ mua cổ phiếu theo những tiêu chí cụ thể đã được công bố, và có danh mục phụ thuộc vào chỉ số mô phỏng. Như quỹ VFMVN30 sẽ nắm 30 mã cùng tỷ lệ với chỉ số VN30.

IV. Nhược điểm hay rủi ro của quỹ ETF

Như bạn thấy ở phần lịch sử quỹ ETF, thì ta thấy quỹ ETF phát triển rất tốt, nhưng cũng có thanh lý & đóng cửa do một số quỹ ETF hoạt động không hiệu quả. Do đó quỹ ETF cũng có những nhược điểm & rủi ro.

Tính đa dạng chưa đủ: Bản chất của quỹ ETF là đa dạng hóa, nhưng có những quỹ ETF chỉ theo dõi những nhóm cổ phiếu nhất định như dầu khí… nên độ đa dạng hóa thấp và dễ rủi ro thua lỗ.

Thanh khoản: Chúng ta giao dịch chứng chỉ quỹ ETF như giao dịch cổ phiếu, do đó sẽ có những quỹ ETF có mức thanh khoản thấp dẫn đến rủi ro gia tăng.

Một số quỹ ETF hoạt động không hiệu quả: Quỹ ETF mô phỏng một chỉ số nào đó, có thể nhóm ngành, nên khi ngành suy yếu giá chứng chỉ quỹ sẽ sụt giá mạnh.

Mức biến động giá hàng ngày có thể không cần thiết: Khác với cổ phiếu riêng lẻ, quỹ ETF mô phỏng là 1 rổ chỉ số (Ví dụ: VFMVN30 mô phỏng 30 cổ phiếu), nên việc biến động giá hàng ngày không thực sự cần thiết, vì biến động rất ít, mua bán thì tốn phí môi giới.

Chi phí cao hơn so với mua cổ phiếu riêng lẻ: Khi mua chứng chỉ quỹ ETF chúng ta chịu chi phí môi giới như cổ phiếu, nhưng mua CCQ ETF ta chịu thêm phí quản lý, mua cổ phiếu riêng lẻ không mất phí quản lý.

Chứng chỉ quỹ ETF không vượt trội chỉ số: Bởi quỹ ETF mô phỏng một chỉ số nhất định. Tuy nhiên chỉ số thì không có các loại phí, nhưng khi bạn mua chứng chỉ quỹ sẽ có phí nên quỹ ETF sẽ không vượt trội chỉ số.

Rủi ro hệ thống chung: Khi chỉ số mà quỹ ETF mô phỏng giảm thì chắc chắn giá chứng chỉ quỹ sẽ giảm theo.

Không có những đặc quyền như cổ phiếu: Bạn nắm giữ chứng chỉ quỹ ETF thì bạn sẽ không có quyền dự đại hội cổ đông… của DN mà chứng chỉ quỹ ETF bạn nắm giữ.

Tình trạng chênh lệch giá: Giữ giá chứng chỉ quỹ ETF và giá trị tài sản ròng/CCQ.

V. Quỹ ETF hoạt động như thế nào?

Ở góc độ NĐT cá nhân, chúng ta có thể mua chứng chỉ quỹ ETF qua 2 cách:

- Mua thông qua nhà tạo lập chỉ số (thị trường sơ cấp)

- Mua trực tiếp trên sàn (thị trường thứ cấp)

Vì quỹ ETF mô phỏng một chỉ số, nên quỹ ETF sẽ mua số lượng cổ phiếu để đảm bảo diễn biến của chứng chỉ quỹ sẽ theo sát chỉ số mô phỏng. Nên quỹ ETF sẽ mua cùng 1 tỷ trọng so với chỉ số.

Ví dụ: Nếu Cổ phiếu VIC chiếm 10% tỷ trọng trong rổ VN30 thì Quỹ VFMVN30 ETF cũng sẽ đảm bảo tỷ trọng cổ phiếu VIC trong danh mục của mình là 10%.

Do đó, chứng chỉ quỹ trên thị trường chứng khoán sẽ có giá trị gần với tài sản ròng NAV trong phiên giao dịch.

Nếu có sự sai khác xảy ra đủ độ lớn (thương là hơn chi phí giao dịch & chi phí khác), thì sẽ sinh ra loại giao dịch kinh doanh chênh lệch giá (arbitrage). Nên giá chứng chỉ quỹ sẽ cùng song hành cùng tiến hoặc lùi so với giá trị tài sàn ròng NAV/CCQ

(1) Đối với hình thức mua thông qua nhà tạo lập: Không bán lẻ chứng chỉ quỹ, chỉ mua bán theo lô lớn, nên miễn bạn đủ tiền mua 1 lô tầm 100.000 đơn vị CCQ ETF thì có thể mua được. Nên mua kiểu bán buôn, lô lớn sẽ phù hợp với nhà đầu tư tổ chức.

(2) Sau khi mua các lô đơn vị quỹ, NĐT thường chia nhỏ lô đơn vị ra thành chứng chỉ quỹ ra và bán trên thị thứ cấp. Điều này sẽ cho phép đông đảo NĐT có thể mua các chứng chỉ quỹ riêng lẻ thay vì phải mua lô như thị trường thứ cấp. NĐT cá nhân vốn ít thì mua ở trên sàn như mua cổ phiếu.

(3) Khi NĐT muốn bán CCQ ETF thì NĐT có thể bán giống với điều kiện mua. Có thể bán trực tiếp trên sàn (CCQ riêng lẻ) – thị trường thứ cấp, hoặc bán thành lô ngược lại cho quỹ ETF – thị trường sơ cấp.

Nên như anh em chưa thể ôm 100.000 CCQ thì tạm mua/bán trên sàn.

P/S: Kinh doanh chênh lệch giá (arbitrage) là thuật ngữ là mua nơi giá thấp đồng thời bán nơi giá cao

Cụ thể:

- Nếu giá ETF > NAV thì sẽ mua lô ở quỹ và chia ra bán trên thị trường

- Nếu giá ETF < NAV thì sẽ mua CCQ ETF trên thị trường và đến Quỹ ETF đổi ra lấy danh mục cổ phiếu và bán ra thu tiền về.

- Nhờ nghiệp vụ kinh doanh chênh lệch giá này, nên đảm bảo giá ETF theo sát với NAV.

VI. Có các quỹ ETF gì trên TTCK Việt Nam?

Các quỹ ETF ngoại tại TTCK Việt Nam.

Giai đoạn 2008-2009, những quỹ ETF ngoại đầu tiên đã xuất hiện tại thị trường chứng khoán Việt Nam. Trong đó 2 quỹ ETF nổi tiếng nhất là: FTSE Vietnam ETF và Vaneck Vectors Vietnam ETF (được biết đến với tên gọi tắt VNM ETF)

Cụ thể:

Năm 2008, quỹ FTSE Vietnam ETF thành lập với quy mô 5 triệu USD

Tháng 08/2009, Quỹ Vaneck Vectors Vietnam ETF (VNM ETF) thành lập 14 triệu USD – Hiện quy mô là 430 triệu USD (tính đến 04/2019)

Năm 2012, Quỹ Ishare MSCI Frontier 100 tham gia vào TTCK Việt Nam

Quỹ ETF nội tại TTCK Việt Nam

Tháng 7/2014, quỹ ETF nội xuất hiện đầu tiên trên thị trường chứng khoán Việt Nam, quỹ VFMVN30 ETF mô phỏng theo rổ chỉ số VN30. Hiện tại VFMVN30 ETF là quỹ có tầm cỡ trên TTCK Việt Nam, và tổng tài sản trên 5.000 tỷ đồng.

Hiện ở Hàn Quốc và Thái Lan đã có chứng chỉ này niêm yết với các tên gọi khác nhau, để thể hiện sức hút tại TTCK Việt Nam.

Tuy là quỹ ETF nội, nhưng dường như quỹ VFMVN30 ETF thu hút chủ yếu là nhà đầu tư ngoại (>95%).

Lý do giúp VFMVN30 ETF thu hút nhà đầu tư ngoại:

(1) TTCK Việt Nam còn rất tiềm năng để phát triển

(2) Không bị giới hạn tỷ lệ sở hữu đối với nhà đầu tư nước ngoài (thường do cổ phiếu chất lượng hết Room ngoại).

Ngoài ra, còn có quỹ ETF SSIAM VNX50, quỹ này chưa thu hút được nhiều nhà đầu tư quan tâm, thanh khoản còn ít & quy mô còn nhỏ (tầm 50 tỷ)

VII. Tiêu chuẩn quỹ VNM ETF là gì?

Đối với quỹ ETF ngoại:

3 tiêu chí chính để xem xét vào rổ cổ phiếu là vốn hóa, thanh khoản & room cho NĐT nước ngoài.

Nhưng Ngọ chỉ lấy những tiêu chí chính yếu nhất để XEM XÉT vào rổ cổ phiếu của quỹ, để NĐT cá nhân có thể hình dung & dễ nhớ. Bởi mỗi quỹ sẽ có tiêu chí riêng, viết đầy đủ có thể dài đến 2-4 trang A4. Nên Ngọ mang tính gắn gọn nhất

Cụ thể:

Quỹ Vaneck Vectors Vietnam ETF (VNM ETF).

Quỹ VNM ETF chỉ mua những doanh nghiệp có tối thiểu 50% doanh thu phát sinh tại thị trường Việt Nam & tầm 70% cổ phiếu sẽ ở TTCK Việt Nam.

Cập nhật đến 31/03/2019 – Ta thấy VNM ETF chiếm tầm 70% cổ phiếu ở Việt Nam. Chiếm tỷ trọng nhiều thứ nhì là Hàn Quốc (14.49%)

3 tiêu chí chính để xem xét vào rổ cổ phiếu VNM ETF là vốn hóa, thanh khoản & room cho NĐT nước ngoài. Cụ thể:

- Room cho NĐT nước ngoài >=10% (loại khi dưới 5%)

- Vốn hóa thị trường >=150 triệu USD

- Giá trị giao dịch bình quân 1 phiên 3 tháng >= 20%

- Khối lượng bình quân 1 tháng >= 250.000 CP

- Thời gian giao dịch trên sàn >= 6 tháng

Thông tin về đồ thị giá chứng chỉ quỹ VNM ETF, mời xem: tại đây

FTSE Vietnam ETF

Quỹ FTSE Vietnam ETF dựa vào chỉ số Việt Nam All-Share Index.

- Vốn hóa thị trường: Top 92% thị trường (Những công ty Vốn hóa lớn nhất) – 25.000 tỷ VNĐ

- Giá trị giao dịch bình quân 1 phiên 3 tháng >=20% giá trị trung bình ngày của quỹ

- Thời gian giao dịch trên sàn >= 3 tháng

- Cổ phiếu tự do lưu hành (free float) >= 5%

- Tỷ trọng 1 cổ phiếu =< 15% (Nếu vượt sẽ bán bớt ra)

- Room ngoại >=10% (Nếu thấp hơn 2% sẽ bán ra)

- Duy trì ít nhất 10 cổ phiếu Việt Nam (bất chấp thỏa mãn điều kiện hay không)

Các quỹ ETF ngoại thường review hoán đổi doanh mục vào tháng cuối cùng mỗi quý (Tháng 3,6,9,12 hàng năm)

Đối với quỹ ETF nội:

Quỹ VFMVN30 – Đây là quỹ ETF nội lớn nhất và giao dịch sôi động nhất.

Hiện thì quỹ ETF nội chủ yếu là quỹ VFMVN30 mô phỏng theo tỷ lệ chỉ số VN30. Đây thường là những cổ phiếu có vốn hóa lớn, thanh khoản cao.

Quỹ này, rất đơn giản mà mua đủ tỷ trọng theo rổ VN30.

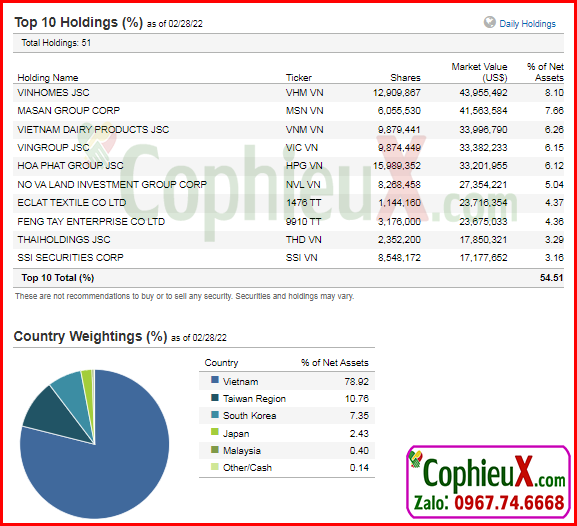

10 mã cổ phiếu nắm tỷ trọng lớn nhất trong VNM ETF là gì?

VNM ETF là quỹ chỉ số, và mô phỏng 70% là thị trường Việt Nam, ta sẽ có danh mục VNM ETF như sau:

Như hình ảnh trên ta thấy các mã cổ phiếu lớn nhất của VNM ETF tại thị trường Việt Nam gồm: VHM, MSN, VNM, VIC, HPG, NVL, THD, SSI và 2 mã nước ngoài.

Tỷ trọng cổ phiếu Việt Nam trong rổ VNM ETF (28/02/2022) là 79.92%, còn lại là các nước khác như Đài Loan, Hàn Quốc, Nhật Bản!

VIII. Cách đầu tư ĐÚNG vào quỹ ETF

Bản chất của quỹ ETF là quỹ chỉ số. Tức là khi nhà đầu tư mua cổ phiếu kỳ vọng sẽ được hưởng lợi dựa vào sự tăng giá của chỉ số chung. Chúng ta sẽ mua theo 2 cách:

- Mua thông qua nhà tạo lập chỉ số (thị trường sơ cấp)

- Mua trực tiếp trên sàn (thị trường thứ cấp)

Đối với nhà đầu tư cá nhân, với số vốn nhỏ, thường sẽ mua sẵn trên sàn chứng chỉ quỹ ETF (giống mua cổ phiếu – trên thị trường sơ cấp) sẽ thuận lợi hơn. Nếu vốn lớn thì bạn mua thông qua nhà tạo lập để được giá chính xác nhất (khi đó sẽ bằng NAV)

Tuy nhiên với nhà đầu tư cá nhân, bạn có thể theo dõi giá chứng chỉ quỹ ETF phỏng theo chỉ số VN30 là E1VFVN30 tại đây. Khi đó, bạn chỉ có tài khoản chứng khoán giao dịch cổ phiếu bình thường là có thể mua được chứng chỉ quỹ ETF này.

Như ở bảng giá chứng khoán trên, ta thấy giá khớp lệnh gần nhất của E1VFVN30 là 10.710 đồng!

Khi bạn mua chứng chỉ quỹ ETF – Bạn kỳ vọng phần thưởng bạn nhận được tương ứng với mức tăng giảm của thị trường. Đây là 1 hình thức đầu tư rất tốt và hiệu quả trong lâu dài. Theo 1 số nghiên cứu xét về dài hạn nhiều chục năm – trung bình quỹ ETF sẽ mang lại 10%/năm.

Tuy nhiên, muốn nâng cao hiệu quả vượt trội thị trường – nên nhiều NĐT xu hướng đầu tư chủ động, để hạn chế nhược điểm của ETF.

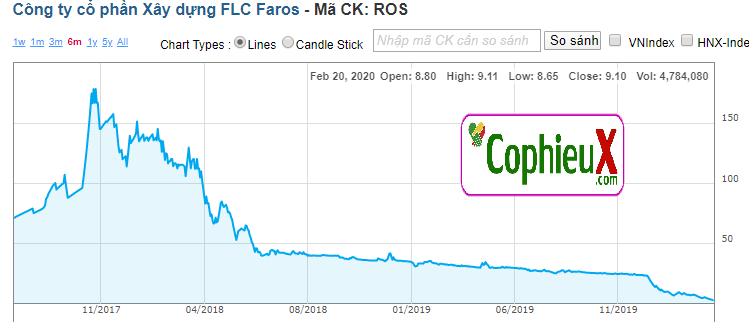

Ví dụ: Tại thời điểm Ngọ cập nhật bài này, ROS là 1 mã trong danh mục VN30 – do đó nó sẽ được mua bởi quỹ ETF như E1VFVN30. Lúc ROS được thêm vào rổ chỉ số, ROS ở vùng giá 70.000 đồng – Hiện tại ROS còn tầm 4.000 đồng! – Tất nhiên, ROS sẽ sớm bị loại trong kỳ tái cấu trúc tới đây – Tuy nhiên, ROS cũng khiến NĐT mất đi tầm 3%-4% tài sản, so với lúc thêm vào – một tổn thất không nhỏ!

Bởi ROS là câu chuyện con voi ở trong phòng – điều ai cũng thấy, tuy nhiên do điều lệ quỹ nên ROS mặc nhiên PHẢI được chấp nhận trong danh mục quỹ ETF

Do đó, nếu bạn có thời gian rảnh rỗi – Tầm khoảng 2 tiếng/1 năm – bạn hoàn toàn có thể thiết kế 1 danh mục đầu tư hiệu quả hơn thị trường chung.

Bạn hãy cùng Ngọ ngồi lại ở khóa học để chúng ta thiết kế 1 danh mục phù hợp với nhu cầu của bạn, giúp bạn có lợi nhuận cao hơn so với quỹ ETF trong dài hạn. Mời bạn tìm hiểu về khóa học:

Nguyễn Hữu Ngọ

Đào tạo chứng khoán & Tư vấn đầu tư

SĐT – Zalo: 096.774.6668

Chat Messenger: TẠI ĐÂY

Chat Zalo: TẠI ĐÂY

Học chứng khoán từ người thực chiến – Lãi 100 lần trong 25 năm!

Với chiến lược đầu tư thực chiến, bạn có thể gia tăng lợi nhuận 100 lần trong 25 năm. Cam kết 100% bạn biết cách đơn giản để đứng trong TOP 1% đến 5% nhà đầu tư giỏi nhất.

Cộng tác viên

Cộng tác viên