Nội dung bài viết gồm:

- Chỉ số P/B, P/BV là gì?

- Ưu nhược điểm của chỉ số P/B

- Công thức tính chỉ số P/B

- Ý nghĩa của chỉ số P/B

- P/B bao nhiêu là tốt?

- Minh họa về chỉ số P/B

Tặng 100+ Sách về đầu tư chứng khoán và cổ phiếu miễn phí: TẠI ĐÂY

I. Chỉ số P/B – P/BV là gì?

Chỉ số P/B là viết tắt của Price to Book Value Ratio (PBR), còn gọi tỷ số P/B, Hệ số P/B;

P/B là một công cụ của phương pháp phân tích cơ bản để định giá cổ phiếu

P/B là tỷ số thể hiện giá cổ phiếu gấp bao nhiêu lần tài sản ròng (ghi ở báo cáo tài chính) của doanh nghiệp.

Hay: Chỉ số P/B là số tiền phải trả cho 1 đồng vốn chủ sở hữu.

Nhà đầu tư nổi tiếng về phương pháp này là Walter Schloss…

Đầu tư bền vững & Lợi nhuận vượt trội!

Người ủy thác cho Ngọ đã có mức lãi TRUNG BÌNH MỖI NĂM GẤP 2.5 LẦN so với lợi nhuận kỳ vọng (CAPM). Happy Fund đã có mức lãi 8.5 LẦN trong 9 năm kể từ lúc bắt đầu hoạt động!

Khám phá hoạt động ủy thác hiệu quả này ngay! ⇒ Đọc bài chi tiết

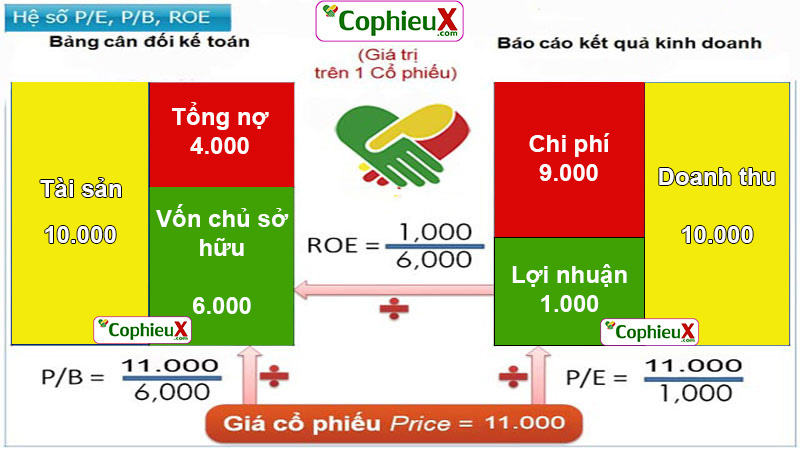

II. Công thức tính chỉ số P/B – P/BV – PB

Công thức:

P/B = Giá thị trường / Giá trị sổ sách của 1 cổ phiếu

Hay P/B = Vốn hóa công ty / Vốn chủ sở hữu

Trong đó:

P = Price = Market Price: Giá thị trường tại thời điểm giao dịch.

B = Book Value: Giá trị sổ sách của một cổ phiếu

Ví dụ:

Nếu giá của Vinamilk (VNM) là P =200.000 đồng và Giá trị sổ sách của 1 cổ phiếu (book value) là 20.000 đồng. Khi đó P/B VNM = 10, Nhà đầu tư sẵn sàng trả gấp 10 lần vốn chủ sở hữu của nó. Điều đó ngụ ý rằng, NĐT tin tưởng rất lớn về triển vọng tươi sáng và độ trường tồn của VNM. Hiểu đơn giản: Ta bỏ ra 5.000 đồng để mua tờ tiền 500 đồng (do tờ 500đồng seri đẹp, hàng độc… chẳng hạn)

Ngược lại: Taxi Mai Linh Miền Trung (mã MNC) có P = 4.500 đồng, giá trị sổ sách là BV = 11.500 đồng, khi đó P/BV = 0.4 ( = 4.500 / 11.500). Nhà đầu tư chỉ sẵn sàng trả 40% giá trị tài sản của MNC, do tin rằng tài sản thực tế của MNC thấp hơn nhiều giá trị sổ sách của nó, hoặc là MNC làm ăn có chẳng ra gì, tương lai mờ mịt.

III. Ưu điểm và nhược điểm của chỉ số PB

1. Ưu điểm của chỉ số P/B

- Vì BV thường có giá trị dương, nên có thể sử dụng P/B để định giá ngay cả những công ty làm ăn thua lỗ

- Vì BV thường ổn định hơn EPS, P/BV sẽ là một chỉ số tốt khi EPS quá biến động hơn là chỉ số P/E, PEG, EV/EBIT, EV/EBITDA, P/S…

- Chỉ sổ P/B rất phù hợp trong việc định giá những công ty có phần lớn tài sản có tính thanh khoản cao, như ngân hàng, công ty tài chính, bảo hiểm và các công ty đầu tư.

2. Nhược điểm của P/BV:

- Không phù hợp để định giá cổ phiếu của các công ty dịch vụ, nơi mà tài sản vô hình như con người, độ trung thành của khách hàng…

- Chỉ số P/BV sẽ không phải là một chỉ số tốt để so sánh các doanh nghiệp trong cùng ngành, do sự khác biệt về mô hình, chiến lược kinh doanh, phân khúc

- Không hiệu quả lắm ở những công ty tăng trưởng nhanh.

- Có thể bị làm ảo do nguyên tắc kế toán, như tài sản ngầm, tài sản ảo nhiều.

IV. Ý nghĩa của chỉ số P/B, Chỉ số P/B nói lên điều gì?

1. Ý nghĩa của chỉ số P/B thấp:

- Cổ phiếu đang bị định giá thấp

- Công ty đang gặp vấn đề (tài chính, kinh doanh…)

- Tài sản thực tế của công ty thấp hơn so với phần ghi ở sổ sách (BCTC)

2. Ý nghĩa của chỉ số P/B cao:

- Cổ phiếu đang định giá cao.

- Triển vọng công ty trong tương lai rất tốt.

- Công ty có nhiều tài sản ngầm đáng giá hơn nhiều như bất động sản, bằng sản chế, nắm cổ phần công ty khác.

V. Chỉ số P/B bao nhiêu là tốt và hợp lý?

Chỉ số P/B phụ thuộc vào lợi nhuận, tốc độ tăng trưởng, lợi thế cạnh tranh, độ an toàn hay rủi ro về mặt tài chính, ngành kinh doanh của doanh nghiệp, điều kiện vĩ mô như lạm phát, lãi suất, tốc độ tăng trưởng GDP của đất nước.

Khi các yếu tố của doanh nghiệp như nhau, thì chỉ số P/B càng thấp càng tốt.

Nếu hỏi chỉ số P/B bao nhiêu là tốt? Thì câu trả lời là không có câu trả lời tuyệt đối chính xác. Nhưng công ty có thiên hướng tăng trưởng, blue chip bền vững thường sẽ có chỉ số P/B rất cao. Ví dụ như P/B của VNM >10 (cuối năm 2017), hay của VIC (P/B =10). Những công ty có thiên hướng giá trị thì có P/B thấp như Vinasun (VNS) có P/B = 0.6, Hoàng Anh Gia Lai HAG có P/B =0.5. Nhưng có vài gợi ý sau để bạn có thể lọc ra những cổ phiếu tốt và tránh xa cổ phiếu xấu:

- Công ty tạm tạm, tăng trưởng năm được năm mất, thua lỗ, thiếu ổn định mà P/B cao (Ví dụ như P/B >1 chẳng hạn), P/B càng cao thì càng tránh xa.

- Thực tế tài sản có thực sự đáng giá hay không? Ví dụ công ty có quá nhiều hàng tồn kho, khoản phải thu thì chỉ sổ P/B càng dễ là số ảo, khi đó giá trị sổ sách (Book value – BV) thực tế thấp hơn rất nhiều dẫn đến P/B bị tăng lên.

- Yếu tố rủi ro của doanh nghiệp: như rủi ro về tài chính như Nợ,hay rủi ro về kinh doanh: khả năng xâm nhập ngành, rủi ro về quản trị như sự trung thực…

v.v…

Tuy nhiên, nếu nhà đầu tư chứng khoán chỉ thuần về sử dụng P/B, Ngọ sẽ đề xuất nhà đầu tư chỉ nên xem xét các doanh nghiệp có P/B < 1.5 Tất nhiên, bạn sẽ không có khả năng mua được những công ty tốt nhất như HPG, VNM, MWG, FPT nhưng bù lại bạn sẽ trách những anh chàng như ROS (khi viết bài này ROS > 150k)…

Nếu tính toàn cục thì P/B càng cao thì càng rủi ro hơn và ngược lại P/B thấp sẽ an toàn hơn, tuy nhiên nếu bạn không hiểu sâu về P/B bạn vẫn chết như thường. P/B cao thường gắn liền với công ty tăng trưởng, P/B thấp gắn liền với công ty giá trị. Tuy nhiên nếu bạn mua những công ty P/B thấp nhưng gặp vấn đề khó xoay chuyển tình thế hay những công ty có P/B quá cao nhưng triển vọng không quá tốt, bạn sẽ gặp rắc rối.

Thông thường, P/B từ 0.7-1.5 là bình thường. Khi bạn mua cổ phiếu có chỉ số P/B cao, hãy đảm bảo đó là những công ty chất lượng và tăng trưởng.

Ngoài ra, bạn có thể định giá dựa vào P/B quá khứ của chính doanh nghiệp với giả định chỉ số P/B không đổi, từ năm này qua năm khác. Tiến hành mua vào khi P/B thấp hơn đáng kể P/B trung bình quá khứ.

Tham gia khóa học chứng khoán của Ngọ, đảm bảo bạn sẽ tìm ra những cổ phiếu đạt các tiêu chí về FA, TA hiệu quả, khoa học và nhanh chóng – SĐT: 096.774.6668 Facebook: Ngo Nguyen

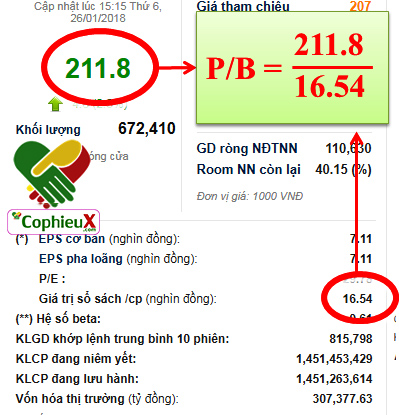

VI. Minh họa về chỉ số P/B

1. Chỉ số P/B của Vinamilk (mã VNM)

Nhận xét: Ngày 26/01/2018, BV của VNM là 16.54, trong khi giá P = 211.8 Khi đó P/BV =211.8/16.54 = 12.8

Thực tế từ trước đến giờ dù P/B của VNM luôn ở mức cao, nhưng VNM đã liên tục tăng giá từ khi niêm yết đến giờ, vì VNM là công ty tăng trưởng rất tốt và bền vững nên NĐT sẵn sàng trả tới 12.8 đồng cho 1 đồng vốn của VNM

2. Chỉ số P/B của ROS

Ngày 26/01/2018, P/B của ROS của rất cao P/B = 164/10.65 = 15.3 Nhưng ROS là công ty hoạt động kinh doanh chỉ ở mức tạm tạm, nhiều khoản trong báo cáo tài chính đáng ngờ. ROS đang có giá rất cao. ROS là cổ phiếu vượt quá xa giá trị, nên tránh xa.

3. Chỉ số P/B của VNS

Ngày 26/01/2018 VNS có BV = 24.78; P =15.2 nên P/B = 15.2/24.78=0.61. Điều này taxi Vinasun bị cạnh tranh bởi Uber và Grab, nên nhiều NĐT đánh giá tương lai của Vinasun u ám nên P/B thấp như vậy. Nếu bạn đánh giá VNS sẽ tiếp tục u ám thì VNS không đáng lắm để đầu tư nhưng nếu bạn đánh giá VNS sẽ chuyển từ u ám lên mức khá thôi thì bạn đã kiếm được khối tiền rồi đó. Chờ xem VNS sẽ như thế nào nhé?

VII. Những điều cần chú ý thêm về chỉ số P/B

1. Sự thay đổi P/B trong các sự kiện đặc biệt

Như vậy. Chỉ số P/B phản ánh số tiền nhà đầu tư bỏ ra so với vốn chủ sở hữu công ty, tức là mối quan hệ giữa giá thị trường và giá trị sổ sách.

Trong khi, giá cổ phiếu trên thị trường là thước đo của dòng tiền mà công ty sinh ra trong tương lai. Còn giá trị sổ sách (vốn chủ sở hữu) là một thước đo kế toán dựa trên lịch sử và hiện tại, tức là nó sẽ tăng hay giảm phụ thuộc vào lợi nhuận dương hay âm, công ty phát hành thêm cổ phiếu, việc trả cổ tức hay mua lại cổ phiếu.

Ví dụ thực tế trên TTCK Việt Nam: Mã DSN

Trước khi trả cổ tức: P = 60.000 đồng và cổ tức là 6.000 đồng, trong khi đó thì giá trị sổ sách DSN là B = 20.000 đồng.

- P/B = 60.000 đồng/20.000 đồng = 3

Sau khi trả cổ tức thì: P mới = 54.000 đồng (= 60.000 – 6.000), cổ tức 6.000 đồng, thì B mới = 14.000 đồng (20.000 – 6.000).

- Vậy P/B mới = 54.000/14.000 đồng = 3.85

Rõ ràng, chỉ 1 hành động của công ty thì chỉ số P/B đã tăng lên 30%.

DSN vẫn cứ là DSN thôi, tuy nhiên chỉ sau 1 ngày chia cổ tức nếu chỉ tính toán mỗi P/B thì đã tăng đến gần 30%!

2. Quan hệ giữa chỉ số P/B và ROE

Dù đã chia sẻ ở trên “P/B bao nhiêu là tốt”! Nhưng thực tế không có một con số cụ thể nào để đánh giá “P/B” tốt để đánh giá một cổ phiếu là thấp hơn giá trị thực. Mỗi ngành có đặc trưng tỷ lệ P/B khác nhau.

Mối quan hệ giữa P/B còn thể hiện bởi vốn hóa thị trường và vốn chủ sở hữu (tài sản ròng)

Vốn hóa thị trường là giá mà nhà đầu tư bỏ tiền ra mua toàn bộ công ty, và bằng giá 1 cổ phiếu nhân với tổng số lượng cổ phiếu đang lưu hành. Còn vốn chủ sở hữu thể hiện ở bảng cân đối kế toán nó thể hiện nếu công ty thanh lý hết công ty và trả hết nợ số tiền còn lại chính là giá trị sổ sách của DN.

Tỷ lệ P/B còn cung cấp cho nhà đầu tư chiến lược tìm kiếm cổ phiếu tăng trưởng với giá hợp lý, nên P/B sẽ được kết hợp với ROE (lợi nhuận trên vốn chủ sở hữu).

Một cổ phiếu khi P/B cao và ROE thấp được xem như là cổ phiếu vượt quá giá trị như ROS (giá 200).

Khi ROE tăng lên thì chỉ số P/B tăng lên. Đó là lý do giải thích tại sao khi P/B của mã DSN cao nhưng nó vẫn rất vững vàng và tăng giá rất mạnh, ROE của DSN rất lớn.

Thật tuyệt vời, khi xác định những thông số chung hoặc phạm vi cho chỉ số P/B, sau đó xem xét các yếu tố và các cách định giá khác để đánh giá doanh nghiệp và dự báo tiềm năng tăng trưởng của công ty.

Tỷ lệ P/B thấp được nhà đầu tư giá tri ưa chuộng, P/B cũng được sử dụng nhiều bởi nhà phân tích. Theo truyền thống, bất cứ giá trị P/B nào dưới 1 được xem là tiềm năng cổ phiếu giá trị, và khả năng cho thấy đây là cổ phiếu bị định giá thấp. Tuy nhiên, những nhà đầu tư giá trị cũng thường xem xét cổ phiếu có P/B<3 là chuẩn của họ.

3. Sự ảnh hưởng của tài sản vô hình lên chỉ số P/B

Chúng ta thấy P/B thể hiện 2 điều là Vốn hóa thị trường và vốn chủ sở hữu.

Khi nhà đầu tư mua cổ phiếu mà Vốn hóa thị trường > Vốn chủ sở hữu thì khi đó P/B>1. Điều đó thể hiện việc công ty sẽ tiếp tục thu về lợi nhuận hoặc tăng trưởng từ hoạt động kinh doanh của họ.

Ngược lại khi P/B<1 đồng nghĩa, công ty có tương lai bấp bênh, khó khăn về tài chính hoặc phá sản…

Với đặc trưng về nguyên tắc kế toán, không công nhận những giá trị vô hình như thương hiệu vào giá trị sổ sách (Book value), trừ việc doanh nghiệp được mua lại. Và chi phí được hoạch toán vào chi phí liên quan để tạo ra tài sản vô hình của công ty được mua lại.

Nhiều chi phí khác như R&D dù bỏ ra chi phí để sáng tạo nội dung nhằm mang về lợi nhuận trong tương lai, nhưng kế toán có cách tiếp cận thận trọng, nên nó không ghi nhận kết quả trong tương lai, giá trị của tiền bản quyền, dẫn đến sự sai khác của vốn hóa thị trường và vốn chủ sở hữu. Hay thậm chí miếng đất mua cách đây 10 năm, giá đất có thể tăng nhưng giá trị sổ sách vẫn giữ nguyên, trừ khi doanh nghiệp thực hiện biện pháp đánh giá lại giá trị sổ sách.

Trong một môi trường kinh doanh biến đổi nhanh chóng như hôm nay, thì P/B chỉ là một chỉ số định giá trong nhiều chỉ số cần xem xét khi định giá doanh nghiệp, cần phải kết hợp với các chỉ số tài chính khác.

Nhà đầu tư cũng cần xem xét kèm các yếu tố định tính và định lượng để ra những quyết định đầu tư sáng suốt và mang lại lợi nhuận.

Kết luận:

- P/B chính là số tiền phải trả cho 1 đồng vốn

- P/B = Giá trị trường/ Giá trị sổ sách 1 cổ phiếu

- Nếu mọi yếu tố khác như nhau thì P/B càng thấp càng tốt

- Nên kết hợp với các chỉ số khác để định giá tốt hơn

Xem thêm:

- Chỉ số P/E là gì? Hiểu tất tần tật về chỉ số P/E

- Chỉ số ROE là gì? Hiểu trọn vẹn về chỉ số ROE

- Chỉ số ROA là gì? Hiểu từ A đến Z vầ chỉ số ROA

- 5 bài viết về cổ tức để hiểu đầy đủ và bản chất, định giá theo cổ tức

- Nến Nhật và các mẫu hình đảo chiều có độ chính xác cao

Nguyễn Hữu Ngọ

Đào tạo chứng khoán & Tư vấn đầu tư

SĐT – Zalo: 096.774.6668

Chat Messenger: TẠI ĐÂY

Chat Zalo: TẠI ĐÂY

Học chứng khoán từ người thực chiến – Lãi 100 lần trong 25 năm!

Với chiến lược đầu tư thực chiến, bạn có thể gia tăng lợi nhuận 100 lần trong 25 năm. Cam kết 100% bạn biết cách đơn giản để đứng trong TOP 1% đến 5% nhà đầu tư giỏi nhất.

Cộng tác viên

Cộng tác viên