South Sea Bubble là câu chuyện kinh điển về cơn sốt đầu tư cách đây 300 năm, ta sẽ tìm hiểu South Sea Bunbble là gì? Những lý do hình thành cơn sốt và những bài học đáng giá xoay quanh cơn sốt lưu truyền hậu thế này. Đến nỗi New-ton đã từng thốt lên rằng:

South Sea Bubble là gì? Và câu chuyện lưu truyền hậu thế của Ngài Newton

Và với bộ óc vĩ đại của nhà khoa học Isaac Newton – nhưng ông lại thất bại trên thị trường chứng khoán và thua lỗ nặng nề với cơn sốt South Sea Bubble. Trong lĩnh vực đầu tư, với “sự nổi tiếng của cả 2” nên nó sẽ song hành mãi cho hậu thế.

Dựa vào cuốn sách Nhà đầu tư thông minh – của Benjamin Graham, được kể câu chuyện bong bóng South Sea Bubble như sau:

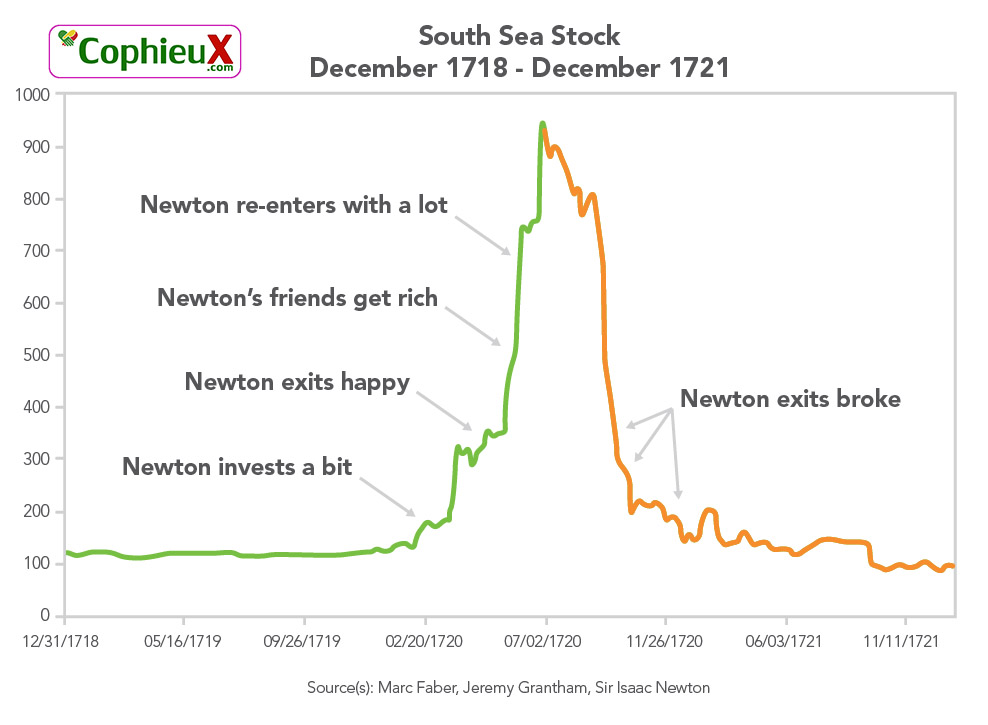

“Vào mùa xuân năm 1720, ngài Isaac Newton lúc đó nắm giữ cổ phiếu của South $SEA – cổ phiếu nóng nhất Anh Quốc.

Nhìn xung quanh thấy thị trường sốt lên một cách điên rồ, lãi được 100% nhờ giá tăng, ông quyết định bán cổ phiếu của South $SEA ra, $THU về lợi nhuận 7,000 pounds sterling (tương đương 1.5 triệu $USD ngày nay).

Vài tháng sau khi chốt lời, nhìn bạn bè lãi lớn từ cổ phiếu South $SEA Co. sau khi cổ phiếu này tăng tiếp lên 1,000 bảng, Newton tiếp tục dồn hết gia sản của ông mua vào gấp 3 lần lượng cổ phiếu South $SEA Co. ở giá cao và mất 20,000 bảng sau đó (tương đương 3 triệu $USD ngày nay).

Tán gia bại sản ở độ tuổi gần 80, kể từ đó cho đến khi qua đời, Newton đã cấm tất cả mọi người trong nhà không được nhắc về cổ phiếu South $SEA Co. nữa…

Đầu tư bền vững & Lợi nhuận vượt trội!

Người ủy thác cho Ngọ đã có mức lãi TRUNG BÌNH MỖI NĂM GẤP 2.5 LẦN so với lợi nhuận kỳ vọng (CAPM). Happy Fund đã có mức lãi 8.5 LẦN trong 9 năm kể từ lúc bắt đầu hoạt động!

Khám phá hoạt động ủy thác hiệu quả này ngay! ⇒ Đọc bài chi tiết

Trong chứng khoán không phải cứ thông minh là kiếm được tiền, một tính cách rõ ràng và không cuốn vào đám đông sẽ giúp bạn sinh lãi nhiều hơn.

Lý do xảy ra và quá trình phát triển South Sea Bubble là gì?

Sách về South Sea Bubble

Năm 1711, mọi chuyện bắt đầu khi công ty “The South Sea Company” được thành lập ở Anh. Đây mà hợp tác quan hệ công tư, nhằm 2 mục đích chính:

- Kiểm soát và giảm nợ quốc gia

- Giúp nước Anh tăng cường thương mại, và thu lợi nhuận ở Châu Mỹ.

Để làm được mục tiêu trên, công ty được phép độc quyền ở một số khu vực và hoạt động kinh doanh vào năm 1913.

Và công việc hấp dẫn nhất, đó là buôn bán nô lệ ở châu Phi cho Tây Ban Nha và Bồ Đào Nha. “Công việc làm ăn này” rất hiệu quả, và mang lại lợi nhuận siêu khủng trong quá khứ, và công chúng Anh tin tưởng điều này sẽ tiếp diễn và tăng lên nhanh chóng. Và người Anh nghĩ rằng việc buôn bán này sẽ bắt đầu một cách nghiêm túc khi chiến tranh Kế Vị Tây Ban Nha kết thúc.

Công ty South Sea, bằng đề xuất cho những người mua cổ phiếu mức lãi suất 6% – đây được xem là mức lãi rất cao so với thời bấy giờ. Hiệp ước Utrecht (1913) xác nhận chiến tranh kết thúc, nhưng chuyện thương mại bùng nổ đã không xảy ra.

Tây Ban Nha chỉ cho phép Anh giao dịch với những giới hạn nghiệm ngặt, cuối cùng chỉ cho 1 tàu/năm và đánh thuế nhập khẩu nô lệ cao. Rõ ràng, điều này không thể đảm bảo lợi nhuận được.

Năm 1718, Vua George lên nắm quyền ở công ty, và điều này làm tăng giá cổ phiếu – khi tạo được niềm tin bằng sự đồng ý của Quốc Vương.

Rồi công ty trả lãi 1%/năm – việc tăng giá trước đó đã lung lay, vì công ty không thực sự kiếm lợi nhuận. Nhưng những người nội bộ bắt đầu khuyến khích – thậm chí hối lộ – để bạn bè họ mua cổ phiếu và đẩy giá cao hơn nữa và giữ nhu cầu ở mức cao.

Năm 1720, quốc hội cho phép công ty mua khoản nợ quốc gia, đi kèm với sự đảm bảo là lãi suất khoản nợ ở mức thấp.

Ý tưởng: công ty sẽ sử dụng số tiền kiếm được từ việc bán cổ phiếu ngày càng tăng để trả lãi cho khoản nợ. Hoặc tốt hơn nữa, hoán đổi trực tiếp các cổ phiếu để lấy lãi nợ.

Cổ phiếu bán chạy như tôm tươi, giá đẩy lên cao và nhu cầu về cổ phiếu tăng lên. Đến tháng 8 năm 1720, giá cổ phiếu đạt mức đáng kinh ngạc £1000.

Cổ phiếu tăng nhanh lại thúc đẩy người mua hơn nữa, và tạo nên cơn sốt Biển Nam – South Sea Bubble.

Sau đó, vào tháng 9 năm 1720, một số người cho rằng một thảm họa không thể tránh khỏi đã xảy ra. Bong bóng vỡ.

Các cổ phiếu giảm mạnh, xuống còn 124 bảng Anh vào tháng 12, mất 80% giá trị vào thời kỳ đỉnh cao.

Hàng nghìn nhà đầu tư bị hủy hoại, mất mát tài sản năng, số vụ tự tử gia tăng rõ rệt và sự tức giận và bất bình lan rộng trên đường phố London với việc công chúng yêu cầu một lời giải thích.

Trong cơn cuồng loạn thì chẳng thể giải thích được điều gì đúng đắn cả. Hạ viện, để hợp lòng dân, đã khôn ngoan kêu gọi một cuộc điều tra và khi quy mô tuyệt đối của tham nhũng và hối lộ được khai quật, nó đã trở thành một vụ bê bối tài chính và quốc hội.

Tất nhiên không phải ai cũng dính “tinh thần động vật”, hay nhìn chuyện này theo “tính bầy đàn”. Archibald Hutcheson – một người viết sách nhỏ – đã cực kỳ chỉ trích kế hoạch này ngay từ đầu, và nghĩ rằng giá trị thực tế cổ phiếu tầm 200 bảng Anh. Tất nhiên khi cơn cuồng loạn diễn ra chẳng ai tin anh ấy cả vì nó thấp đến nực cười so với mức giá trên trời đang diễn ra trên thị trường, điều này sau đó hóa ra là đúng!

Trong thời kỳ bong bóng này, khoảng 200 công ty “bong bóng” được tạo ra, và nhiều công ty là lừa đảo. Nhưng có những công ty tồn tại đến ngày nay như Royal Exchange và London Assurance, riêng The South Sea Company vẫn kinh doanh đến năm 1853, sau khi tái cấu trúc.

Từ Lý thuyết đứng sau South Sea Bubble là gì?

Sự kiện South Sea Bubble chỉ là một trong vô vàn bong bóng tài sản trên toàn cầu nói chung. Nhưng điều thú vị là sự lặp đi lặp lại từ quá khứ đến hiện tại, từ nước này đến nước khác.

Từ bong bóng Củ hoa Tulip đến bong bóng và sụp đổ 1929, trước đây là bong bóng Internet. Đó là những bong bóng nổi tiếng nhiều người biết đến.

Không ở đâu xa, ngay ở Việt Nam bong bóng chứng khoán năm 2007, thậm chí 1 phần nào đó diễn ra vào đỉnh điểm tháng 4/2022 khiến năm 2022 giảm mạnh. Và đối với đại đa số người dân Việt Nam đó là bong bóng bất động sản.

Tất nhiên ở đằng sau bong bóng, thường có 1 lý thuyết chung để giải thích – đó là lý thuyết kẻ ngốc hơn. Bởi con người thường xem mình thông minh hơn người khác – giá cao vẫn cứ mua, miễn tồn tại một thằng ngốc sẵn sàng mua lại giá cao hơn tài sản đó.

Và lý thuyết đó được đặt tên là: Lý thuyết kẻ ngốc hơn.

Bạn đọc bài: Bong bóng là gì? Dấu hiệu của bong bóng – khi đó bạn hiểu hơn nguyên nhân xảy ra bong bóng, cũng như giải thích phần nào lý thuyết đứng sau South Sea Bubble

Bài học rút ra từ sự kiện South Sea Bubble là gì?

Những cơn sốt rồi lụi tàn đến rồi đi. Nó không chỉ mang đi tài sản tích cóp của nhiều người thời đó mà lợi ích của nó là mang lại cho thế hệ hậu thế sự hiểu biết và thấu cảm trong quyết định đầu tư của mình. Từ sự kiện South Sea Bubble ta có thể rút ra những bài học sau:

Bài học 1: Không cảm tính khi đầu tư

Bản thân Ngọ thấy con người là cảm tính, rất dễ phấn khích với hứa hẹn về lợi nhuận phi thường (lúc đầu là 6%, sau thì giá tăng càng phấn khích hơn). Và khi để cảm tính xâm chiếm – nhà đầu tư sẽ khó đánh giá nghiêm túc những rủi ro liên quan.

Họ dễ dàng chạy theo xu hướng thị trường mù quáng và nghe những tin đồn vô căn cứ, hay thích nghe những câu chuyện hấp dẫn, rồi dẫn kết kết quả tai hại.

Ở đây, Ngọ muốn đề cập là bạn cần ra quyết định đầu tư dựa trên những sự kiện chắc chắn và dữ liệu đáng tin cậy, kèm với nó là phân tích cẩn thận.

Bài học 2: Hiểu sự minh bạch thông tin

Sự minh bạch thông tin, tính chính xác và quan tâm người nội bộ (bộ máy lãnh đạo công ty), là một trong những nguyên tắc cần chú ý trong đầu tư. Một cơn bong bóng, ngoài sự điên rồ của đám đông – cũng dễ phơi bày sự nguy hiểm của thông tin sai lệch và hành vi lừa dối. Đừng bị cảm dỗ bởi những lời đường mật và hứa hẹn, đừng quan tâm đến những câu chuyên rỉ tai.

Như thế ta sẽ sống an nhiên, và tiếp cận đầu tư với một tinh thần sáng suốt và đầu tư mang lại kết quả lợi nhuận nhiều hơn.

Bài học 3: Đa dạng hóa

Hãy đa dạng hóa. Bản thân Ngọ chưa bao giờ mua ít mã cả, Ngọ thích đa dạng hóa một cách tương đối. Nếu bạn bỏ hết trứng vào 1 giỏ, dù có xác suất nhỏ là rủi ro thôi. Nhưng nếu nó xảy ra, bạn sẽ thiệt hại nặng nề. Điều gì xảy ra khi hết tiền của bạn vào cổ phiếu South Sea – tôi tin kết cục bạn sẽ giống ngài Newton của chúng ta.

Ngọ đã từng gặp một người bạn Ngọ đã thua lỗ 800 triệu chứng khoán – khi vào cơn sốt chứng khoán 2022, và rất ghét người đề cập đến chứng khoán.

Ngọ cũng từng biết người “kẹp” nặng mảnh đất, gần nhà Ngọ chưa đầy 150m. Cơn sốt đang lên thật hút lòng tham, nó hấp dẫn làm sao. Tuy nhiên người cuối cùng – và thường sẽ là số đông sẽ là ngậm trái đắng. Hãy nhớ, một cơn sốt chỉ một số ít được hưởng lợi thôi.

Bài học 4: Sự khiêm tốn

South Sea Bubble đã dạy chúng ta tầm quan trọng của sự khiêm tốn và tiết độ. Sự hấp dẫn của lợi nhuận nhanh chóng và nỗi sợ bỏ lỡ có thể làm lu mờ khả năng phán đoán và dẫn đến các quyết định bốc đồng.

Kiên nhẫn, kỷ luật và tầm nhìn dài hạn là những đức tính cần phải rèn luyện trong suốt quá trình đầu tư. Khi đó, dù người ta dèm pha “ngu ngốc”, “không thức thời” như anh chàng Archibald Hutcheson ở trên, đã ở ngoài cơn cuồng loạn South Sea Bubble – nơi mà Newton và gần ½ thành viên quốc hội Anh phải trả giá.

Học chứng khoán từ người thực chiến – Lãi 100 lần trong 25 năm!

Với chiến lược đầu tư thực chiến, bạn có thể gia tăng lợi nhuận 100 lần trong 25 năm. Cam kết 100% bạn biết cách đơn giản để đứng trong TOP 1% đến 5% nhà đầu tư giỏi nhất.

Cộng tác viên

Cộng tác viên