Ai cũng biết Warren Buffett. Nhưng nhiều người không biết Walter Schloss là ai. Dù 2 ông là bạn và Buffett gọi Schloss là nhà đầu tư siêu đẳng; họ cũng là đồng nghiệp dưới trướng người thầy Benjamin Graham vĩ đại.

Warren Buffett trìu mến gọi Walter Schloss là Walter vĩ đại. Buffett nói về Walter Schloss như thế này:

Khi Warren Buffett coi ông là siêu sao đầu tư, thì ta rất đáng để học hỏi ông rất nhiều.

Walter Schloss là ai? Cuộc đời của nhà đầu tư siêu đẳng

Walter Schloss sinh năm 1916 trong một gia đình Do Thái nghèo. Người đàn ông tài năng này chưa bao giờ học đại học vì hoàn cảnh gia đình khó khăn.

Sinh trưởng trong thời buổi Đại khủng hoảng đã ít nhiều ảnh hưởng đến cách suy nghĩ của Walter. Ông thường nói: “Tôi không thích mất tiền” trong nhiều bài báo và bài phát biểu được ghi âm lại.

Ông bắt đầu làm việc ở Phố Wall năm 1934, lúc đó Walter 18 tuổi. Cuối những năm 1930, Schloss tham gia các lớp học đầu tư từ Benjamin Graham – thầy của Warren Buffett. Schoss hơn Buffett 14 tuổi và ông gặp Buffett lần đầu khi làm việc cho quỹ của Graham.

Khi Graham tuyên bố nghỉ hưu thì Schloss thành lập công ty đầu tư của riêng mình vào năm 1955.

Schloss làm việc một mình, không có một trợ lý, thư ký hay nhà phân tích nào cả. Mãi cho đến năm 1960, con trai ông – Edwin Schloss – tham gia cùng ông, và trở thành cộng sự cho đến 2002 – khi ông về hưu ở tuổi 85.

Đầu tư bền vững & Lợi nhuận vượt trội!

Người ủy thác cho Ngọ đã có mức lãi TRUNG BÌNH MỖI NĂM GẤP 2.5 LẦN so với lợi nhuận kỳ vọng (CAPM). Happy Fund đã có mức lãi 8.5 LẦN trong 9 năm kể từ lúc bắt đầu hoạt động!

Khám phá hoạt động ủy thác hiệu quả này ngay! ⇒ Đọc bài chi tiết

Schloss đã có một cuộc đời thú vị, vui vẻ đáng ngưỡng mộ. Ông qua đời ngày 19 tháng 2 năm 2012, thọ 95 tuổi!

Hiệu quả đầu tư của Walter Schloss

Không phải ai cũng biết Walter Schloss là một nhà đầu tư xuất sắc.

Trong suốt 45 năm, quỹ của ông đạt được lợi nhuận gộp trung bình 20,4%/năm. So với S&P 500 mang lại lợi nhuận 10% mỗi năm trong cùng thời kỳ.

Nếu những con số phần trăm trên chưa đủ ấn tượng với bạn thì hãy nhìn vào con số biết nói dưới đây:

Quy mô quỹ của Schloss từ 100.000 đô la lên 130 triệu đô la.

“Nhà đầu tư không bao giờ làm mất tiền”

Mặc dù điều hành một quỹ đầu tư rất thành công nhưng Walter lại có lối sống rất thoải mái.

Walter Schloss thường chỉ làm việc từ 9 giờ 30 sáng đến 4 giờ 30 chiều, đây chắc là niềm mơ ước của bất kỳ ai!

Có vẻ như không cần phải có một văn phòng sang trọng mới có thể đầu tư tốt. Nổi tiếng là người tiết kiệm, ông làm việc trong một văn phòng nhỏ chỉ có một phòng, không có máy tính hay internet trong suốt sự nghiệp của mình.

Schloss không sử dụng các mối quan hệ hay thông tin nội bộ. Ý tưởng đầu tư của ông sinh ra từ việc đọc hàng ngàn báo cáo tài chính.

“Khi tôi mua một cổ phiếu, tôi không bao giờ đến thăm hay nói chuyện với ban quản lý vì tôi nghĩ rằng các số liệu tài chính của một công ty đủ tốt để kể câu chuyện. Ngoài ra, ban quản lý luôn nói điều tốt về công ty, điều này có thể ảnh hưởng đến nhận định của tôi.

Tôi biết rất nhiều nhà đầu tư giỏi thích nói chuyện với ban quản lý và đến thăm các công ty, nhưng đó không phải là tôi. Tôi không thích kiểu căng thẳng đó, và nếu phải chạy khắp nơi thăm nhiều công ty như vậy thì vài năm sau tôi đã chết rồi!”

Ông không bao giờ tập trung quá nhiều vào tin tức thị trường và dữ liệu kinh tế chung, vì chúng luôn khiến nhà đầu tư lo lắng. Phong cách đầu tư này đã giúp ông sống vui vẻ, ngủ ngon vào ban đêm và tận hưởng cuộc sống.

Quy tắc đầu tư của Walter Schloss

Triết lý của Walter Schloss không gì khác ngoài 16 quy tắc đầu tư được ông tuân theo để kiếm tiền trên thị trường chứng khoán. Đây có thể gọi là bảng checklist nằm lòng của Walter. Vì ông đã tuân theo chúng suốt sự nghiệp đầu tư của mình.

Thật may mắn khi ông cũng khá thích viết lách. Ông có viết một cuốn sách có tựa đề: Nhà đầu tư thông minh: Nghệ thuật đầu tư giá trị và biên độ an toàn.

Năm 1994, Walter Schloss đã đánh máy 16 nguyên tắc đầu tư của mình như sau:

Quy tắc số 1

Giá cả là yếu tố quan trọng nhất cần sử dụng khi so sánh với giá trị.

Chính ông đã nói:

Quy tắc số 2

Cố gắng tính toán giá trị của công ty. Hãy nhớ rằng cổ phiếu đại diện cho một phần của doanh nghiệp và không chỉ là một mảnh giấy.

Là người thực hành tốt các chiến lược giá trị cổ điển của Graham, Schloss cam kết nắm giữ những cổ phiếu đang giao dịch thấp hơn giá trị nội tại của chúng.

Quy tắc số 3

Sử dụng giá trị sổ sách làm điểm khởi đầu và xác định giá trị doanh nghiệp. Đảm bảo rằng khoản nợ thấp hơn vốn chủ sở hữu.

Walter thường nói rằng: “Chúng tôi chỉ mua cổ phiếu giá rẻ.”

Không phải tất cả các cơ hội đầu tư giá trị đều được tạo ra như nhau và nhà đầu tư thực sự phải tập trung vào những gì tốt nhất hiện có để mang lại lợi nhuận cao hơn thị trường.

Quy tắc số 4

Hãy kiên nhẫn. Cổ phiếu không tăng giá ngay lập tức.

Có lẽ nhiều nhà đầu tư đã nghe đến việc kiên nhẫn và kỷ luật trong đầu tư. Tuy nhiên, để có sự kiên nhẫn sắt đá như là Walter thì không phải ai cũng làm được.

Quy tắc số 5

Đừng mua theo lời khuyên. Hãy để các chuyên gia làm điều đó, nếu họ có thể. Đừng bán khi có tin xấu.

Quy tắc số 6

Đừng sợ cô đơn nhưng hãy chắc chắn rằng phán đoán của bạn là đúng. Bạn không thể chắc chắn 100% nhưng hãy cố gắng tìm ra điểm yếu trong suy nghĩ của mình.

Quy tắc số 7

Hãy can đảm tin tưởng khi bạn đã đưa ra quyết định.

Mẹ nói rằng tôi có hai con nhỏ và không nên mạo hiểm. Ơn giời, cả hai chúng tôi đều hài lòng vì cô ấy đã hoàn toàn sai.”

Ngay cả người thầy Graham cũng cho rằng đó không phải là thời điểm tuyệt vời.

Tôi vô cùng ngưỡng mộ Graham – và tôi bắt đầu bước chân vào lĩnh vực kinh doanh vào đúng thời điểm mà ông ấy nói rằng thị trường đang quá cao. Bạn thực sự phải kiên định với quan điểm của mình cho dù người khác nghĩ gì.”

Quy tắc số 8

Hãy có một triết lý đầu tư và cố gắng làm theo nó.

Quy tắc số 9

Đừng quá vội vàng bán. Nếu cổ phiếu đạt đến mức giá mà bạn cho là hợp lý thì bạn có thể bán nhưng thông thường vì cổ phiếu tăng giá, chẳng hạn như tăng 50%, nên mọi người nói hãy bán nó và bạn sẽ tăng lợi nhuận.

Trước khi bán, hãy cố gắng đánh giá lại công ty một lần nữa và xem cổ phiếu được bán ở đâu so với giá trị sổ sách của nó. Hãy đánh giá mức độ của thị trường chứng khoán. Doanh thu có thấp và tỷ lệ P/E có cao không? Thị trường chứng khoán có cao không? Mọi người có rất lạc quan không?

Thời điểm bán là một phần quan trọng của đầu tư giá trị. Hầu hết nhà đầu tư đều muốn mua đáy, bán đỉnh. Tuy nhiên, ngay cả Walter cũng khó để đạt được thành công như vậy.

“…vì chúng tôi bán trên quy mô lớn nên hầu hết cổ phiếu chúng tôi bán đều tăng giá cao hơn mức chúng tôi đã bán. Bạn biết đấy, bạn không bao giờ đạt được mức cao và bạn không bao giờ đạt được mức thấp.”

“Chúng tôi sở hữu Southdown. Đó là một công ty xi măng.

Chúng tôi đã mua rất nhiều ở mức 12.5. Ừ, điều này thật tuyệt vời. Và chúng tôi đã nhân đôi số tiền của mình và bán nó với giá khoảng 28 đô la, 30 đô la một cổ phiếu và điều đó khá tốt trong 2 năm.

Thời gian sau, tôi nhìn lại thì nó có giá 70 đô la một cổ phiếu. Vì vậy, ta nên khiêm tốn vì một số sai lầm của mình. Nhưng chúng tôi chỉ cảm thấy rằng ở mức đó, bạn biết đấy, nó không hề rẻ.”

Nhưng đôi khi bạn phải tận dụng cơ hội để bán rồi nói OK, nó sẽ lên cao hơn.

Như người ta thường nói, một cổ phiếu được mua tốt thì việc bán được giải quyết một nửa. Tôi nghĩ Ben là chuyên gia trong lĩnh vực đó.”

Quy tắc số 10

Khi mua một cổ phiếu, tôi thấy việc mua ở gần mức giá thấp trong vài năm qua sẽ rất hữu ích. Một cổ phiếu có thể tăng cao tới 125 và sau đó giảm xuống 60 và bạn cho rằng nó hấp dẫn. Ba năm trước khi cổ phiếu được bán ở mức giá 20, điều này cho thấy nó có một số lỗ hổng trong đó.

Quy tắc số 11

Cố gắng mua tài sản với giá chiết khấu thay vì mua thu nhập. Thu nhập có thể thay đổi đáng kể trong một thời gian ngắn. Thông thường tài sản thay đổi chậm. Người ta phải biết nhiều hơn về một công ty nếu người ta mua thu nhập.

Quy tắc số 12

Lắng nghe ý kiến từ những người bạn tôn trọng. Điều này không có nghĩa là bạn phải chấp nhận chúng. Hãy nhớ rằng đó là tiền của bạn và nói chung, giữ tiền khó hơn kiếm tiền. Một khi bạn đã mất đi rất nhiều tiền thì rất khó để kiếm lại được.

Tôi đề cập đến trái phiếu đường sắt bị phá sản và một vài thứ khác mà chúng tôi sở hữu.

Anh ta nói: “Tôi không thể chịu đựng được khi biết anh sở hữu những loại cổ phiếu đó. Tôi phải rút khỏi quan hệ đối tác.”

Anh ta qua đời khoảng một năm sau đó. Đó là một trong những lý do khiến chúng tôi không muốn cung cấp thông tin cụ thể cho mọi người.”

Quy tắc số 13

Cố gắng đừng để cảm xúc ảnh hưởng đến phán đoán của bạn. Sợ hãi và tham lam có lẽ là những cảm xúc tồi tệ nhất liên quan đến việc mua và bán cổ phiếu.

Walter cho rằng bí mật lớn về sự thành công của ông, và những nhà đầu tư siêu đẳng còn lại là không ai trong số họ hút thuốc:

Quy tắc số 14

Hãy nhớ đến lãi kép. Ví dụ: nếu bạn có thể kiếm được 12%/năm và tái đầu tư số tiền đó, bạn sẽ nhân 2 số tiền của mình sau 6 năm.

Hãy nhớ quy tắc 72. (Hoặc 70)

Lấy 72 chia cho tỷ suất sinh lời, sẽ cho bạn biết số năm để nhân đôi số tiền của bạn.

Quy tắc số 15

Thích cổ phiếu hơn trái phiếu. Trái phiếu sẽ hạn chế lợi nhuận của bạn và lạm phát sẽ hạn chế sức mua của bạn.

Quy tắc số 16

Hãy cẩn thận với đòn bẩy. Nó có thể phản tác dụng.

Bản thân Walter Schloss đã cố gắng giải thích việc đầu tư như sau:

Như Benjamin Graham đã nói: “Thị trường ở đó để phục vụ bạn chứ không phải để hướng dẫn bạn!”

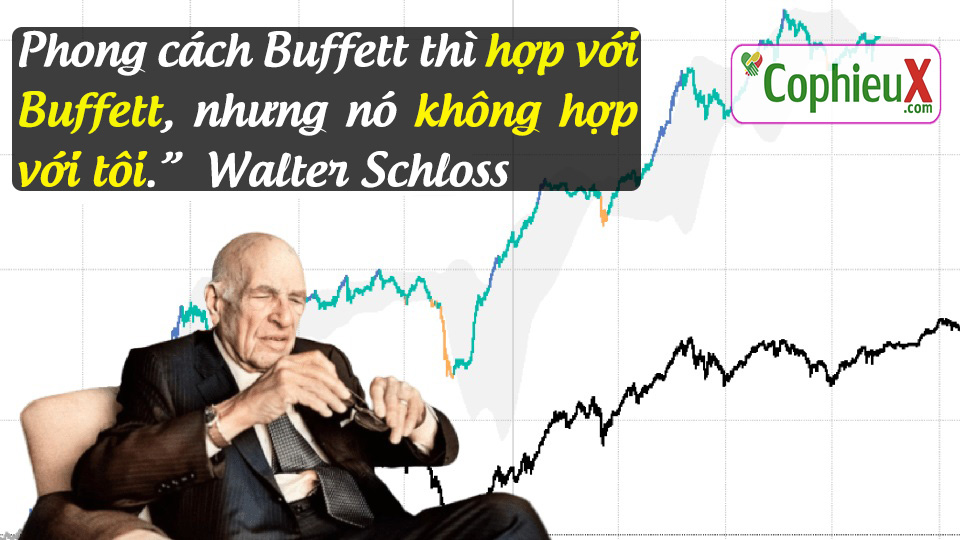

Và quan trọng hơn hết chính là hiểu rõ chính mình. Cùng là học trò của Graham, nhưng phương pháp của Walter và Buffett cũng có những điểm khác nhau. Phong cách đầu tư của Walter thuần túy là Benjamin Graham.

Học chứng khoán từ người thực chiến – Lãi 100 lần trong 25 năm!

Với chiến lược đầu tư thực chiến, bạn có thể gia tăng lợi nhuận 100 lần trong 25 năm. Cam kết 100% bạn biết cách đơn giản để đứng trong TOP 1% đến 5% nhà đầu tư giỏi nhất.

Cộng tác viên

Cộng tác viên