Chào nhà đầu tư!

Điều thú vị việc mỗi năm tôi viết 1 bức thư, là tôi có thể nhìn lại xuyên suốt hành trình phát triển của mình. Những tiến bộ, những sai lầm và góc nhìn về thị trường chứng khoán để đầu tư thắng lợi bền vững hơn.

Đây là lá thư số 11 tôi viết về Happy-Fund, và lá thư thứ 7 hàng năm. Và điều thú vị, là tôi có thể đọc lại những lá thư đầu tư của mình và xem xét sự tiến bộ trong tư duy và phong cách đầu tư.

Ngay cả bản thân cá nhân tôi, tôi vẫn thấy sự tiến bộ xuyên suốt việc thực hành đầu tư của bản thân. Đó là cái hay nhất của việc ghi lại những suy nghĩ của mình qua từng năm mà trí nhớ con người không thể nhận diện ra.

(Ngoài lề: Đại học Berlin Franz von Liszt: ¼ thông tin nhớ lại của các nhân chứng đáng tin cậy tại tòa là sai lệch)

Mỗi lá thư có thể xem là giống như là nhật ký để tôi nhìn lại mình. Và bản thân thấy mình giỏi hơn đáng kể so với 5 năm trước. Điều này không chỉ thể hiện ở kết quả mà là tâm thế đầu tư, điều cốt lõi cho một định hướng 50 năm.

Định hướng 50 năm thường là phù phiếm, tuy nhiên khi Happy-Fund ra đời 6 năm qua, tôi đã cố gắng đi trên con đường đấy, dù thị trường chứng khoán có nhiều lúc gập ghềnh và thăng hoa.

Năm 2021 – gói gọn trong chủ đề: “Đầu tư và phượt”, khi điều này giúp tôi một góc nhìn về doanh nghiệp mạnh mẽ hơn.

Đầu tư bền vững & Lợi nhuận vượt trội!

Người ủy thác cho Ngọ đã có mức lãi TRUNG BÌNH MỖI NĂM GẤP 2.5 LẦN so với lợi nhuận kỳ vọng (CAPM). Happy Fund đã có mức lãi 8.5 LẦN trong 9 năm kể từ lúc bắt đầu hoạt động!

Khám phá hoạt động ủy thác hiệu quả này ngay! ⇒ Đọc bài chi tiết

1. Tình hình thị trường và hoạt động của Happy-Fund

1.1 Về Happy-fund

Đối với Happy-fund, đây là một năm có kết quả rất tốt cả về giá trị tuyệt đối và tương đối khi hiệu quả hơn so Vn-index, dù triết lý đầu tư Happy-fund thiên về tính phòng thủ.

Để nói rõ hơn về triết lý phòng thủ thì nó có xu hướng sẽ giảm ít hơn khi thị trường giảm mạnh, và cái giá của nó là sẽ tăng ít hơn khi thị trường thăng hoa.

Trong 1 năm riêng lẻ, chẳng có điều gì giải thích đúng cho kết quả trên, nhưng góp phần vào hiệu quả đó là do Happy-fund định hướng nắm 100% cổ phiếu toàn thời gian (trừ những lúc quá đắt đỏ). Dù vậy, Happy-fund chỉ nắm trung bình từ 85% tài sản ở dưới dạng cổ phiếu.

Điều này, thú vị ở triết lý đầu tư khi chúng ta chuyển hướng từ định hướng sang thực tế thật sự không dễ dàng về tâm lý. Ta nên hài lòng vì trước đây ta nắm đến 30-40% tiền mặt, thì bây giờ ta còn 15% tiền mặt.

Một chốt chặn, để Happ-fund chấp nhận tỷ lệ rủi ro cao với kỳ vọng lợi nhuận cao hơn là giữ tối đa 20% tiền mặt. Điều này có 3 ưu điểm:

- Kích thích tôi phải làm việc nhiều hơn, bởi thật dễ dàng khi ở trạng thái phòng thủ nếu bạn để tiền mặt.

- Ít bị tâm lý bởi thị trường chung, khi bạn nắm tối thiểu 80% là cổ phiếu điều đó đồng nghĩa danh mục sẽ có phần biến động theo thị trường chung. Bởi vậy, tiếng lòng sẽ không bị thôi thúc khi thị trường tăng hay hoảng sợ khi thị trường giảm điểm.

Tôi thấy thú vị, khi quản lý giao dịch chỉ với tối đa 20% tài sản, thường là 10-15% tài sản, phần còn lại bám theo triết lý: Ngồi yên và không làm gì (Do Nothing)

- Xét về dài hạn, sẽ tăng hiệu quả đầu tư hơn chiến lược cũ. Bởi một triết lý mang tính xác suất của sự biến động: “Nếu bạn kiếm được nhiều tiền khi bạn đúng hơn là tổn thất khi bạn sai thì về lâu dài bạn sẽ có lợi từ sự biến động và ngược lại.”-Nicholas Taleb

Trái với tâm trạng vui vẻ đầu tư khi thị trường tăng mạnh của số đông, dù vui khi có phần lãi nhiều, nhưng cũng chịu áp lực khi phải “đấu” với thị trường khi đây là giai đoạn không lợi thế của Happy-fund. Ngược lại, những lúc thị trường đi xuống, giá trị danh mục sẽ giảm đi, nhưng cũng tạo nên tâm lý háo hức nhất định.

Điều này, giúp tôi có sự cân bằng trong tâm lý đầu tư hơn số đông, và giúp ích trong phong cách đầu tư của tôi so với phần còn lại.

1.2 Về thị trường chung Vn-index:

Năm 2021 là năm tăng điểm khá mạnh của thị trường chung, dù trong bối cảnh dịch bệnh xảy ra mạnh, và nhiều tỉnh thành phải đóng cửa một số thời điểm.

Trong năm 2021 mức tăng của thị trường là 35.73%

Và bất cứ mức tăng nào của Vn-Index > 30%/năm; tôi đều tin rằng đây là mức tăng rất mạnh, nó thường thể hiện là (1) sự phục hồi sau suy thoái, hoặc (2) sự háo hức của số đông.

Và trong năm 2021, tôi nhận định đó là sự háo hức của số đông nhiều hơn. Và thực tế những nhà đầu tư F0 mở tài khoản với một tỷ lệ rất lớn.

Trong 2021, có 2 lần thị trường giảm tương đối đó :

- Tháng 1/2021 từ mức cao nhất 1200.85 và chạm đáy 998.33 (giảm 16.86%) và sau đó hồi phục nhanh.

- Tháng 7/2021 từ mức cao nhất 1424.28 đến mức chạm đáy 1225.52 (giảm 13.96%), và rồi Vn-index lại chinh phục những mốc cao mới.

Những lúc TTCK điều chỉnh sẽ nhắc nhở đối với nhà đầu tư mới vào nên hiểu sự vận động và biến động của Vn-Index sẽ là tất yếu. Chúng ta nên đầu tư với chiến lược đảm bảo cả khi thị trường đi lên và thị trường đi xuống.

2. Cuộc hành trình của đầu tư

2.1 Góc nhìn TTCK từ khi hình thành

Theo thống kê cá nhân: 18 lần trong 21 năm, Vn-index giảm từ 20% trở lên

Phiên giao dịch Vn-index đầu tiên diễn ra vào ngày 28/07/2000, trong 21 năm qua nhiều lúc thị trường tăng mạnh và giảm điểm, nó giúp cho nhà đầu tư có nhiều trải nghiệm qua cung bậc cảm xúc.

Năm 2021, khi Vn-index đã phá vỡ mức cao nhất trong lịch sử, với góc nhìn trái ngược, tôi muốn ghi lại những giai đoạn thị trường sụt giảm mạnh, như lơi nhắc nhở cho bản thân và nhà đầu tư để không chủ quan.

Theo thống kê cá nhân, có 18 lần trong 21 năm, Vn-index giảm từ 20% trở lên (tương ứng với mức 14 tháng lại xảy ra 1 lần).

Trong giai đoạn gần đây, khi thị trường chạm đáy tháng 2/2009 ở mức 234.66 điểm lên mức cao hiện nay, xảy ra 9 lần giảm hơn 20% tương đương 17 tháng thì diễn ra 1 lần.

Tôi ghi lại để nhắc nhở bản thân và nhà đầu tư về sự biến động của thị trường, chúng ta cần phải biết kìm chế bản thân khi lòng tham trỗi dậy và cần sự dũng cảm khi thị trường giảm mạnh.

Số đông nhà đầu tư thường lãng quên lịch sử, và chỉ chú ý đến việc tăng giảm gần đây. Và tất yếu phải trả là rất đắt.

Một hành trình 21 năm của Vnindex giống như hành trình của 1 con người sẽ có những thăng trầm, thú vị và buồn tẻ. Nhưng khi nhìn TTCK qua thời gian là 1 hành trình ta sẽ thưởng thức nó như là một tách trà buổi sáng dù hôm đó nắng đẹp hay mưa giông.

Khi đó, đầu tư là công việc nhàn tênh!

2021 – Hành trình phượt và đầu tư!

2021 đã cho tôi tin tưởng hơn, đầu tư là cuộc sống và cuộc sống là đầu tư. Thật dễ chịu hơn rất nhiều khi bạn gắn một triết lý đầu tư với triết lý cuộc sống của bạn.

“Bạn phải đầu tư theo cách mà bạn cảm thấy thoải mái.” Walter Schloss

“Nếu bạn theo đuổi một phong cách không hợp với tính khí của bạn, bạn sẽ không vui. Hãy chỉ cho tôi một nhà đầu tư không vui, và tôi sẽ chỉ cho bạn một nhà đầu tư thất bại.” Ralph Wanger

Điều này, ta nên hiểu thay vì theo đuổi những hào nhoáng, ta nên theo đuổi phong cách phù hợp và khiến ta vui vẻ thay vì nhìn người khác mà hành động

Năm 2021, tôi đã dành nguyên 1 năm để đi lang thang khắp Việt Nam, do đó khi nhìn đầu tư dưới góc độ 1 người đi phượt, tôi thấy rằng nó thật thú vị. Khi nó luôn cho bạn những thứ bất ngờ không đoán định.

Bạn sẽ không thể biết ngày mai, hay tháng tới, quý tới thị trường ở diễn biến ra sao, hay sẽ đến đâu. Đi phượt cũng có những ý nghĩa tương tự – tôi không biết tuần tới tôi ở đâu, hoặc điều gì khiến tôi thay đổi chiến thuật vì sự kiện bất chợt, dự kiến tháng 5 tôi sẽ đi đồng bằng sông Hồng thì vì covid tôi đi Tây Bắc, hoặc ở Cao Bằng khá lâu vì các tỉnh đóng cửa với nhau…

Nhìn thị trường từ xa, cho ta góc nhìn toàn vẹn hơn và một tâm thế an nhiên khác hẳn với sự xô bồ của thị trường.

Qua đây, tôi muốn chia sẻ về nhà đầu tư Jim Rogers, người đồng sáng lập quỹ Quantum với Soros, không chỉ là nhà đầu tư đại tài, ông là một người đi phượt khắp thế giới và 3 được ghi vào kỷ lục Guinness, trong đó có 2 lần lái mô-tô vòng quanh thế giới.

Hình thành những chuyên gia khi ai cũng kiếm lời!

2021 là năm thị trường tăng điểm tốt, trong năm không có nhiều sự điều chỉnh lớn, và cuốn hút một lượng nhà đầu tư mới nhiều.

Khi chưa trải qua nhiều những giai đoạn trầm lắng, và khó khăn của thị trường – tôi thực sự thấy xuất hiện nhiều chuyên gia trên thị trường chứng khoán.

Tôi nhớ lại lời của Warren Buffett: “Khi thị trường lên ai cũng là chuyên gia, khi thị trường xuống mới biết ai tắm mà không mặc quần.”

Điều này nhắc nhở tôi về hiệu ứng Dunning-Kruger, những ngôi sao xuất hiện nhiều trên bầu trời chứng khoán, nhưng lại chưa trải qua nhiều kinh nghiệm, thường dự báo thị trường ở mức cao. P/S: Hiệu ứng Dunning-Kruger, nói về những người thiếu hiểu biết mà thừa sự tự tin.

Benjamin Graham cần yêu cầu 1 nhà đầu tư cần trải qua 2 lần chu kỳ thị trường lên, và 2 lần thị trường xuống để đánh giá về thực lực. – Ở góc độ cá nhân, ta có thể đánh giá 1 chuyên gia dựa vào điều đó, cũng như khiêm tốn mà học hỏi nhất là giai đoạn ban đầu.

Tư duy hệ thống thay cho góc nhìn đơn lẻ.

Trong đầu tư, đối với nhà đầu tư mới thường chú ý đến việc tăng hay giảm, góc nhìn 3 đến 10 ngày diễn biến cổ phiếu hoặc thị trường sẽ như thế nào. Mà quên chứng khoán là xác suất.

Chúng ta nên nhìn toàn bộ danh mục thay vì riêng lẻ. Một mã không như ý trong toàn cục đúng sẽ tốt hơn nhiều là kiếm được lãi mà đi hướng sai.

Chứng khoán là xác suất, có 2 con đường định hướng đầu tư: (giả định trọng số và hệ quả như nhau)

Định hướng A: 1000 quyết định, có 600 quyết định đúng và 400 quyết định sai.

Định hướng B: 1000 quyết định, có 400 quyết định đúng và 600 quyết định sai.

Nếu bạn đầu tư 2 lần đầu theo định hướng B và cho kết quả đúng, và bạn thử 2 lần đầu theo định hướng A cho kết quả sai. Vậy theo bạn định hướng nào bạn sẽ đi theo?

Rõ ràng, về mặt logic và lý trí đúng bạn vẫn đi theo con định hướng A, tuy nhiên con người có xu hướng sẽ đi theo định hướng B – bởi bạn tin vào bản thể trải nghiệm của bạn.

Tới đây tôi lại sực nhớ lời Buffett & Abraham Lincoln: “Nếu bạn gọi đuôi của một con chó là chân, vậy con chó đó sẽ có mấy cái chân?”

Kết quả đúng: “Bốn, bởi vì gọi cái đuôi là chân không thật sự biến nó thành cái chân”, ông Buffett viết trong thư thường niên.

Quay lại câu hỏi của Ngọ: “Kết quả về lâu về dài, những nhà đầu tư đi theo định hướng B sẽ phải trả giá đắt”

Tư duy hệ thống, là suy nghĩ sự việc trong 1 chùm sự việc sẽ giúp bạn, khái quát hóa và quy nạp được vấn đề. Do đó ta sẽ đúng đắn và thấu suốt hơn.

Trong đầu tư, Happy-fund mục đích định hướng 50 năm, và điều này sẽ có những năm hiệu quả vượt trội và những năm thua lỗ. Và chắc chắn sẽ có những trầm lắng và khó khăn trong 1 số giai đoạn nhất định.

Nhưng tôi sẽ tiếp tục đi theo định hướng của mình, nơi đã cho tôi kết quả tuyệt vời. Nhưng hơn hết nó đã được kiểm chứng bởi những nhà đầu tư lớn của thế giới và những nghiên cứu học thuật.

3. Góc nhìn và chiến lược 2022

Tôi sẽ không bao giờ dự đoán thị trường và không có khả năng làm việc đó.

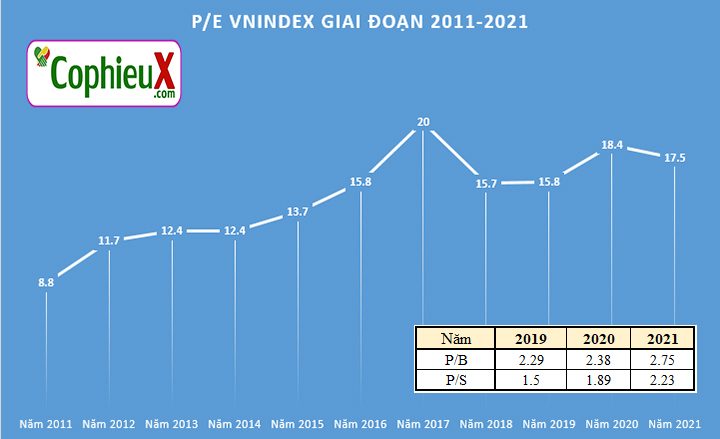

Chúng ta thử nhìn là một số chỉ số tài chính của Vn-index trong 3 năm qua để có cái nhìn cụ thể hơn:

Năm 2019: Chỉ số P/E = 15.8, P/B = 2.29, P/S = 1.50

Năm 2020: Chỉ số P/E = 18.4, P/B = 2.38, P/S = 1.89

Năm 2021: Chỉ số P/E =17.5 P/B = 2.75 , P/S = 2.23

Nhìn vào chỉ số P/E không có gì khác biệt, nhưng những chỉ số định giá khác như P/B hay P/S thì thị trường bây giờ đắt hơn, vì sự tăng trưởng lợi nhuận rất mạnh của nhóm ngành tài chính, hiện vẫn chiếm tỷ trọng cao trong rổ Vn-Index.

Chiến lược đầu tư của Happy-fund vẫn bám theo những nguyên tắc mà chúng ta đã đang làm từ trước đến nay. Cái quan trọng là giữ vững tâm thế bất chấp thị trường ngoài kia diễn biến như thế nào. Tôi tin đó là điều ta làm tốt nhất hơn là nhìn vào diễn biến Vn-Index.

Năm 2022 lại đến, tôi chúc giới đầu tư gồm cả bạn và tôi – 1 tâm thế an nhiên!

- Happy-fun: Thư gửi cổ đông, nhà đầu tư 2020

- Happy-fund: Thử gửi cổ đông, nhà đầu tư cuối năm 2019

- Happy-fund: Thư gửi cổ đông, nhà đầu cuối năm 2018

- Happy-Fund: Thư gửi cổ đông bán niên 2018

- Happy-Fund: Thư gửi cổ đông cuối năm 2017

- Happy-fund: Thư gửi cổ đông bán niên 2017

- Happy-fund: Thư gửi cổ đông quý 1 năm 2017

- Happy-fund: Thư gửi cổ đông cuối năm 2016

- Happy-fund: Thư gửi cổ đông bán niên 2016

- Happy-fund: Thư gửi nhà đầu tư cuối năm 2015

- Graham mách bạn cách chọn quỹ đầu tư (Phần 1)

- Graham mách bạn cách chọn quỹ đầu tư (Phần 2)

Nguyễn Hữu Ngọ

Đào tạo chứng khoán & Tư vấn đầu tư

SĐT – Zalo: 096.774.6668

Chat Messenger: TẠI ĐÂY

Chat Zalo: TẠI ĐÂY

Học chứng khoán từ người thực chiến – Lãi 100 lần trong 25 năm!

Với chiến lược đầu tư thực chiến, bạn có thể gia tăng lợi nhuận 100 lần trong 25 năm. Cam kết 100% bạn biết cách đơn giản để đứng trong TOP 1% đến 5% nhà đầu tư giỏi nhất.

Cộng tác viên

Cộng tác viên